Cette année, les marchés émergents (ME) sont sous les feux de la rampe. Depuis le conflit entre la Russie et l'Ukraine jusqu'à l'imposition d'importants confinements en Chine en avril, qui ont perturbé les chaînes d'approvisionnement mondiales, les marchés émergents ont retenu l'attention des investisseurs tout au long de l'année. Nous pensons qu'à l'avenir, de nombreuses économies émergentes bénéficieront davantage de la situation macroéconomique et de la dynamique des marchés des matières premières que les marchés développés (DM). Nous privilégions l'Amérique latine et plusieurs exportateurs de matières premières au Moyen-Orient et en Afrique. À notre avis, les sociétés exposées aux matières premières dans ces régions du monde peuvent constituer une couverture adéquate pour les investisseurs dans le contexte actuel, grâce à l'amélioration de leurs flux de trésorerie.

Malgré de nombreuses incertitudes, les marchés émergents sont plus forts aujourd'hui que lors du taper tantrum en 2013.

Malgré de nombreuses incertitudes, les marchés émergents sont plus forts aujourd'hui que lors du taper tantrum en 2013.

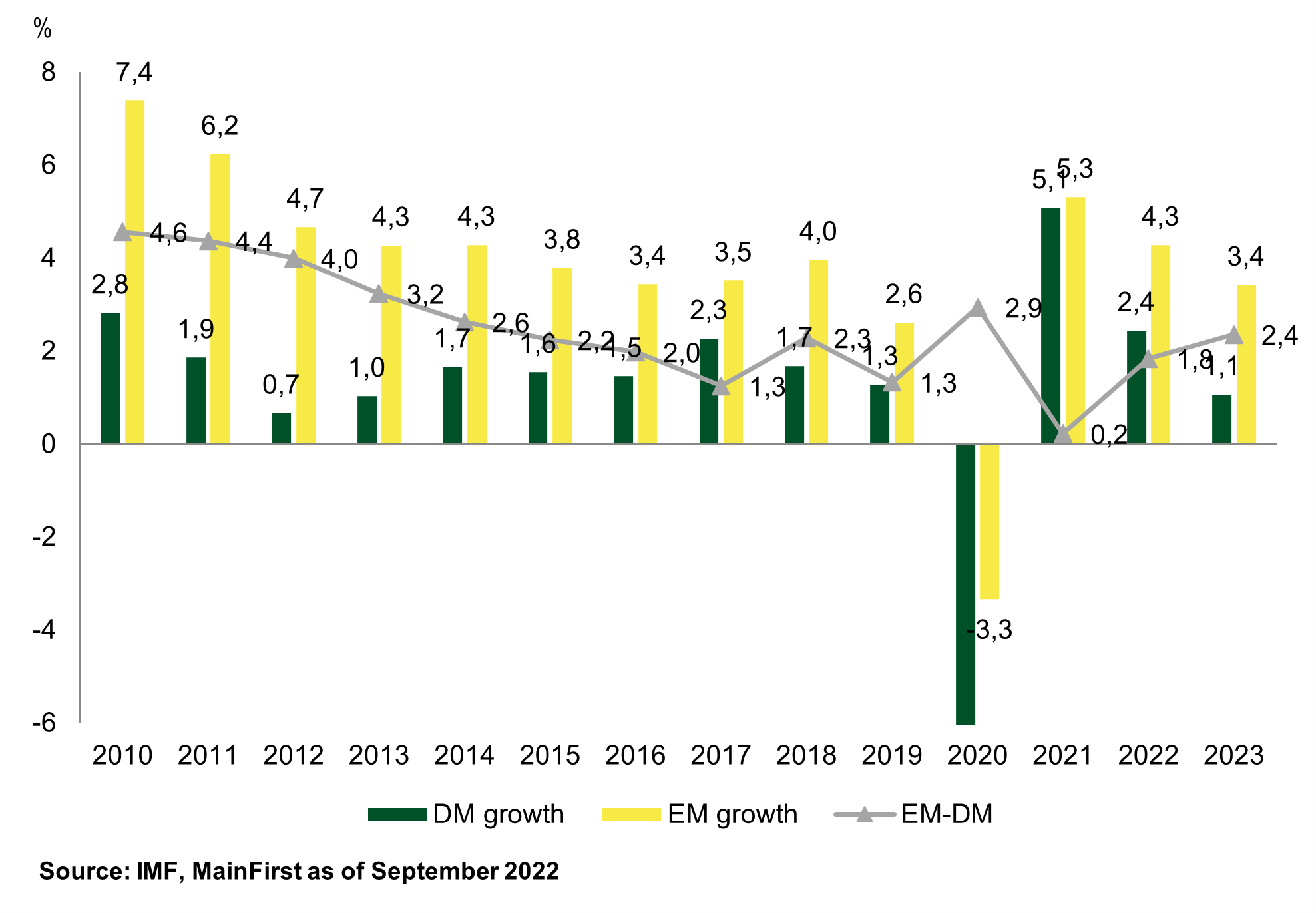

Alors que l'Europe est confrontée à une crise énergétique et à une inflation croissante, et que les États-Unis vont inévitablement ralentir face au resserrement monétaire agressif de la Fed, les marchés émergents seront les principaux bénéficiaires de la hausse des prix des matières premières résultant du déséquilibre des marchés des matières premières. Lors de sa dernière révision en juillet, le FMI a réduit l'estimation de la croissance en 2023 pour les États-Unis et l'Allemagne de 1,3 % et 1,9 % respectivement, à 1 % pour les États-Unis et 0,8 % pour l'Allemagne. Si les pays non-MD n'ont pas été épargnés par les réductions de croissance, la révision négative de la croissance pour les ME a été beaucoup plus faible que pour les MD. Le graphique 1 montre le différentiel de croissance entre les principaux pays émergents et développés. Après un déclin à long terme du différentiel de croissance, la croissance relative des pays émergents devrait s'accélérer considérablement et pourrait se rapprocher des niveaux observés pour la dernière fois en 2014.

Graphique 1. Comparaison des taux de croissance des pays émergents et des pays développés. Les taux de croissance correspondent au taux de croissance moyen des sept plus grands pays émergents (hors Russie) et à celui des sept plus grands pays développés. Le différentiel correspond à la différence entre ces deux moyennes.

L'ensemble des ME est moins vulnérable aujourd'hui que lors du taper tantrum de 2013.

Premièrement, certains pays ont amélioré leur position extérieure. Par exemple, l'Inde a doublé ses réserves de change (FX) depuis 2012. Alors que sa dette extérieure a également augmenté, elle l'a fait à un rythme plus lent, améliorant le ratio des réserves de change sur la dette extérieure et donc la résilience du pays aux vulnérabilités extérieures. L'Inde, le Mexique, la Chine et la Corée du Sud ont tous réussi à diminuer le poids de la dette à court terme sur leur passif extérieur.

Deuxièmement, les banques centrales d'Amérique latine ont été plus rapides que la Réserve fédérale à relever leurs taux directeurs pour contenir l'inflation. Le Brésil, le Mexique, le Pérou et la Colombie ont commencé à resserrer leurs taux directeurs dès 2021. Cela a permis d'éviter d'importantes sorties de capitaux et d'augmenter le différentiel de taux d'intérêt réel avec les États-Unis, soutenant ainsi les monnaies du Brésil et du Mexique en particulier. L'Amérique latine est la seule région de la zone euro à avoir enregistré des flux de portefeuille positifs pour les huit premiers mois de 2022, avec 37 milliards d'USD (données de l'IIF).

Troisièmement, les marchés obligataires nationaux sont plus importants aujourd'hui qu'en 2013, cela est dû au fait qu'ils fournissent des options de refinancement supplémentaires aux pays des ME, en particulier dans un contexte de hausse du dollar américain. Concernant ce dernier, il convient de souligner que le dollar a fortement augmenté par rapport aux devises du G10, mais qu'il est plus stable par rapport aux devises des ME. Le BRL et le MXN sont tous deux positifs depuis le début de l'année. Après la hausse parabolique de l'USD cette année, nous pensons que cette tendance pourrait bientôt commencer à ralentir, les investisseurs réduisant leurs paris haussiers.

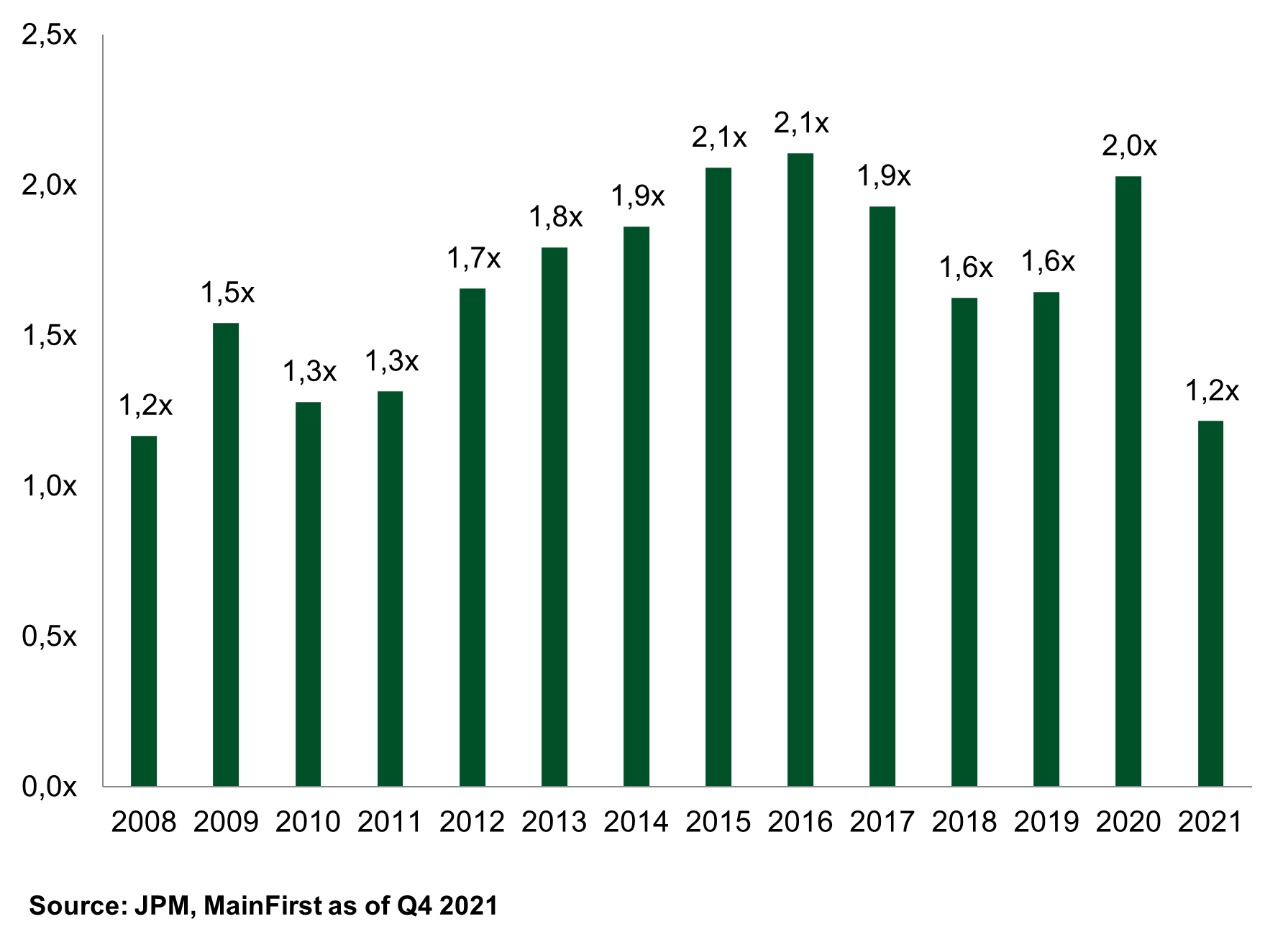

Enfin, et c'est le plus important du point de vue de la stabilité des entreprises, les sociétés des ME sont entrées dans cette crise avec des fondamentaux solides. Comme le montre le graphique 2, l'effet de levier net au début de cette année était à des niveaux historiquement bas. Par rapport au reste du monde, les entreprises des marchés émergents sont également moins endettées que leurs homologues américaines et européennes. En début d'année, les entreprises investment grade américaines et européennes avaient un effet de levier net de 2,4x et 3,1x respectivement, contre 1x pour les entreprises des marchés émergents.

Graphique 2. Levier net des entreprises des marchés émergents. Le calcul exclut le secteur de l'immobilier.

Cela étant, nous n'avons pas la présomption d'affirmer que toutes les économies émergentes seront épargnées par le ralentissement de la croissance économique mondiale et la hausse des coûts de financement. Cette année, un nombre croissant de pays ont été mis sous pression. Le Sri Lanka, le Kenya et le Pakistan sont autant de bons exemples de la manière dont la hausse des prix du pétrole et des produits agricoles peut affecter les importateurs fragiles de matières premières. Cependant, d'autres régions du monde ont profité de la situation cette année et vont continuer à en profiter à l'avenir. L'Amérique latine est clairement gagnante en raison de son importante production de matières premières. Le Brésil, par exemple, est non seulement riche en pétrole, mais il est aussi le premier producteur de sucre, de viande, de cellulose, de café, de soja et de jus d'orange. D'autres régions qui bénéficient des prix élevés des matières premières sont le Moyen-Orient et certains pays d'Afrique. Bien entendu, cette situation est non seulement bénéfique pour les pays, mais également pour les entreprises. Au cours des deux premiers trimestres, nous avons constaté que de nombreuses entreprises opérant sur le secteur des matières premières ont continué à améliorer leur situation financière. C'est le cas de Gran Tierra Energy, un producteur de pétrole colombien qui a réduit son endettement de moitié au cours des deux premiers trimestres de 2022. À l'avenir, nous pensons que cette tendance va se poursuivre.

Marchés des matières premières - les fondamentaux restent favorables

Notre opinion sur les matières premières est motivée par de nombreuses années de sous-investissement dans les industries du pétrole, du gaz et des métaux. Cette situation, conjuguée à l'abandon des combustibles fossiles au profit d'alternatives plus respectueuses de l'environnement et au conflit en Ukraine, a créé les conditions d'un prix élevé des matières premières à long terme.

Suite à la forte reprise économique de 2021, les stocks de pétrole sont maintenant à des niveaux historiquement bas. Les sanctions contre la Russie contribuent à une pénurie supplémentaire sur le marché. L'Europe importe toujours du pétrole russe, mais dans le cadre de son sixième dispositif de sanctions, l'UE a déclaré qu'elle arrêterait les importations de brut russe par voie maritime en décembre et qu'elle interdirait également les importations de produits pétroliers à partir de février 2023. La Russie fournit 27 % du total des importations de pétrole en Europe. À mesure que l'Europe s'éloigne du pétrole russe, nous nous attendons à un resserrement supplémentaire du marché, ce qui entraînera une hausse des prix du pétrole. Certains pourraient prétendre que la crise énergétique peut être résolue en forant davantage. Cependant, cette crise a commencé avant la guerre en Ukraine et de nombreux problèmes sont structurels. Les investisseurs ont demandé (et demandent toujours) aux compagnies pétrolières d'investir davantage dans les énergies renouvelables. C'est pourquoi des producteurs comme Shell et Exxon augmentent leurs investissements dans les systèmes solaires et les éoliennes, ce qui réduit les ressources destinées à l'exploration pétrolière et gazière. Il en résulte une baisse des investissements dans les nouvelles productions de pétrole d'environ 70 % depuis 2014. Même si l'on investit davantage maintenant, il faudra des années pour augmenter la production de manière durable. Au cours des prochaines années, nous devrons vivre avec un approvisionnement restreint en pétrole et en gaz. Cela s'explique aussi par le fait que la population des marchés émergents (environ 7 milliards actuellement) va encore augmenter et que la demande restera élevée. Aujourd'hui, un Indien consomme en moyenne 1 baril de pétrole par an, un Américain 18 barils.

La transition énergétique nécessitera également une grande quantité de métaux de base. Le cuivre, le nickel et le lithium ne sont que quelques-uns des minéraux nécessaires aux technologies vertes. Ces métaux de base proviennent principalement des marchés émergents. À titre d'exemple, 40 à 45 % du cuivre provient du Chili, du Pérou et du Mexique, tandis que 50 % du nickel provient d'Indonésie et des Philippines. La demande de minéraux liés à la transition écologique devrait au moins doubler d'ici à 2040. Les véhicules électriques, un outil important pour mener à bien le programme d'énergie verte des gouvernements du monde entier, utilisent presque six fois plus de minéraux que les voitures normales. Nous pensons que l'industrie minière, qui, comme l'industrie pétrolière, a sous-investi pendant des années, aura du mal à répondre à cette augmentation de la demande. Il faut 3 à 5 ans entre la découverte d'un gisement de matière première et la première production. Tout cela ne peut signifier qu'une chose : des prix plus élevés.

Auteur : Andranik Safaryan, gérant de portefeuille des fonds MainFirst Emerging Markets Corporate Bond Fund Balanced & MainFirst Emerging Markets Credit Opportunities Fund.

Pour accéder au site, cliquez ICI.

MAINFIRST ASSET MANAGEMENT est une société de gestion européenne indépendante et multiboutique avec une approche de gestion active. La société gère des fonds communs de placement et des mandats dédiés. Dans le cadre de son approche multi-boutique, MainFirst se concentre sur des stratégies d'investissement au sein de classes d'actifs choisies, à savoir les actions, les obligations et les portefeuilles multi-actifs. Nos équipes de gestion expérimentées, qui affichent un historique de performance de longue date, développent des stratégies individuelles sans contrainte et des processus d'investissement dédiés. MainFirst combine ainsi l'expertise et la flexibilité d'équipes d'investissement concentrées avec les forces et les processus clairement définis d'une vaste plate-forme internationale. Pour de plus amples informations (dont les mentions légales), veuillez consulter notre site internet www.mainfirst-invest.com