L’absence de mauvaises nouvelles devrait être une bonne nouvelle en 2023

Après une année catastrophique, William Davies, Global Chief Investment Officer de Columbia Threadneedle Investments, livre ses réflexions sur les risques et les opportunités du marché à l’aube de la nouvelle année. Même s’il faut se montrer prudent à bien des égards, une redite de 2022 semble peu probable.

En 2022, le marché a intégré dans les cours les mauvaises nouvelles qui n’ont cessé de s’accumuler. Nous avons assisté à la dégradation des relations sino-américaines et des tensions commerciales y relatives ; à la pandémie de Covid et aux perturbations d’approvisionnement qui en ont découlé ; à l’invasion de l’Ukraine par la Russie et à l’intensification des tensions sur les ressources énergétiques ; et à la grande vague de démissions et à une réduction du taux d’activité. Par ailleurs, nous avons connu une inflation globale persistante, la hausse des taux d’intérêt, les attentes de récession et au Royaume-Uni, une période de volatilité intense au gré des revirements politiques du gouvernement.

Ces conditions macroéconomiques devraient se maintenir pour la plupart en 2023, mais aux Etats-Unis en particulier, elles ne devraient pas nécessairement déboucher sur une récession marquée et prolongée. Tant que la situation ne se détériore pas trop, les investisseurs pourraient redevenir un peu plus optimistes et les conditions de marché s’améliorer. Nous estimons que la récession sera plus forte en Europe qu’aux Etats-Unis, mais l’imprévisibilité du conflit entre l’Ukraine et la Russie empêche d’intégrer cette hypothèse dans un scénario central. Mais dans tous les cas, l’absence de mauvaises nouvelles pourrait se transformer en bonne nouvelle pour les investisseurs.

Inflation et taux d’intérêt : 2023 ne ressemblera pas à 2022

L’inflation globale aux Etats-Unis devrait refluer, sauf augmentation substantielle des prix de l’énergie. L’inflation sous-jacente devrait persister, mais une évolution stable ou en baisse signifierait que la Réserve fédérale américaine pourrait interrompre les hausses de taux début 2023. Nous n’attendrions pas d’assouplissement monétaire avec la baisse des taux, mais avec une certaine stabilisation, 2023 ne devrait pas ressembler à 2022.

S’agissant des relèvements de taux, la Banque centrale européenne (BCE) a bien plus à faire que la Fed. La BCE n’ayant entamé son cycle de resserrement qu’en juillet 2022, elle ne devrait pas autant relever ses taux que la Fed, mais pourrait avoir à le faire plus longtemps. Toutefois, les perspectives inflationnistes sont un peu moins claires en Europe en raison de la guerre et de la dépendance de la région aux importations, notamment d’énergie. Alors que les Etats-Unis sont beaucoup plus autonomes sur ce plan-là, l’Europe a dû se constituer des réserves d’énergie[1], mais un hiver particulièrement rigoureux pourrait donner lieu à un rationnement et apporter une contribution supplémentaire au ralentissement économique.

Pendant ce temps, les taux d’intérêt au Royaume-Uni restent quelque peu imprévisibles à la suite du changement de gouvernement et de politique.

Dans l’ensemble, même si les taux d’intérêt mondiaux ne devraient pas baisser en 2023, la fin des conjonctures sur leur niveau terminal pourrait être un catalyseur positif (figure 1).

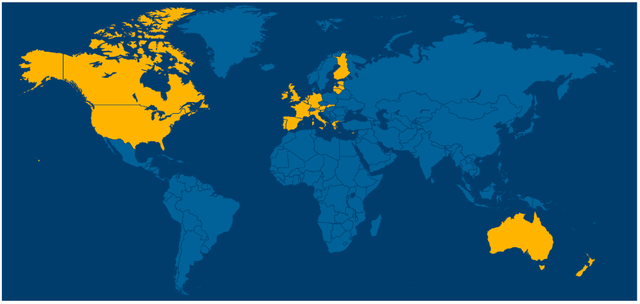

Figure 1 : La majorité des banques centrales des pays développés (en jaune) devraient atteindre le taux terminal en 2023

Source : Bloomberg, novembre 2022

Un scénario de récession à rebondissements

Une récession semble donc inévitable en Europe. Aux Etats-Unis, il faudra surveiller la Fed pour voir dans quelle mesure elle jugera que les difficultés économiques sont un mal nécessaire pour lutter contre l’inflation. Même si je ne pense pas que la récession sera similaire à celles de 2020 ou 2008, compte tenu des risques, l’accent sur la qualité (que ce soit au niveau des classes d’actifs ou des régions) sera déterminant, dans la mesure où certaines entreprises pourront bien mieux surmonter la récession que d’autres qui y seront moins bien préparées.

Sur le marché obligataire, la qualité de crédit sera un facteur de réussite bien plus déterminant qu’en 2022 où la duration était la clé. Nombre d’entreprises se sont constitué des bilans solides durant les périodes de taux bas, mais la chute quasi généralisée des valorisations a créé des poches d’opportunités sur les marchés.

Sur les marchés actions, la situation est similaire, avec comme condition de réussite la qualité des bénéfices et des bilans. Bien que la pandémie semble derrière nous dans les pays occidentaux, l’activité n’est pas encore tout à fait revenue à la normale. Toutefois, les consommateurs privilégient les services aux biens, et les secteurs de reprise sont différents de ceux de 2020/2021. En période de récession, nous tendons à éviter les secteurs sensibles à la conjoncture et la prudence est de mise, mais ce « retour à la normale » crée des opportunités, même dans un contexte de récession imminente.

Que ce soit au niveau des actions ou des obligations, il faudra une capacité d’analyse pointue pour déterminer les gagnants aux bilans solides susceptibles de surmonter une récession, une qualité que nous sommes fiers de posséder chez Columbia Threadneedle.

Nous devons également garder à l’esprit le fait que l’environnement est différent des décennies passées : les périodes d’inflation faible remontant aux années 1970 et 1980, il faudra donc faire attention en extrapolant les entreprises et secteurs qui tireront leur épingle du jeu dans les années à venir. Lorsque l’argent était bon marché, les entreprises les plus faibles ont pu survivre plus longtemps qu’elles n’auraient pu le faire dans un environnement où l’argent a une valeur plus « normale ». Elles vont donc devoir affronter des défis inédits.

L’accent sur la qualité s’applique également aux opportunités relatives régionales. L’Europe est bon marché en comparaison avec les Etats-Unis, mais fait face à des vents contraires plus forts. Les marchés émergents, dominés par la Chine, sont également relativement bon marché, mais ont des relations géopolitiques tourmentées et subissent des restrictions commerciales. Les Etats-Unis offrent des valorisations relativement raisonnables et constituent le principal marché. Une nouvelle fois, la recherche et l’analyse seront déterminantes pour identifier les bonnes opportunités.

La transition énergétique mise à l’épreuve

Concernant les énergies renouvelables, l’invasion de l’Ukraine par la Russie a créé une dichotomie en Europe. D’une part, la hausse des prix des combustibles fossiles va accélérer la transition énergétique avec l’autosuffisance érigée en priorité absolue. Mais d’autre part, la crise de l’énergie a entraîné le recours accru aux centrales à charbon et nucléaires qui devaient fermer[2]. L’Europe fait donc un pas un arrière en termes de politique de réduction des émissions de carbone par nécessité, mais encourage les investissements dans les projets renouvelables[3]. Ceci donne lieu à une sensibilité à laquelle nous devons faire attention du point de vue ESG (critères environnementaux, sociaux et de gouvernance). La crise a mis en évidence le fait que la réduction de l’offre de combustibles fossiles en fait augmenter le prix. Sur le plan environnemental, ce pourrait être bénéfique, la cherté faisant baisser la consommation d’énergie. Mais sur le plan social, c’est problématique dans la mesure où les moins riches consacrent une plus grande partie de leurs revenus aux dépenses d’énergie. Au final, le gain environnemental est plus que compensé par l’impact social négatif.

Toutefois, plutôt que de faire reculer les opportunités ESG en raison du maintien de la production de combustibles fossiles, cette situation améliorera les opportunités pour les énergies renouvelables car les investissements accrus devraient accélérer la croissance future.

Conclusion

Il est difficile de se rappeler une année où les mauvaises nouvelles auront été aussi nombreuses qu’en 2022. Se projeter et élaborer un scénario central n’est pas aisé tant il est difficile de calibrer le risque d’escalade de la guerre en Ukraine et de ses retombées en Europe, ou même d’un changement de régime en Russie. Dans le même temps, les tensions croissantes entre la Chine et les Etats-Unis ont aggravé les risques pour les marchés émergents et nous font redoubler de prudence. Nous estimons que l’inflation et les taux d’intérêt resteront orientés à la hausse en 2023, mais que leur stabilisation devrait apporter un certain soutien. Les marchés n’avaient pas anticipé l’invasion russe début 2022 et il est possible qu’un « angle mort » similaire se produise en 2023.

Selon nous, nous sommes bien placés pour composer avec cette incertitude. Chez Columbia Threadneedle, nous sommes connectés à l’échelle mondiale grâce à plus de 650 professionnels de l’investissement basés en Europe, en Amérique du Nord et en Asie[4] qui partagent des perspectives mondiales sur l’ensemble des principales classes d’actifs et des grands marchés. Nous cherchons à améliorer en permanence notre analyse et notre recherche. Notre approche d’investissement s’appuie à la fois sur une culture dynamique et interactive et sur des processus collégiaux, axés sur la performance et attentifs au risque. Cette démarche nous a permis de dégager de bonnes performances sur le long terme et il en sera de même en 2023, nous en sommes convaincus.

PAR WILLIAM DAVIES, GLOBAL CHIEF INVESTMENT OFFICER DE COLUMBIA THREADNEEDLE INVESTMENTS

1 Reuters, Mission accomplished? Europe fills gas storage ahead of schedule (Mission accomplie ? L’Europe remplit ses réserves de gaz plus tôt que prévu), 4 octobre 2022

2 AIE, Global energy crisis (crise mondiale de l’énergie), juin 2022

3 AIE, Record clean energy spending is set to help global energy investment grow by 8% in 2022, (les dépenses record en énergie propre devraient faire grimper les investissements énergétiques mondiaux de 8% en 2022), juin 2022

Pour accéder au site, cliquez ICI.

A propos de Columbia Threadneedle Investments

Columbia Threadneedle Investments est un gestionnaire d'actifs mondial de premier plan, à la tête d'un encours de quelque 558 milliards EUR[1] pour le compte d'une clientèle internationale composée d'investisseurs institutionnels, d'entreprises et de personnes physiques.

Nous comptons plus de 2.500 collaborateurs, dont plus de 650 professionnels de l’investissement situés en Amérique du Nord, en Europe et en Asie[2]. Notre offre couvre un vaste éventail de stratégies d'investissement en actions, obligations et produits alternatifs, ainsi que des capacités en investissement responsable et une gamme complète de solutions.

Columbia Threadneedle Investments est la division internationale de gestion d’actifs d’Ameriprise Financial, Inc. (NYSE:AMP), un grand fournisseur américain de services financiers. En tant que tel, nous bénéficions de l’appui d’un grand groupe diversifié et à forte capitalisation.

1Au 30 septembre 2022, Columbia Threadneedle Investments

2Au 30 septembre 2022.

Informations importantes

Les performances passées ne préjugent aucunement des résultats futurs. La valeur des investissements et le revenu qui en découle ne sont pas garantis et peuvent évoluer à la hausse comme à la baisse et être affectés par des fluctuations de change. Il se peut dès lors que l’investisseur ne récupère pas sa mise de départ.

Le présent document est fourni à titre informatif uniquement et ne constitue en aucun cas une offre ou une sollicitation d’ordre en vue d’acheter ou de vendre un quelconque titre ou tout autre instrument financier, ni une proposition de conseils ou de services d’investissement. Les informations obtenues auprès de sources externes sont jugées fiables mais aucune garantie n’est donnée quant à leur exactitude ou à leur exhaustivité.

Les opinions exprimées le sont à la date indiquée. Elles peuvent varier en fonction de l’évolution du marché ou d’autres conditions et peuvent différer des opinions exprimées par d’autres associés ou sociétés affiliées de Columbia Threadneedle Investments (Columbia Threadneedle). Les investissements réels ou les décisions d’investissement de Columbia Threadneedle et de ses sociétés affiliées, que ce soit pour leur propre compte ou pour le compte de clients, ne reflètent pas nécessairement les opinions exprimées. Ces informations ne sont pas destinées à fournir des conseils en investissement et ne tiennent pas compte de la situation particulière des investisseurs. Les décisions d’investissement doivent toujours être prises en fonction des besoins financiers, des objectifs, des fins, de l’horizon temporel et de la tolérance au risque spécifiques de l’investisseur. Les classes d’actifs décrites peuvent ne pas convenir à tous les investisseurs.

Dans l'EEE: publié par Threadneedle Management Luxembourg S.A. Immatriculée au Registre de Commerce et des Sociétés (Luxembourg) sous le numéro B 110242, 44 rue de la Vallée, L-2661 Luxembourg, Grand-Duché de Luxembourg.

En Suisse : publié par Threadneedle Portfolio Services AG, Siège social : Claridenstrasse 41, 8002 Zurich, Suisse.

Au Royaume-Uni Publié par Threadneedle Asset Management Limited, une société enregistrée en Angleterre et au Pays de Galles sous le numéro 573204. Siège social : Cannon Place, 78 Cannon Street, London EC4N 6AG, Royaume-Uni. La société est agréée et réglementée au Royaume-Uni par la Financial Conduct Authority.

Pour les distributeurs : le présent document vise à fournir aux distributeurs des informations concernant les produits et services du Groupe et n'est pas destiné à être distribué. Pour les clients institutionnels : les informations contenues dans le présent document ne constituent en aucun cas un conseil financier et ne s’adressent qu’aux personnes ayant des connaissances appropriées en matière d’investissement et satisfaisant aux critères réglementaires pour être qualifiées de Client professionnel ou de Contrepartie commerciale ; nulle autre personne n’est autorisée à prêter foi à ces informations.

Aux Etats-Unis : Columbia Management Investment Advisers, LLC (CMIA) est enregistrée en tant que conseiller en investissement auprès de la U.S. Securities and Exchange Commission.

Columbia Threadneedle Investments est le nom de marque international du groupe de sociétés Columbia et Threadneedle.