Chaque semaine, Steven Bell, économiste en chef de Columbia Threadneedle Investments pour la région EMOA, commente l'environnement macroéconomique et les nouvelles qui dominent les marchés. Cette semaine, il se demande si les taux d’intérêt ont atteint leur maximum.

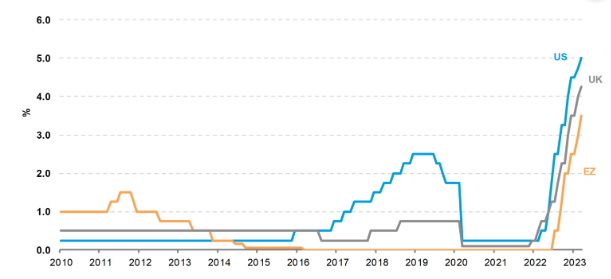

Une nouvelle hausse attendue sur toute la ligne ; mais la Réserve fédérale réduira ses taux d'ici la fin de l'année, tandis que la Banque centrale européenne continuera d'augmenter les siens.

Steven Bell, économiste

Steven Bell, économiste

Les risques de récession sont désormais beaucoup plus élevés aux États-Unis qu'en Europe, ce qui constitue un revirement par rapport aux prévisions de la fin de l'année 2022. En cas de récession, nous pouvons nous attendre à de fortes réductions des taux d'intérêt de la part de la Réserve fédérale américaine.

Toutefois, les marchés du travail restent très tendus, ce qui se traduit par une croissance des salaires et une inflation de base élevées aux États-Unis, en Europe et au Royaume-Uni, de sorte que les taux d'intérêt continueront d'augmenter jusqu'à ce que le marché du travail s'assouplisse. Les taux d'intérêt continueront donc d'augmenter jusqu'à ce que le marché du travail se détende. Pour cela, il faudra probablement des signes clairs de baisse de l'emploi et de récession aux États-Unis. En attendant, la Fed devrait continuer à relever les taux d'intérêt, mais à un rythme plus lent et avec des augmentations moins importantes.

Tout dépendra des données économiques, les banques centrales étant manifestement nerveuses après l'effondrement de SVB et le sauvetage de Credit Suisse, car les hausses rapides des taux d'intérêt ont créé des tensions et des incertitudes dans le système financier.

Une augmentation des taux agressive de la part des banques centrales

Source : Columbia Threadneedle Investments et Bloomberg, au 21 avril 2023

Source : Columbia Threadneedle Investments et Bloomberg, au 21 avril 2023

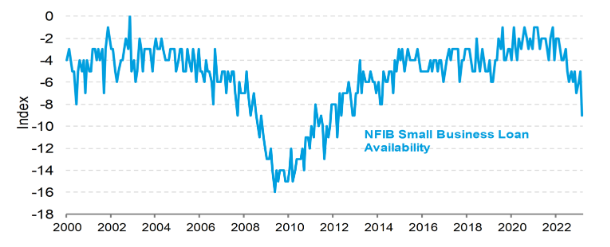

États-Unis

La crise du crédit aux États-Unis est un problème. Elle est antérieure à l'effondrement de SVB, reflétant la hausse des taux d'intérêt et les prévisions claires d'une récession cette année. Cependant, un grand nombre de petites banques américaines ne cherchent plus à prêter de l'argent, mais se concentrent sur leur survie et le renforcement de leurs bilans.

Il existe des risques d’effondrement du crédit, bien qu'actuellement il s'agisse plutôt d'un resserrement du crédit car les banques touchées représentent une petite proportion de l'ensemble des prêts.

Tout aussi important, il y a des signes clairs que la poussée des consommateurs dépensant leurs "tirelires Covid" s'est affaiblie - les dépenses réelles ont stagné au cours des six derniers mois, en ligne avec les revenus réels. C'est ce qui a permis aux États-Unis d'éviter une récession en 2022, mais il semble peu probable qu'il en soit de même en 2023.

Un resserrement du crédit aux petites entreprises

Indice de disponibilité de prêts aux petites entreprises

Source : National Federation of Independent Businesses, availability of loans; Bloomberg, au 24 avril 2023

Europe

L'Europe a bien démarré l'année 2023. Bien que l'industrie manufacturière soit relativement faible, les entreprises écoulant leurs stocks excédentaires, les services se sont déjà redressés. D'après les ventes au détail, le consommateur allemand semble manquer à l'appel, mais c'est peut-être parce qu'il s'est rendu dans un endroit plus chaud et que ses dépenses portent sur des services plutôt que sur des biens.

Les consommateurs européens ont continué à alimenter leur "tirelire Covid" en dépit d'une série de crises, qui commencent à peine à se résorber. Nous voyons l'opportunité d'un cercle vertueux, car la baisse de l'inflation signifie que les consommateurs européens reprennent confiance, ce qui les encourage à dépenser une partie de leur épargne accumulée, stimulant ainsi davantage l'économie et la confiance.

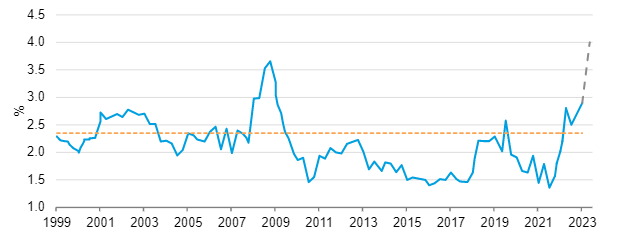

Les salaires sont susceptibles d'augmenter fortement en Europe, l'indexation et d'autres récompenses salariales rétrospectives donnant un coup de pouce supplémentaire au pouvoir d'achat des consommateurs.

Par conséquent, le travail de la BCE n'est pas terminé. En effet, la croissance des salaires devrait encore augmenter pour atteindre 4 % en 2023, et nous nous attendons donc à une succession de hausses des taux d'intérêt jusqu'à la fin de l'année.

L’augmentation des salaires s’accélèrent dans la zone euro

Augmentation des salaires négociée dans la zone euro

Source : Columbia Threadneedle Investments et J.P. Morgan au 16 février 2023. Image: piqsels.com. Estimations et prévisions fournies à seul but illustratif. Elles ne constituent pas une garantie de performance future et ne doivent pas être utilisés pour prendre une décision d'investissement. Les estimations sont basées sur des hypothèses et peuvent être modifiées sans préavis.

Nous sommes positifs sur les bons du Trésor, neutres sur les actions et négatifs sur le dollar américain.

Les taux d'intérêt réels sur les bons du Trésor à 10 ans sont en hausse de plus de 1 %, contre une moyenne de 0,5 % avant la crise. Si les prévisions d'inflation restent sous contrôle, comme c'est le cas jusqu'à présent, les bons du Trésor et, dans une moindre mesure, les Bunds nous paraissent intéressants pour l'année à venir.

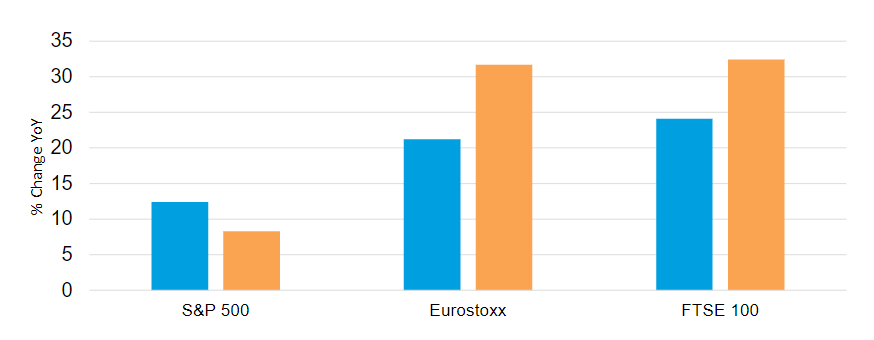

Si les actions ont été dopées par des résultats supérieurs aux attentes, c'est dans le contexte d'une économie résiliente et d'attentes précédemment revues à la baisse. Les investisseurs restent plus pessimistes que les analystes pour l'année à venir, car ils s'attendent à une récession aux États-Unis cette année.

Les marges bénéficiaires des entreprises ont déjà été mises sous pression aux États-Unis, à la différence de l'Europe et du Royaume-Uni où les marges ont augmenté. Par conséquent, nous n'aimons pas les actions américaines, mais nous sommes neutres dans l'ensemble. Nous préférons les actions britanniques et européennes.

Si les États-Unis réduisent leurs taux d'intérêt à la fin de l'année, alors que la BCE continue de les augmenter, les taux européens seront plus élevés qu'aux États-Unis. Il s'agit là d'une évolution spectaculaire qui aura des répercussions sur le dollar américain et au-delà.

Les marges s’améliorent en Europe mais sont sous pression aux Etats-Unis

Changement d’une année sur l’autre

Source : Columbia Threadneedle Investments et Bloomberg, au 17 mars 2023. Les performances passées ne sont pas une indication des performances futures

Par Steven Bell, économiste en chef de Columbia Threadneedle Investments pour la région EMEA

Vous trouverez le commentaire complet de Steven Bell ici (en anglais).

Pour accéder au site, cliquez ICI.