Vous trouverez ci-dessous un commentaire de Steven Bell, économiste en chef de Columbia Threadneedle Investments pour la région EMOA sur les perspectives économiques cette année.

Steven Bell, économiste

Steven Bell, économiste

Suite à l’abaissement de ses taux directeurs, les États-Unis pourraient être les premiers à connaitre une "désinflation immaculée", tandis que le Royaume-Uni et la zone euro attendront probablement une preuve supplémentaire que l'inflation a bien été vaincue, dans des secteurs tels que les salaires, avant de passer à l'action. Les économistes, plutôt pessimistes, tablent sur un ralentissement économique en 2024, ce dernier ne s’étant pas concrétiser en 2023. La baisse de l'inflation génère un cercle vertueux dans lequel la hausse des revenus réels et la baisse des taux d'intérêt seront des facteurs décisifs pour soutenir la croissance économique. De plus, la perspective de taux plus bas rendra le marché obligataire plus attractif et améliorera les perspectives du marché boursiers. Par conséquent, le pessimisme excessif concernant les perspectives de croissance ne se reflète pas dans un sentiment de marché beaucoup plus optimiste. Dans un tel contexte, le plus grand risque à court terme est un éventuel recul du marché causé par la déception des investisseurs, si les bonnes nouvelles concernant l'économie et les baisses de taux se font attendre.

Des prévisions pour 2024 en berne

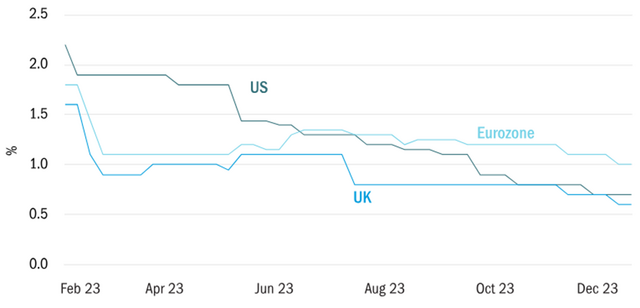

Source : Columbia Threadneedle Investments et Atlanta federal reserve, au 22 décembre 2023

La baisse des taux américains confirmera la réussite de la « désinflation immaculée »

Après avoir été les premiers à connaître la poussée inflationniste mais aussi son pic, les États-Unis seront probablement aussi les premiers à abaisser leurs taux directeurs, ce qui prouvera que la "désinflation immaculée" a bel et bien réussi. Alors que la croissance économique de 2023 a été soutenue par les « tirelires du Covid », les revenus réels sont en hausse cette année et pourront donc stimuler les dépenses de consommation, les consommateurs ne pourront plus puiser dans leur épargne comme auparavant. L'existence d'une spirale salariale inversée sera la clé pour accompagner à la fois une baisse de l'inflation et une croissance soutenue, créant des conditions favorables à la croissance du revenu réel et une baisse de la demande salariale ; cette situation est également favorisée par un marché du travail bienveillant pour les employeurs, qui n'ont plus besoin d'augmenter les salaires pour garder leurs salariés. Parallèlement, la baisse des rendements obligataires s'est traduite par une diminution des taux hypothécaires américains, ce qui a renforcé le marché du logement et, par conséquent, a également soutenu l'économie.

Les entreprises américaines ont cessé de perdre leurs employés partis chercher de meilleur salaire chez les concurrents

Les nombreuses surprises du côté de l'économie britannique

L'économie britannique a évité de justesse la récession en 2023 et connaît actuellement une inflation galopante qui ne devrait guère s'améliorer en 2024. Certaines données positives proviennent des PMI (indice des directeurs d'achat) qui, associés à une baisse rapide de l'inflation, montrent les signes d'une reprise économique. L'année dernière, quelques facteurs isolés ont freiné l'inflation : de la faiblesse de la livre sterling sur les prix à l'importation aux chiffres officiels qui ne reflétaient pas les remises accordées par les magasins. En 2024, une fois ces facteurs exclus du calcul, nous nous attendons à ce que l'inflation soit orientée à la baisse, ce qui laisse une marge de manœuvre à la Banque d'Angleterre. Rappelons toutefois que la perspective d'une manœuvre budgétaire et d'une nouvelle augmentation de 10 % du salaire minimum (attendue au printemps) reportera la décision de la BoE jusqu'à ce qu'il y ait des preuves concrètes d'une baisse de l'inflation salariale. De plus, après quelques années difficiles, les revenus réels augmentent à nouveau au Royaume-Uni, jetant les bases d'une spirale salariale vertueuse très dynamique. En outre, l'épargne a fortement augmenté, même après la fin de la pandémie ; ce facteur, combiné à l'impulsion donnée par les réductions d'impôts lors des élections, pourrait se traduire par une plus grande confiance des consommateurs et une augmentation des dépenses dans les mois à venir. Enfin, le passage à des prêts hypothécaires à taux fixe signifie que le consommateur est en mesure de faire des économies. En ce qui concerne les prix des logements, nous nous attendions à une baisse de 10 %, qui ne s'est pas produite, et nous estimons maintenant qu'il est probable que cette baisse s'arrête à 5 % seulement, ce qui s'est déjà produit.

La zone euro est à la traîne, mais la "désinflation immaculée" est toujours d'actualité

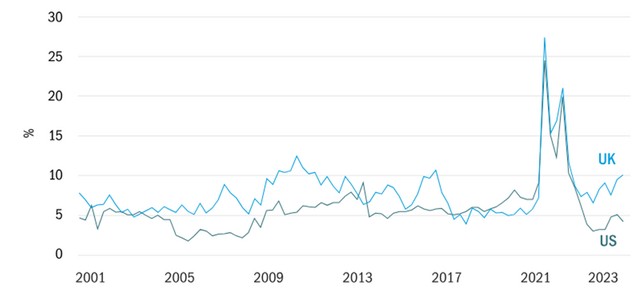

Bien que les experts aient convenu qu'un resserrement monétaire agressif conduirait à une augmentation significative du chômage, cela ne s'est pas produit, en particulier dans la zone euro où les chiffres sont restés faibles, même par rapport à des niveaux historiquement élevés. Néanmoins, la confiance des consommateurs européens ne s'est pas améliorée de manière significative, ce qui explique la différence entre les tendances de croissance économique en Europe et aux États-Unis. L'attention portée à l'Allemagne, qui traverse actuellement une légère récession, n'a certainement pas contribué à améliorer le sentiment général. En fait, les performances économiques de l'Allemagne ne reflètent pas celles de la zone euro dans son ensemble, et des pays comme l'Espagne, par exemple, ont obtenu de meilleurs résultats économiques. D'une manière générale, l'inflation dans la zone euro est en baisse et les revenus réels se redressent en conséquence. Ce qui convaincra définitivement la BCE de baisser ses taux sera une diminution significative de l'inflation salariale. De nombreux signes indiquent actuellement que les négociations salariales aboutiront à des chiffres nettement inférieurs au printemps ; nous pensons donc que la zone euro sortira indemne des prévisions pessimistes.

Hausse des salaires dans la zone euro

Les estimations et les prévisions sont fournies à titre illustratif uniquement. Elles ne constituent pas une garantie de performance future et ne doivent pas servir de base à une décision d'investissement. Les estimations sont basées sur des hypothèses et peuvent être modifiées sans préavis.

L’amélioration des conditions de marché ; en particulier les marchés d’actions, ont déjà été intégrés dans les cours.

Une désinflation parfaite, c'est-à-dire l'absence de récession et la réduction des taux d'intérêt, est certainement positive pour les marché d’actions. Toutefois, en 2023, le marché boursier américain a d'abord fait preuve d'une bonne résistance, puis a connu une forte hausse à la suite d'une amélioration des conditions économiques. Par conséquent, à l'heure actuelle, non seulement les valorisations indiquent que le marché est cher, mais les futures baisses de taux et les améliorations économiques pourraient le faire grimper davantage. C'est pourquoi, chez Columbia Threadneedle, nous avons tendance à surpondérer d'autres marchés présentant des valorisations positives, tels que le Royaume-Uni et le Japon. Dans ce dernier pays, en particulier, nous considérons l’amélioration de la gouvernance d'entreprise comme des catalyseurs de valeur.

En ce qui concerne les obligations, l'environnement actuel de baisse de l'inflation et de réduction des taux d'intérêt rend cette classe d'actifs certainement intéressante. En outre, nous ne pensons pas que le problème actuel des grands déséquilibres budgétaires affectera ce cycle économique. Bien que les spreads de crédit pour les obligations d'entreprises se soient resserrés, ces dernières pourraient voir leurs prix augmenter même dans des conditions favorables et bénéficier encore de la prochaine baisse des taux d'intérêt. Enfin, à mesure que le resserrement monétaire s'atténue, le cours de l'or est susceptible de se redresser, étant donné qu'il a déjà surpassé les attentes depuis qu'une partie importante des réserves de change de la Russie a été gelée. Si ce scénario incite d'autres banques centrales à augmenter la proportion d'or dans leurs réserves, un important moteur à long terme pourrait se créer.

Par Steven Bell, économiste en chef de Columbia Threadneedle Investments pour la région EMEA

Vous trouverez le commentaire complet ici (en anglais).

Pour accéder au site, cliquez ICI.

A propos de Columbia Threadneedle Investments

Columbia Threadneedle Investments est un gestionnaire d'actifs mondial de premier plan, à la tête d'un encours de quelque 572 milliards EUR[1] pour le compte d'une clientèle internationale composée d'investisseurs institutionnels, d'entreprises et de personnes physiques.

Nous comptons plus de 2.500 collaborateurs, dont plus de 650 professionnels de l’investissement situés en Amérique du Nord, en Europe et en Asie[2]. Notre offre couvre un vaste éventail de stratégies d'investissement en actions, obligations et produits alternatifs, ainsi que des capacités en investissement responsable et une gamme complète de solutions.

Columbia Threadneedle Investments est la division internationale de gestion d’actifs d’Ameriprise Financial, Inc. (NYSE:AMP), un grand fournisseur américain de services financiers. En tant que tel, nous bénéficions de l’appui d’un grand groupe diversifié et à forte capitalisation.

1Au 30 juin 2022, Columbia Threadneedle Investments

2Au 30 juin 2022.

[2] Source : résultats d'Ameriprise Financial pour le premier trimestre 2022

[1] Au 31 mars 2022, Columbia Threadneedle Investments y compris BMO GAM (EMEA)