En placement de trésorerie, une société opérationnelle comme une holding patrimoniale dispose actuellement d’une rare opportunité dans le cadre de la souscription d’un contrat de capitalisation.

En effet, le taux moyen des emprunts d'État (TME) étant négatif, il permet d’éviter toute fiscalité pendant la durée du contrat mais également de créer des charges déductibles réduisant le résultat opérationnel de la société.

1 - fiscalité spécifique d’un contrat de capitalisation détenu par une personne morale à l’IS

• En cours de vie du contrat :

Les contrats de capitalisation souscrits par une personne morale à l’impôt sur les sociétés (IS) font l’objet d’une taxation forfaitaire annuelle totalement décorrélée de l’évolution réelle du contrat. Et cela même en l’absence de rachat ou de plus-value. L’assiette taxable est déterminée selon la formule suivante :

Montant nominal du contrat x 105% x TME connu lors de la souscription du contrat

Le TME est figé lors de l’ouverture du contrat pour toute la durée de ce dernier. Cette assiette taxable est imposée au taux d’IS dont relève la société. Toutefois, la taxation forfaitaire annuelle n’est qu’une avance fiscale : elle est régularisée lors d’un rachat partiel ou total en fonction des intérêts réellement générés.

• Au moment du rachat du contrat :

En cas de rachat du contrat, le gain réel est alors constaté et imposé après déduction du montant des intérêts forfaitaires déjà imposés.

2 - Les avantages de l a souscription avec un TME négatif1

• L'avance de trésorerie

L’intérêt de ce régime fiscal est l’avance de trésorerie qu’il procure. En effet, un taux négatif permet d’éviter toute fiscalité pendant la vie du contrat (absence de frottement fiscal). Ainsi, cette avance de trésorerie va fructifier et générer des intérêts. Il s’agit du principe de capitalisation, l'effet « boule de neige ». De cette manière, la fiscalité non déduite continue de générer du rendement au sein du contrat, créant alors un surplus de capitalisation indéniable à long terme.

• La création de charges déductibles

Actuellement, en cas de souscription d’un contrat de capitalisation, l’assiette forfaitaire taxable est négative car le TME au 31 décembre 2020 est négatif : -0,29%2 . La société pourra alors faire passer cette assiette négative en provision pour dépréciation. Cette provision est une charge déductible permettant de réduire le résultat opérationnel de la société.

Exemple comparatif :

Un placement initial de 10 M€ est effectué le 1er janvier 2021 par deux sociétés à l’IS3 : l’une via un contrat de capitalisation, l’autre via un compte-titre4.

Le placement est conservé 15 ans et racheté la 16ème année.

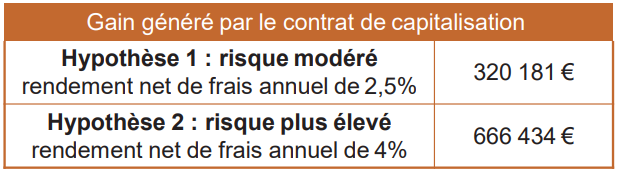

A l’issue des opérations, il s’avère que le contrat de capitalisation génère un gain significatif par rapport au compte-titre :

En conclusion, il convient de se poser actuellement la question de la souscription d’un contrat de capitalisation afin de profiter de cet effet d’aubaine, voir même de clôturer d’anciens contrats pour en ouvrir de nouveaux.

(1) Contreproductif pour les organismes sans but lucratif et les sociétés soumises au taux réduit de 15%. (2) Source : Banque de France. (3) Clôture de l’exercice au 31 décembre de chaque année. (4) Investissement en obligations avec dates et maturité à 15 ans. Les intérêts annuels sont réinvestis sur le même support.

Charles-Henry Perennes | COGEFI Ingénieur patrimonial

Pour accéder au site, cliquez ICI.