Ce cycle économique est exceptionnel à bien des égards et les mouvements de marché en attestent : une année 2022 fortement baissière, une année 2023 particulièrement haussière, un resserrement monétaire sans précédent. Pour autant, de nombreux investisseurs et épargnants ont, comme à leur habitude, été guidés tant par l’appât du gain que par l’aversion au risque.

« Les taux d’intérêt sont à la base de tout calcul ou opération financière. »

Source : Carmignac, Bloomberg, février 2024.

Source : Carmignac, Bloomberg, février 2024.

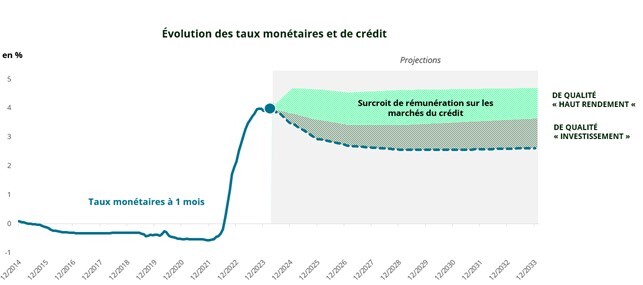

Ils ont accompagné ce mouvement de hausse des taux monétaires (ligne bleue sur le graphique)[1], encouragés par les perspectives d’une rémunération avantageuse[2] (qui peut atteindre près de 4% de rendement facial aujourd’hui - point bleu sur le graphique) mais aussi par les craintes de voir une redite de l’année 2022 où le prix des actions et des obligations avaient baissé de concert.

Les états en ont tiré avantage ; les programmes d’appel à l’épargne domestique ont connu un franc succès en Europe[3] et le trésor américain s’est financé via des émissions de court terme. Les investisseurs en ont également profité ; il était pertinent de privilégier le monétaire en 2022 et sur le premier semestre de 2023. Pour autant, il est important de ne pas ignorer le pivot des banquiers centraux et ses conséquences. Un nombre grandissant de ces programmes d’épargne arrive à échéance. La baisse attendue des taux de politique monétaire induit une baisse à venir de la rémunération du monétaire (ligne bleue pointillée sur le graphique).

L’investisseur ou épargnant doit avoir conscience que si un fonds monétaire ou un compte à terme rémunère actuellement à un taux facial attractif, ce taux sera vraisemblablement plus bas quand il renouvellera son placement. Sauf retour de l'inflation et des hausses de taux, les taux servis par les marchés monétaires vont aller en déclinant. Ainsi investisseurs et épargnants seront confrontés au risque de réinvestissement – le risque d'enregistrer des pertes relatives si les rendements des placements actuels sont réinvestis à un taux d'intérêt plus faible.

Comment y remédier ?

Il convient de s’assurer dès aujourd'hui des rendements attractifs pour l’avenir. Les marchés du crédit offrent un surcroît de rendement qu’un investisseur peut capter pour les trimestres, voire les années, à venir - la zone verte hachurée sur le graphique correspond à la rémunération additionnelle qu’offrent actuellement les marchés du crédit en comparaison du taux monétaire. Autrement dit, il s’agit du « manque à gagner » pour tout investisseur qui ferait le choix de maintenir ses positions sur les marchés monétaires ou qui tarderait à réallouer son capital – comprise entre 1% et 2% par an, cette carence de performance est loin d’être négligeable.

Cette appétence pour les stratégies offrant un surcroît de performance devrait contribuer à la bonne tenue des actifs de portage et au retour en grâce de la gestion active au détriment du monétaire. Comprendre le comportement des investisseurs, qui lui-même dépend largement de ce que font les banquiers centraux, est clef ne serait-ce que par son impact sur le comportement spéculatif de ces premiers. Les taux d’intérêt sont à la base de tout calcul ou opération financière, comme pourrait le dire Schumpeter.

ÉTUDE DE CASConsidérons un investisseur qui a 50 000 euros à placer.

Si cette somme est investie sur les marchés monétaires sur un horizon de 2 ans :

Soit cette somme est bloquée sur l’ensemble de la période à un taux de 3% et rapportera in fine 3 000 euros, ce qui est bien en deçà des 4% des taux actuels de la politique monétaire de la Banque centrale européenne, car le marché anticipe déjà des baisses de taux.

Soit cette somme est investie sur des périodes plus courtes pour les 2 années à venir. Le taux servi sera de 4% sur les 3 premiers mois, mais ensuite, à mesure que la Banque centrale européenne baissera ses taux, le taux servi ne cessera de baisser pour attendre 2 ou 2,5% d'ici quelques trimestres ; ce qui rapportera in fine 3 500 euros – sur la base des anticipations actuelles.

Si cette somme est investie sur les marchés du crédit sur un horizon de 2 ans, il enregistrera un gain de 3 800 euros si il choisit le crédit de qualité « investissement » sur la base des anticipations actuelles et de 4 700 euros en investissant sur les marchés du crédit à haut rendement – sur la base de ces mêmes anticipations.

Le gérant obligataire actif a toute une palette d'outils pour améliorer le rendement d'un portefeuille, notamment via les marchés de crédit. Mais il peut également chercher à capturer d'autres moteurs de performance comme la gestion de la duration ou de l'inflation. Ce qui s’illustre particulièrement depuis le 2ème semestre 2023, où les fonds actifs ont enregistré des performances bien supérieures au monétaire. Naturellement, le risque de taux et de crédit est supérieur, mais dans un contexte où l’économie se montre résiliente, la désinflation se poursuit et les banquiers centraux procèdent à des baisses de taux, les performances pourraient très fortement diverger, et mettre en lumière un vrai manque à gagner pour les investisseurs monétaires.

Pour contacter les experts Carmignac, cliquez ICI.

Ceci est un document publicitaire. Cet article ne peut être reproduit en tout ou partie, sans autorisation préalable de la société de gestion. Il ne constitue ni une offre de souscription, ni un conseil en investissement. Les informations contenues dans cet article peuvent être partielles et sont susceptibles d’être modifiées sans préavis. Les performances passées ne préjugent pas des performances futures. La référence à certaines valeurs ou instruments financiers est donnée à titre d’illustration pour mettre en avant certaines valeurs présentes ou qui ont été présentes dans les portefeuilles des Fonds de la gamme Carmignac. Elle n’a pas pour objectif de promouvoir l’investissement en direct dans ces instruments, et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant la diffusion de la communication. Les portefeuilles des Fonds Carmignac sont susceptibles de modification à tout moment.

Références :

[1] Avec quelque 1 500 milliards de dollars de flux positifs sur les fonds monétaires américains depuis que la Fed a enclenché son cycle de resserrement et plus de 350 milliards d’euros de flux sur leurs homologues européens sur la même période.

[2] Les taux servis par ces instruments monétaires et autres produits d’appel à l’épargne domestique ont été les plus attractifs depuis la grande crise financière de 2008.

[3] Collecte record du livret A à €30 milliards et des BTP Valore italiens à €35 milliards pour n’en citer que deux.

Pour visiter le site, cliquez ICI.

Les informations présentées ci-dessus ne peuvent être reproduites, en tout ou partie, sans autorisation préalable de la société de gestion. Elles ne constituent ni une offre de souscription, ni un conseil en investissement. Ces informations peuvent être partielles et sont susceptibles d’être modifiées sans préavis.