ELEVA Absolute Return vise à générer un rendement absolu positif à moyen terme en investissant principalement en actions et en titres apparentés aux actions de sociétés cotées en Europe, en position acheteur comme en position vendeur. La philosophie d’investissement, bottom-up, est complétée par une vision macroéconomique visant à conforter le positionnement sectoriel. L’exposition nette, flexible, est comprise entre -10% et +50%, guidée par la génération d’idées fondamentales et la volatilité du marché.

Contexte de marchéNouveau paradigme financier, ou politiques monétaires qui impactent nettement et durablement les rendements obligataires… L’année 2020 a nourri un débat déjà vivace ces dernières années dans les salles de marchés : de quelles alternatives l’investisseur dispose-t-il à l’heure de constituer un portefeuille diversifié ? Evidemment, les stratégies dites de « performance absolue » se sont multipliées depuis la mise en place des politiques monétaires non conventionnelles… appelées finalement, Covid-19 oblige, à devenir la norme. L’univers reste vaste… Nombre de fonds hâtivement baptisés « absolute return » ne méritent pas cette appellation et n’offrent finalement pas la stabilité recherchée, souvent en raison d’un positionnement trop directionnel et peu flexible, ou encore de biais structurels (croissance ou value, géographique) qui ne leur permettent pas de jouer leur rôle dans toutes les phases que le marché peut rencontrer. Le piège, au sein de cet univers, est donc de se tourner vers des véhicules finalement éloignés de l’objectif initial : sélectionner des expertises offrant une performance régulière, diversifiante par rapport aux fonds flexibles plus classiques et offrant une performance supérieure aux marchés obligataire (Investment grade comme haut rendement)…

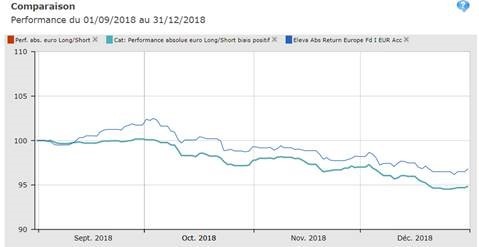

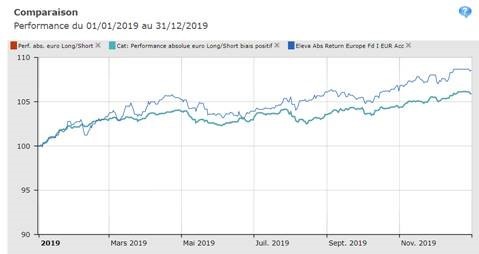

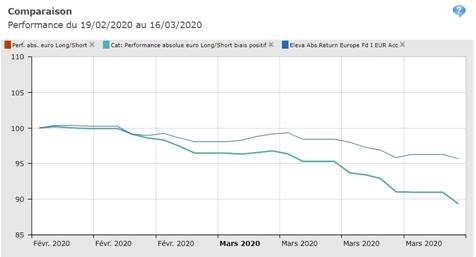

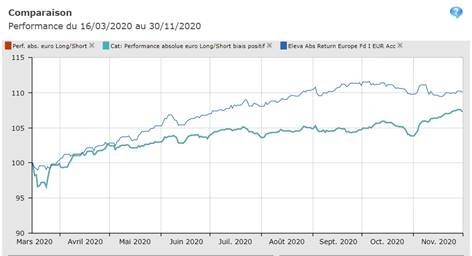

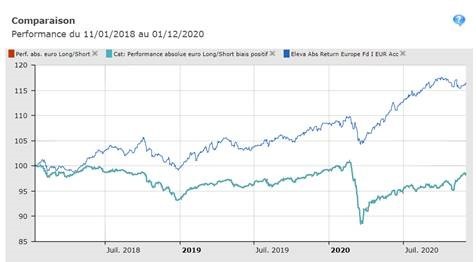

Comportement du fondsDans cet univers, le fonds ELEVA Absolute Return se distingue nettement de ses pairs, à la faveur d’une grande régularité dans sa capacité à performer (+18.13% sur 3 ans au 30/11/2020) mais surtout à s’adapter aux différents contextes de marché. En d’autre temps, les investisseurs s’interrogeaient ainsi sur l’impact de la normalisation des politiques monétaires, la fin anticipée du plus long cycle boursier de l’histoire (T4 2018) et les impacts de la guerre commerciale sino-américaine naissante. Les principaux indices actions avaient ensuite connu une puissante remontée en 2019, tirée avant tout par les actions monde et le biais croissance. Enfin, l’année 2020 a vu une phase de « risk off » marquée sur l’ensemble des actifs risqués, avant de voir les banques centrales nourrir un fort rebond qui bénéficiera avant tout aux actifs « croissance » ou de qualité. Il est intéressant d’observer que toutes ces phases bien distinctes ont donné lieu à une surperformance relative du fonds ELEVA par rapport à la catégorie Quantalys « Performance Absolue Euro Long / Short » :

Phase 1, « Est-ce la fin du cycle ? » septembre-décembre 2018

Source quantalys

Phase 2 : « L’heure de la recovery », 2019

Source quantalys

Phase 3 « Les femmes et les enfants d’abord » du 19/02 au 16/03 2020

Source quantalys

Phase 4 : « Donnez-moi de la tech et de la croissance » mars/novembre 2020

Source quantalys

En conclusion, la nette surperformance (par rapport à ses pairs) engendrée sur les 3 dernières années a bien été réalisée de manière régulière et ne s’appuie à l’évidence pas sur un biais structurel embarqué, ou un niveau d’exposition supérieur à la catégorie dans une phase favorable de marché (ou inversement). Alors que les performances de sa catégorie sont en baisse du 10 janvier 2018 (date de création de la part institutionnelle) jusqu’à fin novembre 2020, le fonds engendre pour sa part une performance positive… de 16.03% sur la même période !

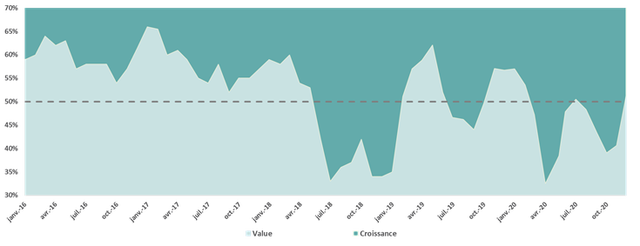

Autour de quelle expertise cette régularité dans la création de valeur s’est-elle construite ? Déjà reconnu pour sa gestion « Long Only » avec le fonds ELEVA European Selection (4 milliards d’euros d’encours, aujourd’hui victime de son succès et fermé aux nouveaux souscripteurs), l’équipe de gestion articulée autour d’Eric Bendahan parvient à capturer de l’alpha aussi bien sur ses positions longues que « short » (positions qui anticipent la baisse d’un titre). En fonction de la génération d’idée de l’équipe mais aussi du niveau perçu de risque sur les marchés actions, l’exposition nette aux actions peut varier de -10% jusqu’à 50%. Sur la partie longue, le processus cherche à identifier les entreprises détenues par des familles ou des fondations (garant d’une vision à long terme et de pérennité du management), des « businness models » innovants dans des secteurs matures, ou encore des changements de management susceptibles d’optimiser la création de valeur de la société. A contrario, la poche « short » se concentre sur les industries menacées à long terme ou sur les sociétés dont l’optimisme des investisseurs semble trop marqué. Il est par ailleurs très intéressant de noter, pour les sélectionneurs de fonds que nous sommes, que la résultante du process de gestion amène le fonds à ne pas avoir de biais structurel en portefeuille, comme en témoigne la capacité à faire évoluer le biais value ou croissance de la patte longue du portefeuille…

Source Eleva

Au-delà de cette approche centrée sur le « stock-picking », la société de gestion a également développé un indicateur macroéconomique propriétaire, l’ELEVA Capital Index, afin d’optimiser sa construction de portefeuille. Dans les grandes lignes, les équipes d’ELEVA tirent parti des informations sur les données et autres statistiques pour faire varier la cyclicité de leurs portefeuilles et ajuster l’exposition nette aux marchés actions.

A noter que l’équipe de gestion a, suite à l’annonce de Pfizer (mais aussi la ré-accélération de son indicateur ELEVA Capital Index mentionné précédemment) augmenté l’exposition aux valeurs cycliques en remontant l’exposition value sur la poche longue de 38% à 51%, mais également en réduisant un certain nombre de positions « short » en portefeuille sur les valeurs cycliques (banques, industrielles,). L’exposition nette qui témoignait d’une forme de prudence à fin octobre, puisque proche de 16%, est désormais remontée à 27%. Dans un premier temps pénalisé par le rattrapage violent des valeurs décotées, l’équipe de gestion a donc une nouvelle fois fait preuve de la réactivité nécessaire à la construction pérenne de valeur dans des phases de marché fluctuantes.

Intégration dans les portefeuilles.Notre modèle multifactoriel valide le positionnement du fonds parmi les « absolute return ». Son biais structurel, identifié par notre modèle, vers les actifs risqués est secondaire (max 15% équivalent actions vs une exposition moyenne de 26% selon la société de gestion depuis le lancement du fonds), il est limité au risque de dislocation durant les phases transitoires de forte aversion au risque. Ainsi, l’essentiel de sa performance provient de l’alpha régulier, estimé à 5% par an sur les trois dernières années, par rapport aux risques directionnels identifiés par notre modèle.

Pour accéder au site, cliquez ICI.