En bref

- Après une année 2022 difficile pour les actions des marchés émergents, de solides arguments plaident en faveur d’une reprise en 2023.

- Outre les valorisations relatives convaincantes que présentent les actions des marchés émergents par rapport à celles des marchés développés, nous avons identifié trois cycles essentiels qui pourraient atteindre leur point le plus bas et stimuler alors les actions des pays émergents l’année prochaine:

1. Performance des actions chinoises 2. Affaiblissement du dollar US 3. Reprise du secteur des semi-conducteurs - Nous estimons par conséquent qu’il existe un potentiel de fort rebond des marchés des actions de la Chine, de Taïwan et de la Corée du Sud en 2023. Ces pays représentent, respectivement, plus de 50 % de l’indice MSCI EM et 60 % de l’indice MSCI Asia ex Japan.Les actions des pays émergents ont connu une année difficile et volatile. À la fin du mois d’octobre 2022, cette classe d’actifs affichait un repli de 29 % en USD. Cela représente une sous-performance significative, tant par rapport aux actions des marchés développés (−20 %) qu’aux actions US (−19 %).

Les projections pour 2023 permettent toutefois d’identifier un certain nombre de raisons d’être optimiste. Nous avons en effet identifié certains cycles essentiels dont les tendances pourraient s’inverser au cours des mois à venir et donner un coup de fouet bienvenu à la performance des actions des pays émergents en 2023.

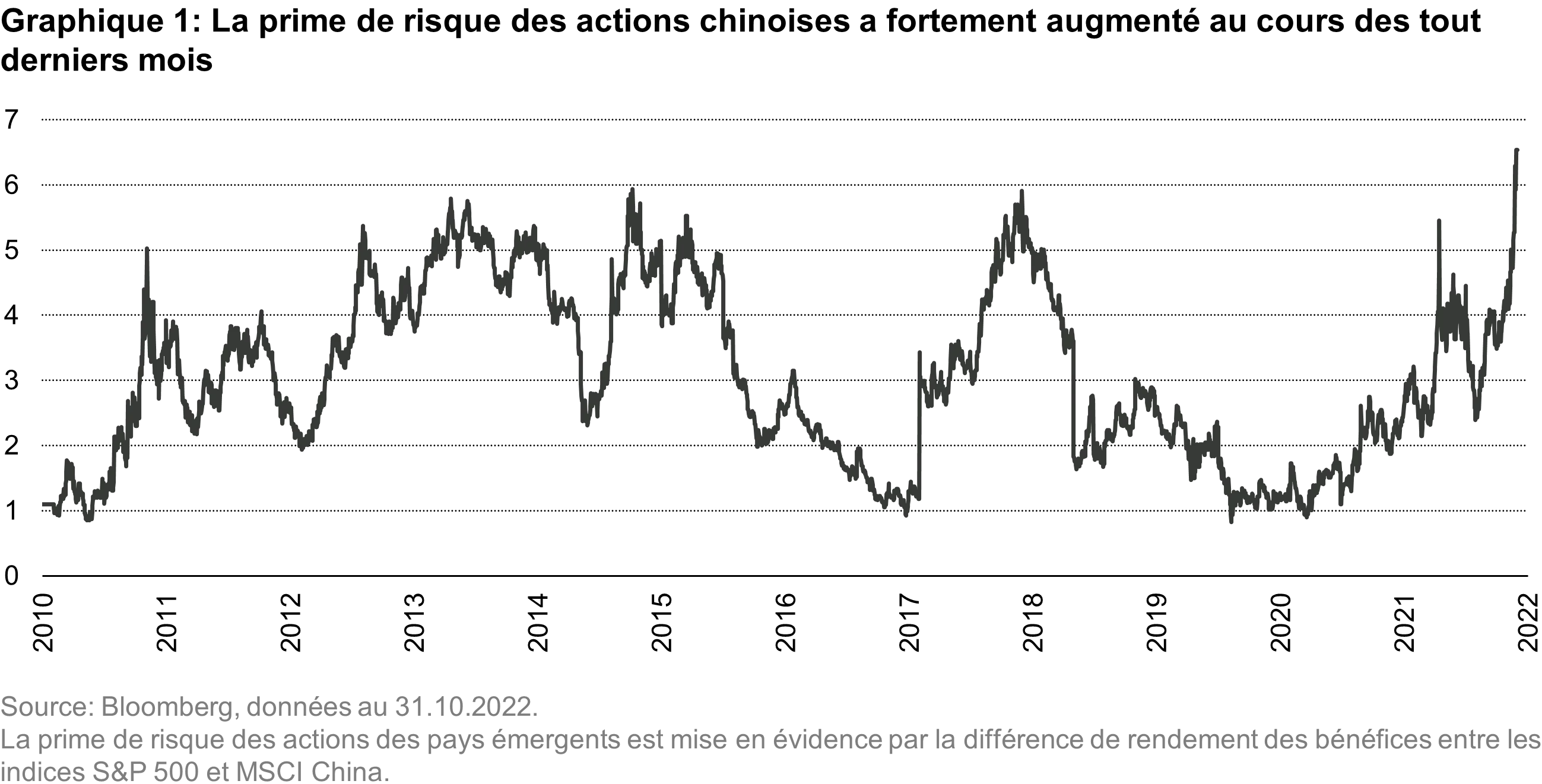

Cycle 1: Le dragon chinois pourrait se remettre à rugirConstituant près de 30 % de l’indice, les actions chinoises sont sans doute le plus important des catalyseurs pour les actions des marchés émergents. Entre le début de l’année 2021 et la fin du mois d’octobre 2022, l’indice MSCI China a enregistré une chute remarquable de 55 %, ce qui représente une sous-performance tout à fait sidérante de 60 % par rapport au S&P 500. Tout récemment, la manière dont le marché a réagi au 20e Congrès du Parti communiste chinois nous a semblé tout à fait exagérée. Dans la mesure où les actions chinoises se négocient actuellement au 19e percentile en termes de valorisation historique, il y a de fortes raisons de penser que le pire est désormais passé.

Certains catalyseurs importants pourraient favoriser un rebond en Chine, notamment le fait que le pays soit en train de parvenir à un point où la vie avec la Covid se normalise. En dépit de la forte rhétorique adoptée (et qui était tout à fait prévisible) lors de la tenue du congrès, les éléments de langage servis par les dirigeants au sujet de leur politique zéro Covid ont progressivement évolué et le discours s’est sensiblement adouci. Formulée début novembre, l’annonce la plus récente décourage la prise de mesures politiques inutiles et la mise en œuvre d’une approche strictement uniforme en soulignant les efforts qu’il convient de déployer pour maintenir un ordre normal et encourager la vaccination de certains groupes-clés. La durée de la quarantaine imposée aux voyageurs et dans le cadre de contacts proches a été réduite de 10 à 8 jours, et les compagnies aériennes ne sont désormais plus pénalisées en cas d’introduction du virus dans le pays.

Un revirement dans l’approche adoptée par la Chine face à la pandémie donnerait un important stimulant à son économie et renforcerait la confiance des consommateurs chinois. Nous pensons que cela aurait un impact positif sur de nombreux secteurs, notamment sur celui de l’immobilier qui devrait également bénéficier d’un soutien supplémentaire de la part des autorités centrales.

Cycle 2: Les puces se sont effondrées mais n’ont pas disparuesConfrontés au ralentissement de l’économie mondiale, les titres du secteur des semi-conducteurs sont nombreux à avoir subi d’impitoyables dépréciations de la part du marché; la performance de l’indice Philadelphia Stock Exchange Semiconductor (SOX), qui a perdu 39 % au cours de l’année écoulée jusqu’à la fin octobre, en offre un saisissant témoignage.

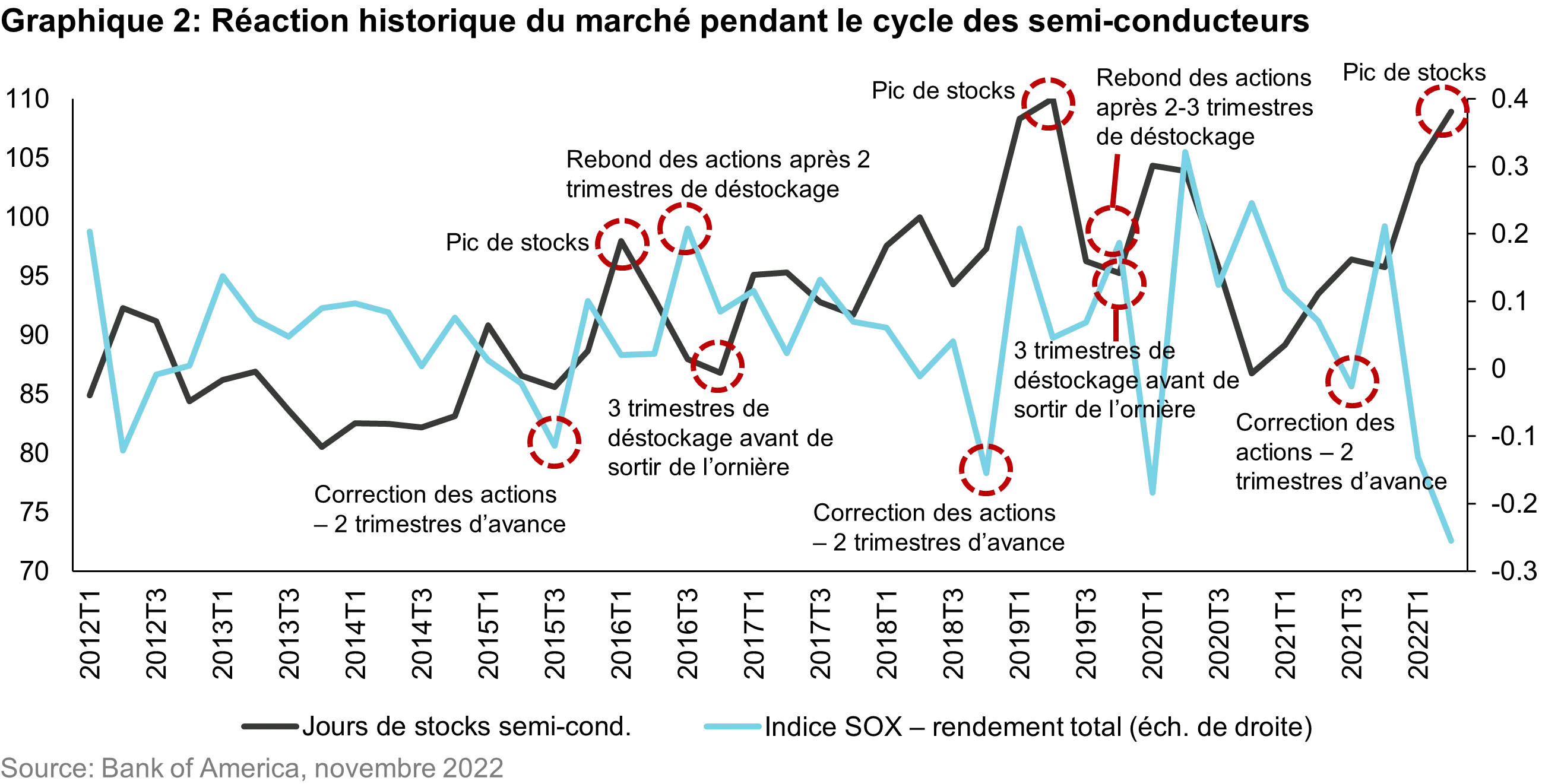

Pour bien mesurer l’ampleur de cette sous-performance, il importe de bien saisir la manière dont le marché se comporte généralement au cours du cycle. Au cours de sa baisse, le marché a, d’un point de vue historique, corrigé deux trimestres avant le pic des niveaux de stock. Dans le contexte de cette année, le graphique suivant montre clairement que les prix des actions des semi-conducteurs se sont trouvés en chute libre depuis janvier 2022, bien avant le pic des stocks. Une logique identique s’applique à la hausse, car le marché entame généralement un rebond un à deux trimestres avant le creux des stocks.

Dans la mesure où le marché a déjà anticipé la chute des ventes à la fin de l’année 2022 et au premier semestre 2023, il devrait commencer à se concentrer sur le cycle haussier attendu au cours du second semestre de l’année prochaine et au cours de l’année 2024. Nous anticipons par conséquent une revalorisation des titres du secteur des semi-conducteurs au cours du premier semestre de l’année prochaine.

Nous nous trouvons au 5e trimestre d’une période de repli qui s’étend habituellement sur 4 à 6 trimestres (voir graphique 4). Même en partant de l’hypothèse d’un ralentissement plus long engendré par une récession plus grave que prévu, les arguments parlant en faveur d’une revalorisation au cours de l’année prochaine ont de quoi convaincre. Au vu de l’exposition de Taïwan et de la Corée du Sud dans le secteur des semi-conducteurs – à titre d’exemple, les titres du secteur des semi-conducteurs constituent 50 % de l’indice MSCI Taïwan –, il est, dans ce scénario, possible d’envisager un rebond significatif des marchés des actions de ces deux pays en 2023.

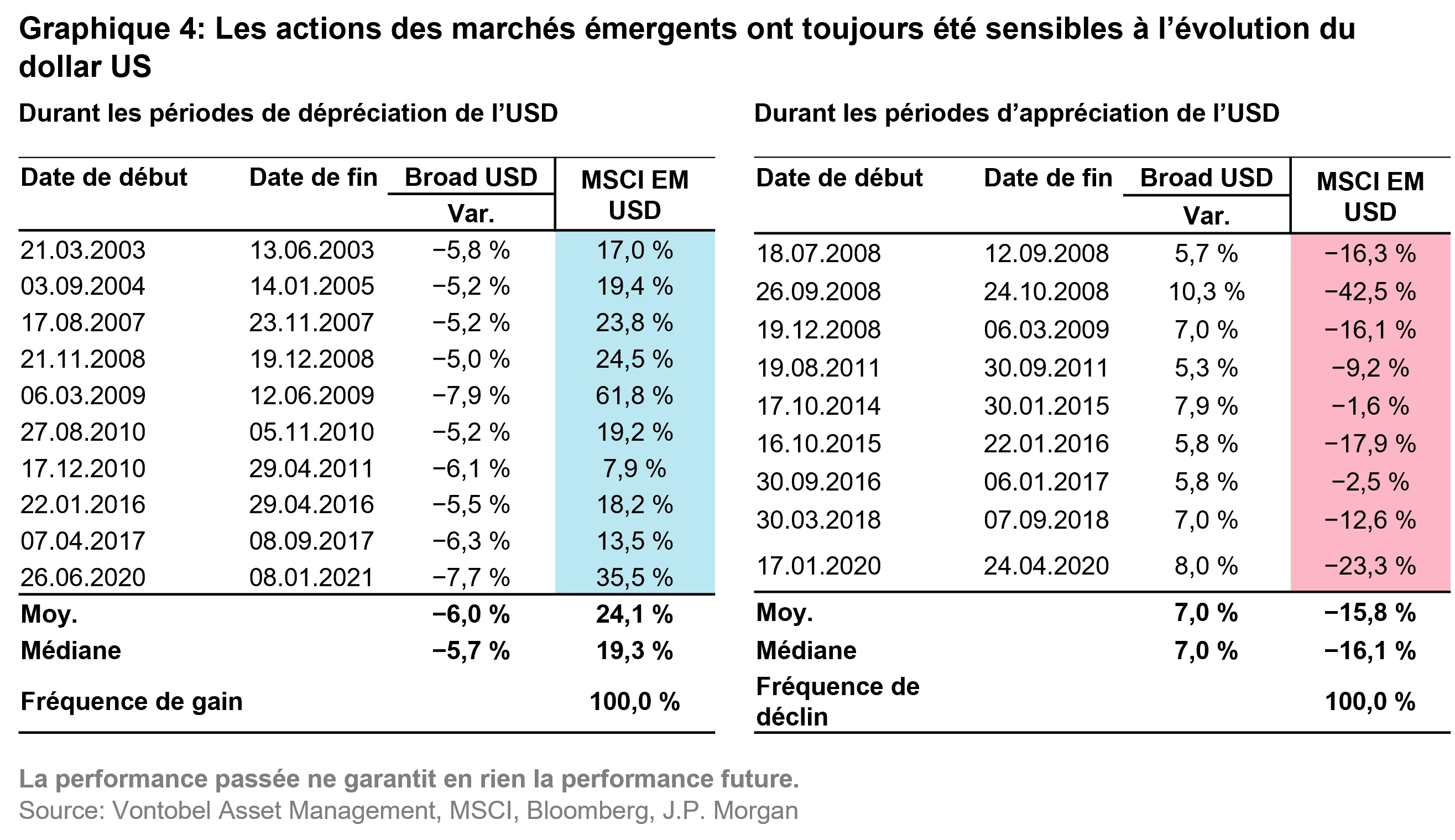

Compte tenu de la vitesse à laquelle la Réserve fédérale américaine a relevé les taux d’intérêt cette année, il n’est pas surprenant que le billet vert se soit fortement apprécié. La forte appréciation du dollar US a des effets négatifs pour les actions des pays émergents et vice-versa. Dans la mesure, toutefois, où les derniers chiffres de l’IPC du mois d’octobre indiquent un ralentissement du taux d’inflation aux États-Unis, la Fed pourrait décider de commencer à ralentir le rythme en ce qui concerne les futurs relèvements de taux.

Cela pourrait constituer une très bonne nouvelle pour les actions des pays émergents, d’autant que les allocations qu’accordent les investisseurs aux actions des pays émergents sont actuellement inférieures de 2,5 % à leur moyenne à long terme de 9 %, de sorte qu’un regain de confiance pourrait orienter des flux importants vers cette classe d’actifs. Pour replacer cette opportunité dans son contexte, il suffit de rappeler les estimations de JP Morgan selon lesquelles des flux entrants d’environ 750 milliards de dollars US permettraient à l’allocation moyenne à long terme de revenir à un niveau de 9 %.

ConclusionAprès une année 2022 difficile, il y a de bonnes raisons de penser que les actions des pays émergents pourraient enregistrer une importante reprise en 2023. La fin de la phase baissière dans laquelle se trouvent les trois cycles que nous avons identifiés pourrait servir de catalyseur à un fort rebond de cette classe d’actifs; rebond dans lequel les actions asiatiques pourraient jouer un rôle de tout premier plan du fait du poids combiné que représentent la Chine, Taïwan et la Corée du Sud au sein de l’indice. Il importe ici de noter que les gestionnaires actifs peuvent tirer parti de ces opportunités et positionner leurs portefeuilles de manière à en faire bénéficier leurs clients.

Pour accéder au site, cliquez ICI.