En juillet dernier, Sanso Investment Solutions annonçait son intention d’acquérir Longchamp Asset Management d’ici la fin de l’année, soit sa quatrième opération de croissance externe depuis sa création en 2011. Son président-fondateur, David Kalfon, revient sur les tenants et aboutissants de ce rapprochement qui donnera naissance à Sanso Longchamp AM.

Investissement Conseils : Pour quelles raisons avez-vous décidé de faire l’acquisition de Longchamp AM ?David Kalfon : Les complémentarités étaient évidentes entre nos deux structures d’une taille équivalente et à l’ADN commun autour du service apporté aux investisseurs. Avec Longchamp AM, nous enrichissons nos compétences avec des expertises que nous ne proposions pas:les produits structurés, domaine où nous recherchions les bonnes personnes pour nous associer et des produits de niche, notamment sur les marchés actions de l’Inde (Dalton India Ucits Fund, FR0013423613), du Japon (Dalton Japan Long Only Ucits Fund, FR0014000OR9) et des marchés émergents (Dalton Global Emerging Markets Ucits Fund, FR0014002V86), puisque Longchamp AM distribue les expertises du gérant américain Dalton Investment. Notre gamme de fonds obligataires sera également élargie, avec le fonds Longchamp Solferino Credit Fund (FR0013442597) qui est positionné sur le segment du haut rendement.Cette stratégie longonly complète parfaitement notre offre qui est historiquement davantage positionnée sur le court-terme et le cross-over.En ce qui concerne sa clientèle, Longchamp cible principalement les banques privées, les single family offices et des clients institutionnels, ce qui complète notre solide expertise sur le marché des conseillers en gestion de patrimoine et la typologie de clients institutionnels à laquelle nous nous adressons. Par ailleurs, l’offre de fonds dédiés, proposée aujourd’hui par Longchamp AM aux single family offices et par Sanso IS à une typologie différente de client, sera conservée. Pour sa part, Longchamp AM bénéficiera de notre expertise ISR.Enfin, cette opération nous permet de franchir un cap significatif pour atteindre les 3 milliards d’euros d’encours et trente-six collaborateurs. Pour nos activités respectives, il s’agit ainsi de réduire le ratio d’emprise de chacun de nos principaux clients et nous permettre de nous adresser à une autre typologie de clients. Actuellement, nous attendons le feu vert de l’AMF pour finaliser l’opération qui a été financée en sponsorless avec le concours d’Andera Acto (dette mezzanine), ce qui nous permet de limiter la dilution des actionnaires.

Investissement Conseils : Pour quelles raisons avez-vous décidé de faire l’acquisition de Longchamp AM ?David Kalfon : Les complémentarités étaient évidentes entre nos deux structures d’une taille équivalente et à l’ADN commun autour du service apporté aux investisseurs. Avec Longchamp AM, nous enrichissons nos compétences avec des expertises que nous ne proposions pas:les produits structurés, domaine où nous recherchions les bonnes personnes pour nous associer et des produits de niche, notamment sur les marchés actions de l’Inde (Dalton India Ucits Fund, FR0013423613), du Japon (Dalton Japan Long Only Ucits Fund, FR0014000OR9) et des marchés émergents (Dalton Global Emerging Markets Ucits Fund, FR0014002V86), puisque Longchamp AM distribue les expertises du gérant américain Dalton Investment. Notre gamme de fonds obligataires sera également élargie, avec le fonds Longchamp Solferino Credit Fund (FR0013442597) qui est positionné sur le segment du haut rendement.Cette stratégie longonly complète parfaitement notre offre qui est historiquement davantage positionnée sur le court-terme et le cross-over.En ce qui concerne sa clientèle, Longchamp cible principalement les banques privées, les single family offices et des clients institutionnels, ce qui complète notre solide expertise sur le marché des conseillers en gestion de patrimoine et la typologie de clients institutionnels à laquelle nous nous adressons. Par ailleurs, l’offre de fonds dédiés, proposée aujourd’hui par Longchamp AM aux single family offices et par Sanso IS à une typologie différente de client, sera conservée. Pour sa part, Longchamp AM bénéficiera de notre expertise ISR.Enfin, cette opération nous permet de franchir un cap significatif pour atteindre les 3 milliards d’euros d’encours et trente-six collaborateurs. Pour nos activités respectives, il s’agit ainsi de réduire le ratio d’emprise de chacun de nos principaux clients et nous permettre de nous adresser à une autre typologie de clients. Actuellement, nous attendons le feu vert de l’AMF pour finaliser l’opération qui a été financée en sponsorless avec le concours d’Andera Acto (dette mezzanine), ce qui nous permet de limiter la dilution des actionnaires.

Il s’agit de la quatrième opération pour Sanso IS…Tout à fait et c’est de loin la plus importante après Cedrus AM, 360 Hixance AM et Convictions AM. Depuis notre dernier rachat, Convictions AM en janvier 2019, nos encours sont passés de 900 millions d’euros à 1,6 milliard d’euros. Cela prouve que nous savons aussi faire croître nos encours de façon organique, grâce aux synergies des équipes.

Une cinquième opération est-elle prévue ?Il va déjà nous falloir concrétiser celle-ci, mais nous ne sommes pas fermés à une éventuelle autre opération, dès lors que les synergies de croissance sont évidentes. J’en profite pour préciser que David Armstrong deviendra le directeur général de Sanso Longchamp AM et que ce rapprochement se fait sans aucun licenciement. Une nouvelle preuve que les synergies sont réelles.

Comment se répartissent vos encours en termes de typologies de clients et de classes d’actifs ?La taille des encours de chaque société est presque équivalente. Chez Sanso IS, les conseillers en gestion de patrimoine représentent 45 % de nos encours, tout comme les institutionnels, tandis que les multigérants jouent pour 10 %. Chez Longchamp AM, les single family offices et fondations représentent 50 % de l’actif, les institutionnels 30 % et les clients privés 10 %. Du côté des expertises, Sanso IS gère pour 35 % en produits obligataires, 30 % en actions et 35 % en multigestion, tandis que chez Longchamp, 60 % des actifs sont gérés en multigestion et produits complexes sous mandat et fonds dédiés; 35 % sont gérés en actions et le reste en obligations haut rendement.Comment sont traités les produits structurés chez Longchamp AM ? Longchamp AM gère un fonds sur cette classe d’actifs:Longchamp Autocall Fund (FR0013405461) qui, depuis sa création, a délivré une performance annualisée de plus de 5 % nette. Par ailleurs, les produits structurés sont utilisés au sein des mandats de gestion.

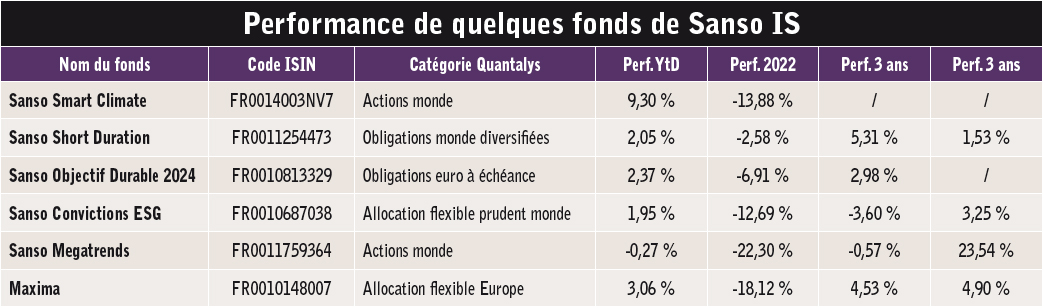

Quelles solutions mettez-vous actuellement en avant auprès des conseillers en gestion de patrimoine ?Du côté des actions, nous avons une forte conviction autour du fonds actions internationales Sanso Smart Climate (FR0014003NV7) qui va prochainement fêter son troisième anniversaire. Ce fonds dispose d’une approche originale de la gestion du risque climat. Il repose sur une approche des coûts pour l’entreprise du réchauffement climatique en privilégiant les sociétés qui y sont le moins exposées ou qui prennent les mesures pour s’y adapter. Il s’agit aussi bien des risques physiques (déplacement des capacités de production…) et du risque réglementaire (éventuelle mise en place d’une taxe carbone, arrêt des véhicules thermiques dans certains pays…) ou encore des évolutions des préférences des consommateurs vers les produits plus vertueux.Si la prise de conscience est réelle et évidente, nous estimons que ces enjeux sont, aujourd’hui, sous-estimés par les investisseurs, notamment les conseillers en gestion de patrimoine. Avec cette approche, nous appuyons sur le lien évident entre le financier et l’extra-financier, alors que les choses s’accélèrent… Par ailleurs, avec le retour en force de la classe d’actifs obligataire, notre fonds Sanso Short Duration (FR0011254473) et notre Buy and Hold Sanso Objectif Durable 2024 (FR0010813329) sont parfaitement adaptés au contexte actuel.Enfin, les fonds dédiés restent prisés par les CGP, avec deux nouvelles solutions lancées cette année.