En couvrant quatre décennies complètes, la dernière étude de l’Ieif aboutit à des conclusions sur l’évolution longue des principaux placements, en mettant en perspective l’immobilier avec son écosystème sous l’angle des niveaux de performance et de risque.

« 40 ans de performances comparées – 1981-2021 », tel est le nom de l’édition 2022 de l’étude annuelle sur les placements immobiliers de l’Institut de l’épargne immobilière et foncière (Ieif), dont l’objectif est de mettre en perspective l’immobilier avec son écosystème sous l’angle des niveaux de performance et de risque.

En couvrant quatre décennies complètes, marquées par quatre crises économiques majeures (krach obligataire et boursier d’octobre 1987, éclatement de la bulle Internet au début des années 2000, crise des subprimes en 2008 entraînant la crise financière globale, choc brutal sur l’économie mondiale à partir de 2020 avec l’irruption de la crise sanitaire), l’étude de l’Ieif aboutit à des conclusions sur l’évolution longue des principaux placements.

Cette édition 2022, avec les caractéristiques des placements à fin 2021, couvre la période de rebond économique et mesure les impacts majeurs laissés par la crise pandémique sur l’univers des placements quant à la hiérarchie des actifs. Au préalable, l’étude fait le point sur les caractéristiques des patrimoines des ménages pour appréhender leurs attentes en matière de placements mais également l’évolution de leurs comportements d’épargne.

Un surplus d’épargne financière toujours très élevé en FranceSelon la Banque de France, le surplus d’épargne financière des ménages, constitué sur deux ans (entre le premier trimestre 2020 et le quatrième trimestre 2021) calculé comme la différence entre les flux d’épargne financière observés et les flux qu’on aurait obtenus en prolongeant la tendance pré-Covid, est estimé à 175 milliards d’euros, après 113 milliards à fin 2020.

En moyenne sur l’année, le taux d’épargne des ménages en France s’établit à 19,5 % en 2021 selon l’Insee, après 21,4 % en 2020. Le taux d’épargne financière a également reculé : il s’établit à 8,7 % en 2021, après 12,2 % en 2020.

En 2021, l’épargne financière s’est principalement portée sur les dépôts bancaires qui ont progressé de plus de 104 milliards d’euros : dépôts à vue et dépôts rémunérés, dont les encours s’établissent respectivement à 672 milliards d’euros et 1 161 milliards d’euros à fin 2021. L’assurance-vie a progressé de 39 milliards d’euros et représente désormais un encours de 2 178 milliards d’euros.

En lien avec les performances de 2021, la Bourse continue d’attirer un nombre croissant d’investisseurs : 1,6 million de particuliers ont passé un ordre d’achat ou de vente en 2021, dont 217 000 nouveaux entrants.

Des classements de performances différents selon les périodes Sur 5 ans (2016-2021)Les performances des locaux industriels (couvrant la logistique et les locaux d’activité) sont particulièrement élevées, en raison de la forte appréciation des valeurs vénales de la logistique sur la période. Alors que les actions présentent un TRI 5 ans de plus de 10 %, l’immobilier coté est en territoire négatif, en lien notamment avec le comportement en bourse des foncières commerces.

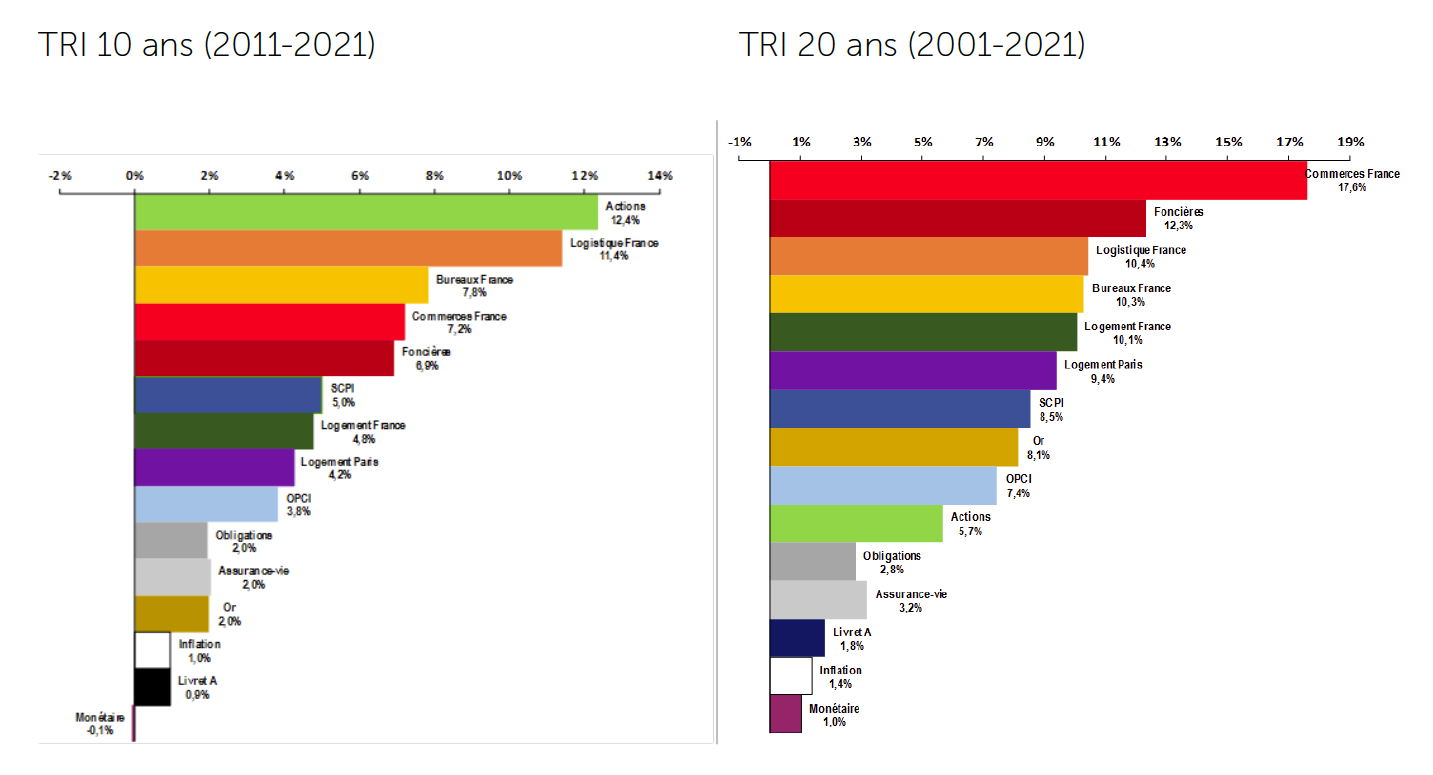

Sur 10 ans (2011-2021)Les actions sont en tête du classement des performances avec un TRI 10 ans de 12,4 % devant l’immobilier direct : les locaux industriels sont en deuxième place avec un TRI 10 ans de 11,4 %, suivis par les bureaux (7,8 %) et les commerces (7,2 %).

Sur 15 ans (2006-2021)L’immobilier direct domine nettement le classement des performances, avec des TRI 15 ans supérieurs à 8 %. Les commerces distancent les autres classes d’actifs immobiliers, avec un TRI 10 ans de 10,7 %. En revanche, l’immobilier coté présente des performances en retrait, loin derrière les autres placements immobiliers.

Sur 20 ans (2001-2021)Comme sur 15 ans, les commerces sont nettement en haut du classement avec un TRI 20 ans de 17,6 %, suivi par les foncières (TRI 20 ans : 12,3 %). Les autres actifs immobiliers direct se positionnent ensuite : les locaux industriels (TRI 20 ans : 10,4 %), puis les bureaux (TRI 20 ans : 10,3 %) et le logement (TRI 20 ans : 10,1 % pour le logement en France et 9,4 % pour le logement à Paris).

Sur 30 ans (1991-2021)Les actions et l’immobilier coté délivrent des niveaux de performances comparables. Le logement est particulièrement performant sur trente ans et distance les autres classes d’actifs immobiliers. Les TRI des SCPI et des bureaux sont très proches, en lien avec la forte exposition historique des SCPI aux bureaux.

Sur 40 ans (1981-2021)Les placements en Bourse sont les plus performants : les actions devancent l’immobilier coté de 2 points. Le logement à Paris présente un TRI supérieur à 10 % sur 40 ans. L’immobilier non coté présente des performances supérieures à celles des obligations.

Soure : Ieif

Un couple rendement/risque toujours attractif pour l’immobilier vis-à-vis des autres classes d’actifsDe part ces caractéristiques, l’immobilier se positionne à mi-chemin entre les actions d’une part et les obligations d’autre part et présente un couple rendement -risque attractif par rapport à ces deux références. Les couples rendement-risque permettent de positionner les différents placements les uns par rapport aux autres selon les durées observées, en distinguant pour un niveau de risque comparable, les niveaux de performances obtenus des différents placements ou à niveau de performance comparable, les placements qui se révèlent plus volatils, donc plus risqués.

Les bureaux et le logement présentent des performances et des niveaux de volatilité proches sur 5 ans et sur 10 ans.

Sur 10 ans, les actions distancent les foncières avec une performance plus élevée et une volatilité nettement plus contenue.

Sur 15 ans, le logement, les bureaux et les SCPI présentent des performances supérieures à celles des actions. Comparés au logement et aux bureaux, les commerces sont sur des niveaux de volatilité proches, mais délivrent des performances plus faibles que ce soit sur 5, 10 ou 15 ans.

Sur 30 ans, le logement France présente une performance légèrement supérieure à celles des actifs cotés, mais avec deux fois moins de volatilité.

Sur 40 ans, les actions présentent des niveaux de performances et de volatilités plus élevés que ceux des autres actifs.

Pour Stéphanie Galiègue, directrice générale déléguée de l’Ieif, « les résultats de l’édition 2022 confirment ceux de 2021 avec une dichotomie plus forte entre les classes d’actifs immobiliers, dont les performances sont les plus robustes à l’image de l’industriel (en particulier la logistique) et du logement (faible volatilité), et celles dont le modèle a été fragilisé par la crise sanitaire malgré le rebond économique qui a suivi : bureaux, commerces. Seulement, les performances des actifs sur les quarante dernières années ont été portées par un environnement économique mondial particulier : les prochaines décennies risquent d’être marquées par la déglobalisation, les échéances climatiques et le vieillissement de la population, dans un contexte de faible croissance économique et d’inflation élevée. Cela modifiera nécessairement la structure de l’économie, de l’épargne et donc le comportement des différents placements ».