Porté par de nombreuses tendances structurelles, le secteur de la santé se distingue par une certaine résilience dans les phases plus chahutées, comme durant l’année 2022.Ses différents sous-segments de marché lui confèrent également de belles perspectives de croissance.

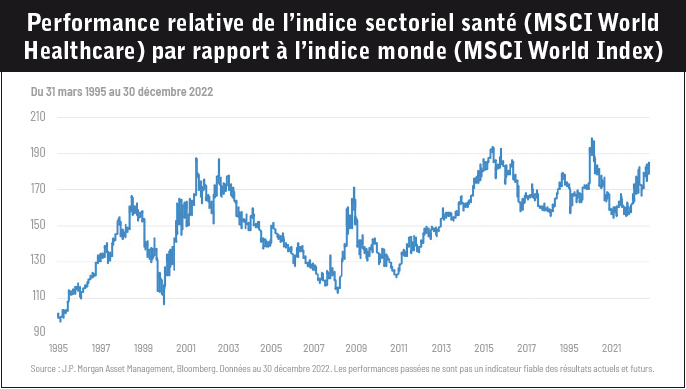

L’année 2022 a été pour le moins chahutée sur les marchés financiers, en raison du cumul de différents vents contraires : la hausse des taux d’intérêt qui a pesé en particulier sur les valeurs de croissance, l’accélération de l’inflation dans toutes les régions du globe, la guerre en Ukraine, sans oublier la hausse des cours des matières premières et les difficultés d’approvisionnement. Dans ce contexte difficile, le secteur de la santé a tiré son épingle du jeu. « Face à la montée des incertitudes macroéconomiques tout au long de l’année, le secteur de la santé (MSCI World Healthcare AC) a surperformé le marché en 2022, enregistrant une baisse de seulement -1,5 %, largement en tête du MSCI World. Le secteur en 2022 a ainsi démontré encore son aspect défensif et reste une thématique cœur de portefeuille dans un environnement volatil et incertain », rappelle Adeline Salat-Baroux, gérante du fonds EdR Fund Healthcare chez Edmond de Rothschild AM. Une capacité de résistance historique pour le secteur (cf.graphique page sui-vante), comme le rappelle Jon Dubarbier, directeur distribution externe chez Janus Henderson Investors : « les sociétés du secteur ont un caractère défensif d’un point de vue financier:elles ont mieux résisté l’an passé grâce à un beta au marché de 0,76. L’indice sectoriel, le MSCI Heathcare, ne capte que 50 % de la baisse des large caps de façon historique; sur 2022, il n’a enregistré que 30 % de la baisse. Par ailleurs, les niveaux de valorisation sont redevenus attractifs, notamment sur les biotechs qui ont fortement chuté l’an passé. »Des réalités diverses en 2022 En effet, dans le détail, tous les sous-segments du secteur n’ont pas connu la même fortune : si certains affichent des profils plus défensifs, d’autres s’avèrent clairement porteurs dans les phases de croissance, à l’image des sociétés du secteur des biotechnologies. Chez Trecento AM, quatre sous-activités sont identifiées : la pharma, les biotechnologies, les services à la santé et le matériel médical. Sothira NGauv, cogérant avec Alice Lhabouz du fonds Trecento Santé ISR, détaille : « La pharma a offert une certaine résilience en raison de son caractère défensif : le besoin et la consommation de traitements thérapeutiques demeurent, quel que soit le cycle économique. La bonne tenue des résultats a permis à certaines grandes sociétés du segment d’accumuler des liquidités et de les déployer afin de revigorer leur portefeuille de produits, à l’image de Pfizer. En revanche, ce sont les entreprises de matériel médical qui ont pénalisé le secteur. Ce segment, le plus vaste du MSCI Santé en nombre d’entreprises, avait été porté durant la pandémie et a subi un contrecoup. Ainsi, les sociétés de croissance bien valorisées ont été attaquées à cause de la hausse des taux et de la dégradation des perspectives macroéconomiques.Dans les services à la santé, les éditeurs de logiciels ont aussi souffert. » De son côté, Adeline Salat-Baroux constate que « dans le détail, nous avons enregistré une surperformance des grandes sociétés bio-pharmaceutiques avec un net rattrapage de certaines grandes valeurs qui ont bénéficié d’une rotation des investisseurs sur ce segment très sous-valorisé, délaissé depuis plusieurs années. De plus, le secteur a bénéficié de la dissipation des risques d’une réforme de santé de grande ampleur aux Etats-Unis, avec l’adoption de l’IRA (Inflation Reduction Act). Les services de santé et les mutuelles aux Etats-Unis ont également profité de la préférence des investisseurs pour les entreprises américaines moins sensibles à l’inflation et au contexte géopolitique international. A l’inverse, les hausses des taux d’intérêt et l’incertitude économique ont entraîné une forte correction des titres qui traitaient sur des valorisations très élevées (outils diagnostics, petites capitalisations de biotechnologie préclinique et de santé digitale). Le durcissement des conditions de financement a entraîné une correction marquée des sociétés non profitables et limité les introductions en Bourse après plusieurs années records. Enfin, l’activité de M&A est restée très discrète tout au long de 2022, avant un rebond des opérations en fin d’année, au gré de valorisations plus attractives et de bilan solide des grandes sociétés». Sur le cas spécifique des biotechs, Jon Dubarbier précise que « les biotechs ont la caractéristique de rebondir fortement. En effet, entre février et mai 2022, elles ont reculé de -74 %, puis progressé de 35 % sur les six mois suivants. En 2020, on observe également une forte variation avec une baisse rapide de 35 % entre le 19 février et fin mars, puis un rebond de 69 % en six mois. Si les biotechs ont repris des couleurs depuis le début de l’année, elles ont encore un bon potentiel de revalorisation ». Dominic Valder, gérant du fonds JPMorgan Funds-Global Healthcare Fund chez JP Morgan AM, résume : « Le secteur mondial de la santé offre une diversité d’entreprises capable de faire face aux temps incertains que nous traversons. Au sein de cet univers, nous trouvons des entreprises stables et de grande qualité, généralement exposées aux secteurs de la pharmacie et des soins, capables d’offrir aux investisseurs une protection dans les périodes plus volatiles. Parallèlement, nous trouvons une variété d’entreprises très dynamiques, souvent axées sur la technologie et à la pointe de l’innovation. Ces entreprises sont présentes dans tout l’univers de la santé, mais surtout dans des secteurs tels que la biotechnologie et les technologies médicales. Ce mélange d’entreprises diversifiées est l’une des raisons pour lesquelles, sur le long terme, le secteur des soins de santé a surperformé le marché en général et, à plus court terme, pourquoi nous avons confiance dans le secteur aujourd’hui. »

En effet, dans le détail, tous les sous-segments du secteur n’ont pas connu la même fortune : si certains affichent des profils plus défensifs, d’autres s’avèrent clairement porteurs dans les phases de croissance, à l’image des sociétés du secteur des biotechnologies. Chez Trecento AM, quatre sous-activités sont identifiées : la pharma, les biotechnologies, les services à la santé et le matériel médical. Sothira NGauv, cogérant avec Alice Lhabouz du fonds Trecento Santé ISR, détaille : « La pharma a offert une certaine résilience en raison de son caractère défensif : le besoin et la consommation de traitements thérapeutiques demeurent, quel que soit le cycle économique. La bonne tenue des résultats a permis à certaines grandes sociétés du segment d’accumuler des liquidités et de les déployer afin de revigorer leur portefeuille de produits, à l’image de Pfizer. En revanche, ce sont les entreprises de matériel médical qui ont pénalisé le secteur. Ce segment, le plus vaste du MSCI Santé en nombre d’entreprises, avait été porté durant la pandémie et a subi un contrecoup. Ainsi, les sociétés de croissance bien valorisées ont été attaquées à cause de la hausse des taux et de la dégradation des perspectives macroéconomiques.Dans les services à la santé, les éditeurs de logiciels ont aussi souffert. » De son côté, Adeline Salat-Baroux constate que « dans le détail, nous avons enregistré une surperformance des grandes sociétés bio-pharmaceutiques avec un net rattrapage de certaines grandes valeurs qui ont bénéficié d’une rotation des investisseurs sur ce segment très sous-valorisé, délaissé depuis plusieurs années. De plus, le secteur a bénéficié de la dissipation des risques d’une réforme de santé de grande ampleur aux Etats-Unis, avec l’adoption de l’IRA (Inflation Reduction Act). Les services de santé et les mutuelles aux Etats-Unis ont également profité de la préférence des investisseurs pour les entreprises américaines moins sensibles à l’inflation et au contexte géopolitique international. A l’inverse, les hausses des taux d’intérêt et l’incertitude économique ont entraîné une forte correction des titres qui traitaient sur des valorisations très élevées (outils diagnostics, petites capitalisations de biotechnologie préclinique et de santé digitale). Le durcissement des conditions de financement a entraîné une correction marquée des sociétés non profitables et limité les introductions en Bourse après plusieurs années records. Enfin, l’activité de M&A est restée très discrète tout au long de 2022, avant un rebond des opérations en fin d’année, au gré de valorisations plus attractives et de bilan solide des grandes sociétés». Sur le cas spécifique des biotechs, Jon Dubarbier précise que « les biotechs ont la caractéristique de rebondir fortement. En effet, entre février et mai 2022, elles ont reculé de -74 %, puis progressé de 35 % sur les six mois suivants. En 2020, on observe également une forte variation avec une baisse rapide de 35 % entre le 19 février et fin mars, puis un rebond de 69 % en six mois. Si les biotechs ont repris des couleurs depuis le début de l’année, elles ont encore un bon potentiel de revalorisation ». Dominic Valder, gérant du fonds JPMorgan Funds-Global Healthcare Fund chez JP Morgan AM, résume : « Le secteur mondial de la santé offre une diversité d’entreprises capable de faire face aux temps incertains que nous traversons. Au sein de cet univers, nous trouvons des entreprises stables et de grande qualité, généralement exposées aux secteurs de la pharmacie et des soins, capables d’offrir aux investisseurs une protection dans les périodes plus volatiles. Parallèlement, nous trouvons une variété d’entreprises très dynamiques, souvent axées sur la technologie et à la pointe de l’innovation. Ces entreprises sont présentes dans tout l’univers de la santé, mais surtout dans des secteurs tels que la biotechnologie et les technologies médicales. Ce mélange d’entreprises diversifiées est l’une des raisons pour lesquelles, sur le long terme, le secteur des soins de santé a surperformé le marché en général et, à plus court terme, pourquoi nous avons confiance dans le secteur aujourd’hui. » Porté par des tendances structurelles puissantes

Porté par des tendances structurelles puissantes En effet, le secteur est plébiscité par les acteurs du marché par sa capacité de résilience, car porté par des tendances structurelles de long terme.Hervé Thiard, directeur général de la succursale en France de Pictet Asset Management, estime que « la santé est un secteur défensif par nature. Les dépenses de santé sont en effet peu dépendantes du cycle économique. Ce marché est soutenu par trois grandes tendances :- le vieillissement de la population : la population mondiale vieillit et est donc plus souvent malade, et les traitements se développent contre le cancer, le diabète, la dégénérescence neuronale, les maladies cardiaques, etc.;- l’émergence d’une classe moyenne dans les pays émergents qui dispose de plus en plus de moyens pour se soigner à ses propres frais;- et l’accélération de l’innovation, notamment avec des temps de mise en œeuvre des traitements beaucoup plus courts grâce à une plus grande capacité de stockage et de traitement des données. Les coûts sont aussi plus faibles.Détenir des valeurs liées à ce secteur est toujours utile dans un portefeuille diversifié d’actions, aux côtés de valeurs cycliques, technologiques, par exemple, et permet d’investir avec un impact sur l’enjeu de la santé. A l’intérieur de ce secteur, on retrouve également des valeurs plus offensives. Il s’agit de valeurs de croissance, comme les biotechs, plus sensibles à l’évolution des taux, parmi lesquelles existent de nombreuses pépites innovantes disposant de marges élevées. » Adeline Salat-Baroux ajoute : « L’univers de la santé réunit des caractéristiques uniques de croissance stable et peu dépendante du cycle économique (sous l’effet de la hausse structurelle des dépenses de santé) associée à une forte capacité d’innovation (thérapeutique et technologique), comme on a pu le constater durant la crise sanitaire ».

En effet, le secteur est plébiscité par les acteurs du marché par sa capacité de résilience, car porté par des tendances structurelles de long terme.Hervé Thiard, directeur général de la succursale en France de Pictet Asset Management, estime que « la santé est un secteur défensif par nature. Les dépenses de santé sont en effet peu dépendantes du cycle économique. Ce marché est soutenu par trois grandes tendances :- le vieillissement de la population : la population mondiale vieillit et est donc plus souvent malade, et les traitements se développent contre le cancer, le diabète, la dégénérescence neuronale, les maladies cardiaques, etc.;- l’émergence d’une classe moyenne dans les pays émergents qui dispose de plus en plus de moyens pour se soigner à ses propres frais;- et l’accélération de l’innovation, notamment avec des temps de mise en œeuvre des traitements beaucoup plus courts grâce à une plus grande capacité de stockage et de traitement des données. Les coûts sont aussi plus faibles.Détenir des valeurs liées à ce secteur est toujours utile dans un portefeuille diversifié d’actions, aux côtés de valeurs cycliques, technologiques, par exemple, et permet d’investir avec un impact sur l’enjeu de la santé. A l’intérieur de ce secteur, on retrouve également des valeurs plus offensives. Il s’agit de valeurs de croissance, comme les biotechs, plus sensibles à l’évolution des taux, parmi lesquelles existent de nombreuses pépites innovantes disposant de marges élevées. » Adeline Salat-Baroux ajoute : « L’univers de la santé réunit des caractéristiques uniques de croissance stable et peu dépendante du cycle économique (sous l’effet de la hausse structurelle des dépenses de santé) associée à une forte capacité d’innovation (thérapeutique et technologique), comme on a pu le constater durant la crise sanitaire ».

Soutien démographiqueLe vieillissement de la population – « une personne sur six aura plus de soixante-cinq ans, d’ici 2050 », observe Jon Dubarbier –, notamment dans les pays occidentaux, et l’élargissement de la classe moyenne dans les pays émergents sont deux tendances structurelles portant le secteur. « Les dépenses de santé augmentent plus rapidement que la croissance du PIB dans de nombreux pays. Leur poids est important dans les pays développés (10 à 20 % du PIB), contre 5 à 6 % dans les pays émergents (7 % pour la Chine). Les perspectives de croissance sont donc importantes », observe la gérante d’EdRAM.Olivier Herson, Managing Director d’AllianceBernstein en France, précise qu’« une population qui vit de plus en plus longtemps dans les pays occidentaux accroît le nombre de patients et d’actes médicaux à réaliser ». Et les besoins de ces marchés sont malheureusement colossaux. « Par exemple, la maladie d’Alzheimer touche 55 millions de personnes aujourd’hui, et le nombre de décès liés à cette maladie a progressé de 45 % en vingt ans. Autre exemple, on estime que 40 % de la population mondiale sera obèse en 2030. Si l’économie ralentie, les laboratoires continuent donc leurs avancées », analyse Jon Dubarbier.

Une innovation qui s’accélèreOutre des besoins à satisfaire toujours plus importants, le secteur bénéficie par essence d’une forte capacité d’innovation, comme durant la crise sanitaire, sur tous les segments et typologie de maladies : traitements thérapeutiques, équipements médicaux, prévention… « Chaque acte a donc une valeur toujours plus importante », note Olivier Herson. Et cette capacité d’innovation s’accélère. « Par exemple, le nombre de médicaments approuvés aux US a augmenté de 113 % entre la période 2007-2011 et 2017-2021. Dans plusieurs maladies, les progrès sont admirables, notamment grâce aux évolutions autour du séquençage du génome humain. Ces avancées concernent toutes les maladies : cancer, maladie d’Alzheimer, hémophilie, DMD (dystrophie musculaire progressive), obésité, diabète… », relève Jon Dubarbier.Or cette capacité d’innovation officie dans un cadre réglementaire plus favorable, notamment aux Etats-Unis, comme le précise Dominic Valder : « L’innovation continue exige que les équipes de direction aient confiance dans le fait que l’investissement financier dans la R&D se traduira en fin de compte par de la rentabilité. A cet égard, un cadre réglementaire favorable est essentiel. Or nous constatons que des vents historiquement contraires commencent à changer de direction pour devenir plus favorables. Aux Etats-Unis, par exemple, la Food and Drug Administration (FDA) continue de se moderniser, entraînant une accélération significative du nombre d’approbations de nouveaux médicaments par rapport aux périodes précédentes. Ce niveau de soutien incite davantage les entreprises à investir dans l’innovation, un élément essentiel dans le secteur des soins de santé. »Pricing PowerLe poids du secteur dans les économies s’accroît donc, tout comme les valeurs sont en capacité de fixer leur prix. Dominic Valder expose : « les prix des soins médicaux et les dépenses globales de santé dépassent généralement la croissance du reste de l’économie. Depuis 2000, le prix des soins et services médicaux, des assurances, des médicaments et du matériel médical a augmenté de 110,1 %, alors que les prix de l’ensemble des biens et services de consommation n’ont augmenté “que” de 71,3 % sur la même période. Et si ce phénomène était moins visible dans les conditions fortement inflationnistes que nous avons connues l’année dernière, nous pensons que le secteur conserve un pouvoir de fixation des prix important à l’avenir.En outre, le secteur de la santé affiche généralement de bons résultats dans les périodes où une inflation plus élevée est combinée à un ralentissement mondial plus large. L’importance des soins dans le contexte de l’économie globale est également un facteur important. Selon le CMS (organisme gouvernemental américain qui aide à gérer les programmes gouvernementaux), les dépenses nationales de santé devraient augmenter en moyenne plus rapidement que le produit intérieur brut au cours de la prochaine décennie, ce qui signifie que la part des soins de santé dans l’économie devrait augmenter, approchant les 20 % d’ici la fin de la décennie. Cela soutient un contexte positif à long terme pour le secteur de la santé. »Le retour des fusions-acquisitions ?Autre facteur soutenant le secteur : les nombreuses opérations de fusion-acquisition dont le mouvement devrait être réenclenché en 2023. « Malgré le contexte difficile de 2022, six opérations ont été enregistrées, et 2023 devrait être une année de reprise avec de nombreuses pharma ayant beaucoup de liquidités à investir (1,7 trillion de dollars pour les bio-pharma américaines), alors qu’elles ont des brevets qui arrivent à échéance », expose Jon Dubarbier.Enfin, notons le développement du secteur sur les animaux domestiques, un marché moins réglementé, mais qui compte un certain nombre d’entreprises très profitables.Quelques fonds pour s’exposer au secteurDans cet univers vaste et varié, les stratégies de gestion varient chez les gérants actifs, diplômés en médecine ou avec l’appui de comités scientifiques, qui ont tout le loisir de faire valoir leur stock-picking. Certaines stratégies se veulent très diversifiées, tandis que d’autres, notamment celles spécialisées sur le sous-segment des biotechnologies, se révèlent très offensives.

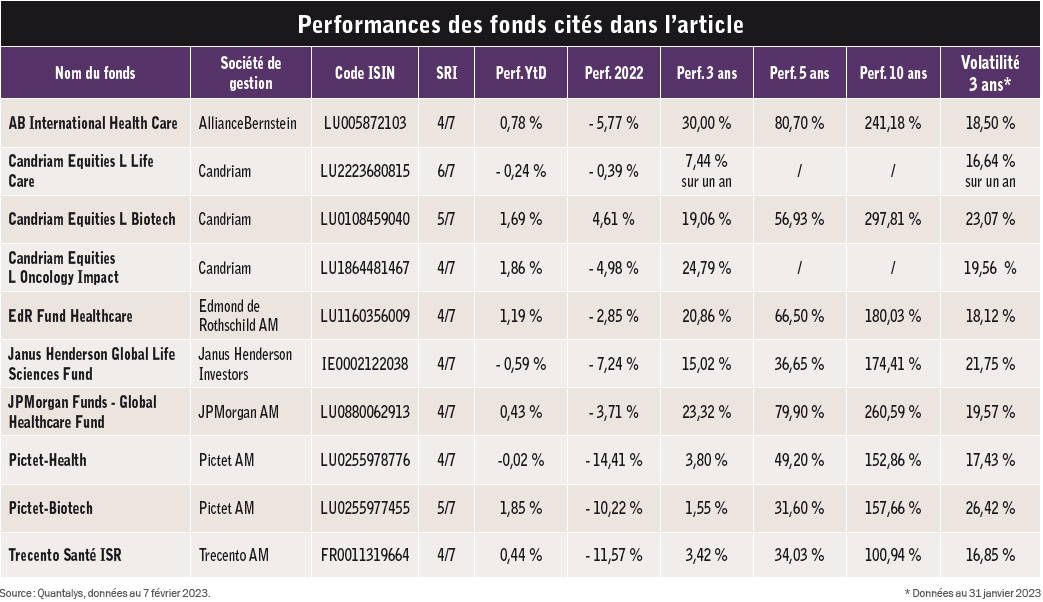

EdR Fund HealthcareChez Edmond de Rothschild AM est proposé le fonds EdR Fund Healthcare, créé en 1985 et géré, depuis 2009, par Adeline Salat-Baroux (510 millions d’euros d’encours) : « Il s’agit d’un fonds de cœur de portefeuille composé à la fois de sociétés de croissance visible et de sociétés très innovantes, ce qui lui a permis de bien résister l’an passé. En effet, notre discipline d’investissement centrée sur la volonté de maintenir une exposition diversifiée aux différents sous-segments de la santé et une structure de portefeuille équilibrée en termes de typologies d’acteurs a été un facteur majeur de résilience dans un contexte de marché particulièrement volatil. De plus, la discipline du fonds en termes de gestion des risques, avec une limite maximale de 10 % alloué aux sociétés non profitables, a permis au portefeuille d’être globalement moins sensible à la forte baisse de ce segment. » S’il est diversifié dans les types de valeurs, EdR Fund Healthcare reste un fonds de conviction d’une quarantaine de lignes en portefeuille, composé de grandes sociétés aux revenus récurrents et qui versent des dividendes (grands labos, sociétés de services, etc.) et d’entreprises plus innovantes, parfois non encore profitables (au moins un milliard d’euros de capitalisation boursière). Actuellement, la pharma est le secteur le plus représenté dans le fonds (30 %).

Candriam Equities L Oncology ImpactChez Candriam, trois fonds santé sont proposés : Candriam Equities L Life Care, le plus défensif, Candriam Equities L Biotech, le plus volatil, et, Candriam Equities L Oncology Impact au profil le plus équilibré, tous trois gérés par la même équipe de cinq personnes, toutes diplômées de haut niveau dans le domaine, pour un total de 4,5 milliards d’euros d’encours.Lancé en 2018, Candriam Equities L Oncology Impact a rencontré un beau succès commercial dès sa création. Il compte aujourd’hui 2 milliards d’euros d’encours. « Le cancer est un défi pour nos sociétés, avec une probabilité d’être diagnostiqué à 40 %, un niveau sous-estimé et qui a un impact énorme, indique Ken Van Weyenberg, Senior Client Portfolio Manager chez Candriam. Ce type de stratégie recèle de nombreuses opportunités d’investissement sur un éventail large de sociétés fortement exposées à la lutte contre le cancer, permettant de construire un portefeuille diversifié. Pour l’investisseur, il s’agit également de placer son patrimoine sur une solution qui a un impact. Ainsi, il finance les entreprises qui recherchent des solutions contre le cancer, tandis qu’en tant que société de gestion, nous réalisons des dons, notamment à l’institut Gustave-Roussy en France. » Le fonds investit dans différents types de sociétés actives dans le domaine:diagnostics, profilage des tumeurs, techniques (pour une radiation plus précise, par exemple) ou encore les médicaments. L’équipe de gestion peut investir aux différents stades de développement des entreprises, dès lors que la valeur possède une capitalisation boursière d’au moins 100 millions d’euros, pour des questions de liquidité et de transparence des recherches (avec un poids limité pour les petites valeurs). L’univers d’investissement se compose de trois cents titres, pour un portefeuille final comprenant entre cinquante-cinq et quatre-vingt-cinq lignes (soixante-cinq actuellement, majoritairement des large caps, car plus visibles). « L’oncologie est un domaine où l’innovation est très forte. Beaucoup d’approbations de traitements sont accordées, une quinzaine au Etats-Unis l’an passé. La recherche progresse chaque jour : la mortalité due au cancer a notamment baissé de 33 % en trente ans. Les perspectives de croissance sont élevées dans les différents secteurs. Elles sont à deux chiffres dans le domaine du diagnostic jusqu’en 2026 et de 14 % par an pour les traitements d’ici 2027. Tout est mis en œuvre pour que le cancer devienne une maladie curable. Pour un investisseur, le contexte actuel de normalisation de l’inflation est favorable, tandis que le secteur offre de la visibilité malgré le ralentissement économique. » Actuellement, le fonds est principalement investi dans les biotechs (35 %) et la pharma (30 %) d’un point de vue sectoriel et aux Etats-Unis (70 %). Deux tiers des biotechs sont des entreprises déjà rentables. « Nous investissons généralement entre les phases II et III, car après la deuxième phase le risque d’échec a suffisamment baissé, et qu’après la phase 3, le potentiel de gain est plus limité. Avant d’investir, nous réalisons une estimation du pic de ventes futures, tout en fondant notre analyse sur les caractéristiques du traitement, son cadre thérapeutique ou encore la qualité du management. Les biotechs ont souffert l’an passé à cause de la hausse des taux. Les valorisations sont redevenues attractives, tout comme dans l’univers de la technologie médicale. Le secteur peut également être tiré par les opérations de fusion-acquisition. »Trecento Santé ISRCe fonds avec ses 24 millions d’euros d’encours se positionne comme une solution diversifiée sur le secteur, avec une cinquantaine de valeurs en portefeuille (4 % maximum par ligne). Objectifs : être une solution sectorielle résiliente, en n’investissant que dans des valeurs bénéficiaires, et dégager une performance annualisée de 7 % par an, avec une volatilité plus faible que celle de son marché de référence. Pour les accompagner dans leurs choix de valeurs, les gérants s’appuient sur un comité d’experts du secteur toujours en activité et se réunissant au moins une fois par trimestre. Le fonds à 70 % est principalement investi aux Etats-Unis, un marché plus profond qui dispose du meilleur potentiel.Les gérants se positionnent dans les quatre sous-segments de marché identifiés : la pharma, les biotechnologies, les services à la santé et le matériel médical. Les laboratoires pharmaceutiques sont les plus représentés dans le fonds (33 %), essentiellement des large caps. « Dans cette période d’incertitude, elles offrent une certaine résistance avec des business models bien établis. » L’équipe de gestion dispose néanmoins d’une appétence pour les valeurs du matériel médical (30 % du fonds). « Notre horizon de placement est de long terme, c’est pourquoi nous privilégions les sociétés innovantes et capables d’impacter la manière d’appréhender la recherche, la délivrance des traitements thérapeutiques et le diagnostic, à l’image de la robotique chirurgicale. Nous nous attendons aussi à une reprise des investissements mis sur pause pendant la crise sanitaire, ce qui favoriserait les valeurs du secteur. Si nous apprécions les valeurs innovantes, nous sommes plus prudents vis-à-vis des biotechs, car les variations des cours de Bourse peuvent être brutales selon les nouvelles publiées. Leur poids dans le fonds reste aussi limité afin de bien maîtriser notre volatilité. » Les biotechs jouent ainsi pour 13 % du fonds. Les services à la santé constituent aussi un poids important dans le portefeuille (21 %), notamment les acteurs de l’assurance-santé aux Etats-Unis. « Ces valeurs sont moins sujettes aux problématiques d’inflation, hors salaires, et de logistique. Elles ont également moins effectué de remboursements durant la période Covid ». En ce début d’année, le gérant se veut confiant : « selon nous, 2023 va être une année de normalisation. Celle-ci est déjà en cours sur les chaînes d’approvisionnement par exemple, ce qui favoriserait les acteurs du matériel médical. De même, si l’inflation va décélérer, nous restons vigilants sur la hausse des salaires. Nous nous attendons également à un retour à la normale des opérations chirurgicales, décalées ou annulées pendant la crise sanitaire. Aujourd’hui, les volumes d’opérations sont encore 20 % en dessous des niveaux pré-Covid ».

Pictet-BiotechChez Pictet AM, deux fonds sur le secteur de la santé sont proposés : Pictet-Health et Pictet-Biotech. Et c’est le fonds le plus dynamique, Pictet-Biotech, qui est aujourd’hui davantage mis en avant. « Actuellement, les biotechs selon nous sont à privilégier car elles sortent de deux années de sous-performance, et la perspective d’une stabilisation des taux plaide en faveur des valeurs de croissance, analyse Hervé Thiard. Les biotechs ont connu une forte correction début 2022, avec la hausse des taux avant de rebondir ensuite. » Outre ces aspects conjoncturels, Hervé Thiard met en avant les qualités intrinsèques de ces valeurs, une façon dynamique de se positionner sur un secteur défensif disposant d’un comportement très décorrélé de celle des marchés. « Les biotechs ont la particularité d’avoir des temps de recherche long, mais une fois le traitement validé par les autorités, elles sont en capacité de fixer leurs prix. Si celui-ci reste élevé, il est au final adopté par les systèmes de santé (publics ou assurantiels) car le traitement évite d’autres coûts. Par exemple, le traitement des cancers à domicile réduit les frais d’hospitalisation. Dans cet univers, les projets de recherche sont nombreux à travers le monde. Aujourd’hui, le traitement des maladies infectieuses par vaccin ARN messager est en plein développement pour contrer la résistance aux antibiotiques. » Au sein du fonds, les gérants n’investissent que dans des sociétés dont les projets sont au moins dans leur phase III, c’est-à-dire que l’efficacité du traitement est déterminée, même si elle doit être démontrée sur un large échantillon et les effets secondaires évalués. Le marché des biotechs est donc régulièrement animé par des études cliniques positives et des mises sur le marché qui augmentent chaque année. « Nous avons atteint la cinquantaine d’autorisations par an aux Etats-Unis, alors que nous étions à une vingtaine dans les années 2010 », précise Hervé Thiard.Outre leur capacité d’innovation, ces valeurs sont aussi sujettes à de nombreuses opérations d’acquisition qui dynamisent le marché dans son ensemble. « Ces valeurs sont complexes à valoriser. Dès lors, lorsqu’une transaction est réalisée, souvent avec des primes très élevées, le marché s’ajuste. Les fusions-acquisitions sont nombreuses, tout comme les projets d’alliance entre les grandes biotechs qui accompagnent de plus petites sociétés dans leurs projets. » A fin décembre, le fonds enregistrait une performance de +360 % depuis la création de sa part en euro en 2006, contre 267 % pour le MSCI World. En rythme annuel, les performances atteignaient respectivement + 9,6 % et + 7,5 %. Avec une volatilité de 21 %, cette stratégie (SRRI 7) s’adresse aux investisseurs offensifs ayant une perspective de long terme (au moins cinq ans).Pictet dispose également du fonds Pictet-Health, plus diversifié. Il investit dans trois grandes tendances du secteur de la santé : la prévention, le financement et les traitements. Il est donc également positionné sur des biotechs, mais aussi sur la nourriture bio, l’hygiène, les assurances-santé, les logiciels médicaux… « Le fonds repose sur les mêmes mégatendances, mais avec un profil plus conservateur. Ces performances sont aussi remarquables : + 8,8 % de performance annualisée depuis la création, en 2006, de la part en euro du fonds, contre + 7,5 % pour le MSCI World, avec une volatilité de 14 %, donc bien inférieure au fonds biotech », signale Hervé Thiard.

AB International HealthcareChez AllianceBernstein est proposé le fonds AB International Healthcare, qui fêtera son quarantième anniversaire en juillet prochain et qui compte 4 milliards d’euros d’encours. Ce fonds est géré par la même équipe depuis neuf ans développant « une approche assez marquée, puisqu’il s’agit avant tout d’un fonds “business” et non pas “science”. Par rapport à d’autres concurrents qui misent sur des traitements révolutionnaires, en particulier via les biotechs, et qui les associent à des grosses entreprises pharmaceutiques souvent peu rentables pour équilibrer leur portefeuille, les gérants s’appuient sur les fondamentaux des entreprises pour réaliser leur stock-picking. En effet, pour une biotech, il existe seulement 8 % de chances pour que le médicament soit accepté entre la phase I et la phase V du processus d’acceptation. » L’équipe de gestion sélectionne ainsi des valeurs ayant un rendement sur capital élevé, peu endettées, qui savent réinvestir leurs profits et qui disposent d’un bon mix de produits. « Il s’agit donc de valeurs de croissance stable dans la durée, qui financent elles-mêmes leur développement et dont le management a de bonnes idées d’investissement. » A l’inverse, ils s’écartent des valeurs qui réalisent des acquisitions ou qui ont massivement recours à l’emprunt pour croître rapidement, pour privilégier plutôt celles « qui créent un cercle vertueux, à savoir que leurs produits ou services apportent des bénéfices au système de santé ». Toujours est-il que le fonds investit dans les différents sous-segments de marché :- la pharmacie, via notamment une valeur comme Novo Nordisk. « Il s’agit d’une valeur vertueuse et hyper-rentable, avec un ROIC [Return on Invested Capital, retour sur capitaux investis, ndlr] de 55 %. Leader sur les traitements contre le diabète et l’obésité, son marché est évalué au total à 1,15 milliard de personnes; or seulement 2 % de cette population suit un traitement…»;- les biotechs, par exemple Vertex Pharmaceuticals qui dispose d’un traitement contre la mucoviscidose. « S’agissant des biotechs, nous ne visons, à l’image de Vertex, que des entreprises bien installées et qui disposent d’au moins cinq produits en commercialisation »;- la robotique, au travers d’une valeur telle que Intuitive Surgical qui permet de réaliser des opérations chirurgicales via un robot. « Ici aussi, la valeur est vertueuse, car sa technologie permet d’avoir une invasion minimale et précise qui permet une sortie d’hospitalisation plus rapide des patients »;- la génétique, via notamment Illumina pour le séquençage d’ADN;- la 3D;- les soins de santé;- mais aussi des sociétés autour du Big Data, du Cloud ou encore des Software spécialisées dans le domaine, comme Veeva Systems qui permet un accès aux données médicales de façon plus rapide et complète. « Cette société a, par exemple, permis de suivre les taux de contamination au Covid et la vitesse de propagation du virus ». Le portefeuille final composé de quarante-cinq lignes actuellement est le fruit du stock-picking réalisé par l’équipe de gestion, sans pari macroéconomique. La majorité des titres sont américains (deux tiers du fonds), devant le Danemark (12 %), et la Suisse (12 %). « L’année 2022 a été plus compliquée pour le fonds, notamment en raison du rejet des investisseurs envers les valeurs de croissance; mais nous avons mieux résisté que nos concurrents grâce à notre profil défensif. »Janus Henderson Global Life Sciences FundChez Janus Henderson, le fonds Janus Henderson Global Life Sciences Fund repose sur une approche équilibrée lui permettant d’être positionné à la fois sur des titres défensifs (pharma, services de santé, etc.) au business model stable, et des titres à fort potentiel, en particulier les biotechs, le tout de façon très diversifiée avec cent-vingt lignes en portefeuille (3,5 milliards de dollars d’encours; 11,7 milliards sur la stratégie). « En temps normal, estime Jon Dubarbier, le fonds comprend un tiers de sociétés pharmaceutiques, un tiers de biotechs, et un tiers de Medtechs et de sociétés de services. Néanmoins, de façon tactique, ces proportions peuvent varier, comme actuellement sur les biotechs chahutées l’an passé, qui représentent 15 % du fonds, mais dont la poche va progressivement augmenter en ce début d’année car le timing d’entrée est bon actuellement. L’an passé, les gérants avaient ainsi privilégié les valeurs pharmaceutiques, et les fournisseurs de services et de soins de santé, avec des valeurs telles que Sarepta Therapeutics ou Global Blood Therapeutics. » Le fonds se distingue également de son indice de référence en pouvant investir sur des petites et moyennes capitalisations, en particulier sur les biotechs. L’équipe de gestion peut également se positionner sur des valeurs non cotées jusqu’à 3 % de son actif.Pour gérer le fonds, Janus Henderson a constitué une équipe disposant d’une double compétence à la fois financière et scientifique autour d’un médecin et de trois docteurs en médecine accompagnés par huit analystes. «Il est nécessaire d’avoir des gérants qui comprennent bien la science, sans oublier le business model des sociétés. En effet, nos gérants gardent toujours en mémoire la règle des 90/90, selon laquelle 90 % des médicaments qui entrent en essai clinique ne sont finalement jamais distribués et que dans 90 % des cas, les 10 % des médicaments distribués n’apportent finalement pas les résultats financiers anticipés.»JPMorgan Funds-Global Healthcare FundJP Morgan AM dispose également de son fonds santé : JPMorgan Funds-Global Healthcare Fund. Son gérant, Dominic Valder, détaille : « Nous nous concentrons sur l’identification des entreprises innovantes que nous pensons être les gagnantes à long terme des tendances et changements structurels à l’œuvre au sein de l’industrie de la santé. Pour faciliter cela, nos experts du secteur se concentrent sur la recherche d’entreprises de santé innovantes et à fort potentiel qui répondent aux critères clés suivants :- une solide justification scientifique : la science constitue le fondement de toutes nos décisions d’investissement;- des opportunités de marché attrayantes : des solutions nouvelles pour répondre à des besoins médicaux importants et changeants;- la propriété intellectuelle : des brevets solides et des droits mondiaux peuvent générer de solides rendements pendant de nombreuses années.;- et le plan d’affaires pour le succès:une équipe de direction solide est essentielle pour livrer le produit sur le marché. Nous pensons que l’élément le plus distinctif de notre processus de sélection de titres est notre engagement dans le domaine de la recherche fondamentale exclusive. Notre équipe dédiée de dix spécialistes du secteur de la santé est le principal moteur de notre valeur ajoutée. » Le portefeuille offre une exposition diversifiée dans le secteur de la santé, avec une surpondération des biotechs. Dans le secteur des services de santé, l’équipe de gestion privilégie les prestataires de soins spécialisés et certaines sociétés de services de santé gérés, « ces dernières faisant partie de la solution pour infléchir la courbe des coûts face aux pressions toujours très réelles sur l’accessibilité des soins de santé ».

« Privilégier les thématiques aux secteurs »Spécialiste de l’investissement thématique, Roni Michaly, président-directeur général de Financière Galilée, nous expose pourquoi il est préférable, selon lui, de s’exposer à des fonds thématiques, dont certaines valeurs de santé font partie, plutôt que d’investir de façon sectorielle.

Investissement Conseils : Au sein des différentes thématiques que vous avez identifiées, quelles sont celles comprenant des valeurs de santé ?Roni Michaly : Au sein de notre Codex des thématiques, nous avons identifié les différentes thématiques de long terme, lesquelles doivent répondre à trois caractéristiques : être structurelles (au moins vingt années de visibilité), internationales et transversales (ou multisectorielles). Pour autant, cela ne veut pas signifier qu’elles sont investissables à l’instant T. Selon nous, l’investissement thématique est une façon révolutionnaire d’investir, plus pertinente que l’allocation géographique et sectorielle, car cela permet de s’exposer à une dynamique sous-jacente et d’associer les valeurs. A l’inverse, dans un fonds sectoriel, on peut retrouver des titres qui n’ont aucune connexion. Par exemple, la parapharmacie n’a rien à voir avec les valeurs des maisons de retraite; dans un autre domaine – l’automobile –, Tesla est davantage une valeur Tech et Plastic Omnium un fournisseur de composants… Le secteur de la santé est principalement présent dans trois grandes thématiques. Sur la mégatendance des évolutions démographiques, on le retrouve au sein de la thématique du «vieillissement de la population », où il joue pour environ 60 % aux côtés de valeurs de gestion de patrimoine, d’assurance-épargne ou encore des croisiéristes. La visibilité sur cette thématique est d’au moins cinquante ans, avec une population des seniors qui va passer de 1 milliard d’individus à 2,5 milliards d’ici là ! Toujours dans la tendance démographique, le secteur de la santé est représenté dans le pilier thématique de «l’émergence d’une classe moyenne dans les pays émergents », cette population ayant de plus en plus accès aux services de soins. Le secteur est également présent dans la mégatendance « Nouveaux modes de consommation»avec le thème « Médecine du futur » qui investit dans des valeurs telles que les Medtechs,biotechs, objets connectés… Il s’agit d’investir dans des valeurs à la fois de prévention et de traitement des maladies. On peut également retrouver des valeurs de santé dans la thématique « sport et bien-être », mais dans une moindre mesure.

Investissement Conseils : Au sein des différentes thématiques que vous avez identifiées, quelles sont celles comprenant des valeurs de santé ?Roni Michaly : Au sein de notre Codex des thématiques, nous avons identifié les différentes thématiques de long terme, lesquelles doivent répondre à trois caractéristiques : être structurelles (au moins vingt années de visibilité), internationales et transversales (ou multisectorielles). Pour autant, cela ne veut pas signifier qu’elles sont investissables à l’instant T. Selon nous, l’investissement thématique est une façon révolutionnaire d’investir, plus pertinente que l’allocation géographique et sectorielle, car cela permet de s’exposer à une dynamique sous-jacente et d’associer les valeurs. A l’inverse, dans un fonds sectoriel, on peut retrouver des titres qui n’ont aucune connexion. Par exemple, la parapharmacie n’a rien à voir avec les valeurs des maisons de retraite; dans un autre domaine – l’automobile –, Tesla est davantage une valeur Tech et Plastic Omnium un fournisseur de composants… Le secteur de la santé est principalement présent dans trois grandes thématiques. Sur la mégatendance des évolutions démographiques, on le retrouve au sein de la thématique du «vieillissement de la population », où il joue pour environ 60 % aux côtés de valeurs de gestion de patrimoine, d’assurance-épargne ou encore des croisiéristes. La visibilité sur cette thématique est d’au moins cinquante ans, avec une population des seniors qui va passer de 1 milliard d’individus à 2,5 milliards d’ici là ! Toujours dans la tendance démographique, le secteur de la santé est représenté dans le pilier thématique de «l’émergence d’une classe moyenne dans les pays émergents », cette population ayant de plus en plus accès aux services de soins. Le secteur est également présent dans la mégatendance « Nouveaux modes de consommation»avec le thème « Médecine du futur » qui investit dans des valeurs telles que les Medtechs,biotechs, objets connectés… Il s’agit d’investir dans des valeurs à la fois de prévention et de traitement des maladies. On peut également retrouver des valeurs de santé dans la thématique « sport et bien-être », mais dans une moindre mesure.

Lesquelles de ces thématiques privilégier ?Et quels fonds avez-vous sélectionnés ? Tout dépend du positionnement de l’investisseur. Il s’agit d’investissement de style plutôt growth ou value/blend. Pour un investisseur privilégiant la croissance, il se portera sur la thématique de la médecine du futur; néanmoins, selon nous, il est encore un peu tôt pour se positionner, eu égard au contexte de taux et d’inflation, comme c’est le cas pour le marché de la tech. A l’inverse, un investisseur plus défensif optera pour le thème de l’accès aux soins plus « tout-terrain » et moins sensible à la hausse des taux. De même, la thématique Silver Age est une solution de fond de portefeuille.S’agissant des fonds, nous pouvons citer CPR Global Silver Age pour la thématique liée au vieillissement de la population, Schroders ISF Healthcare Innovation et iShares Healthcare Innovation UCITS EFT pour la médecine du futur, et Candriam Equities L Life Care pour l’accès aux soins, dont une partie non négligeable de son allocation est drivée par le fait que la santé se développe dans les marchés émergents.