Dans un contexte économique largement marqué par l’inflation, la CCEF dévoile les conclusions de son Observatoire des PME. Ce baromètre annuel fournit des outils aux investisseurs et aux actionnaires pour déterminer la valeur des entreprises selon leur taille et le secteur d’activité dans lequel elles opèrent. Ces données sont obtenues à partir d’une modélisation qui prend en considération l’évolution des valorisations d’un grand nombre d’entreprises. De ce modèle ressort une prime de taille reflétant les risques spécifiques aux PME/ETI pénalisées notamment par les crises successives que subit l’économie de la France depuis 2020.

Coût des fonds propres 2023 : sa nette progression reflète les incertitudes des investisseurs et pourrait fragiliser davantage les PME/ETI

Le coût des fonds propres (Cost of Equity Capital) se définit comme le rendement qu’une entreprise devrait atteindre dans le but de compenser le risque que les actionnaires encourent en investissant dans son capital. Le niveau de cette donnée est en soi un révélateur du risque attendu sur le marché financier.

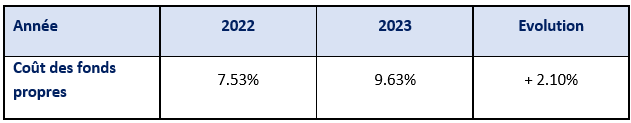

Premier enseignement de l’Observatoire : au début de l’année 2023, le coût des fonds propres des sociétés du CAC 40 était en moyenne de 9,63 %, en nette dégradation par rapport à l’année 2022 (+ 2,1 points sur un an).

Evolution du coût des fonds propres des sociétés du CAC 40 (2023 -2022)

La progression de cet indicateur peut impacter la stratégie des investissements des entreprises. Avec un taux de 9,63 %, si les grandes entreprises souhaitent obtenir un taux de création de valeur minimum de 2 points, il est nécessaire que la rentabilité de leurs investissements soit supérieure à 11,63 %, ce qui est élevé, et peut conduire certaines entreprises à différer une partie de leurs investissements.

Pour une PME, la CCEF calcule chaque année un coût additionnel, fonction de sa taille et venant s’ajouter au coût des fonds propres des sociétés du CAC 40.

Par exemple, pour une PME qui réaliserait un chiffre d’affaires de 20 M€ pour un résultat d’exploitation (EBIT) de 2.2 M€, le coût additionnel calculé pour 2023 serait de + 7.51%, ce qui se traduit par un coût des fonds propres de : 9.63% + 7.51% = 17.14 %.

Cet écart de coût des fonds propres entre grandes sociétés et PME/ETI, entre sociétés cotées et non cotées, s’est considérablement accru par rapport à l’année précédente (+ 2 points en moyenne). Les crises successives semblent fragiliser particulièrement le tissu des PME/ETI.

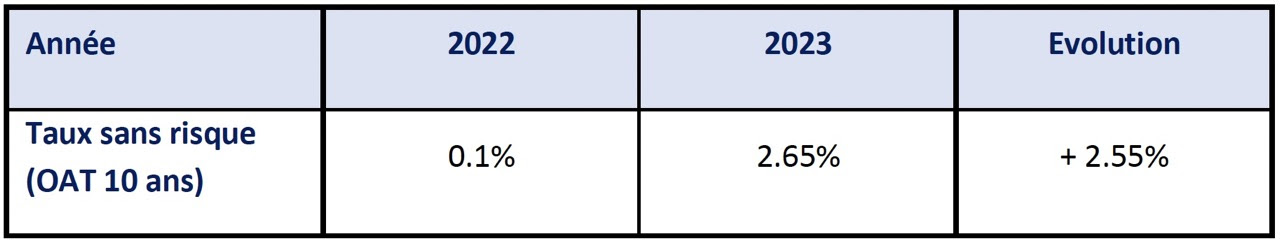

Second enseignement de l’Observatoire : Composante du calcul du coût des fonds propres, le taux sans risque (le taux auquel l’Etat français emprunte sur une durée de 10 ans et qui sert de référence pour la plupart des taux de longue durée) est en forte augmentation. Sur un an, ce taux passe de 0.1% à 2.65%. Cette progression n’a de cesse de s’accélérer sous l’effet de l’inflation.

Evolution du taux sans risque en France (2023 -2022)

Troisième enseignement de l’Observatoire : l’extrême diversité de la situation des entreprises, accentuée par la succession des crises qui s’enchainent sans interruption depuis trois ans, cache des disparités insoupçonnées d’une entreprise à l’autre, et d’un secteur à l’autre.

Pour L’Oréal (industrie du luxe), le coût des fonds propres n’est, par exemple, que de 5,6%, alors qu’il est de 39,7% pour Stellantis (construction automobile). On mesure l’écart et les dangers de cette dispersion. L’Oréal est jugée peu risquée par les investisseurs, alors que Stellantis, confrontée à des choix stratégiques importants et à un marché en profonde transformation, est jugée comme beaucoup plus risquée.

Quatrième enseignement de l’Observatoire : la décote de valorisation pour les PME-ETI est élevée. Selon les auteurs de l’étude de la CCEF, les décotes liées à la taille des entreprises peuvent aller jusqu’à 50%. Les petites entreprises se voient donc appliquer des multiples de valorisation jusqu’à 2 fois moins élevés que des entreprises importantes et/ou cotées. Les risques qui pèsent sur nombres de PME-ETI aujourd’hui (marges érodées par l’inflation, difficultés à recruter, problèmes d’approvisionnements, remboursement des PGE) se traduisent en un coût des fonds propres plus élevé. Cela nécessite de trouver des investisseurs prêts à assumer plus de risques.