Dans notre dernier tour d'horizon de l'évolution des marchés financiers et des économies, nous nous demandons si le marché a raison d'écarter plusieurs risques potentiels. La semaine n'a duré que quatre jours en Europe, mais l'évolution des prix a largement compensé la perte d'un jour de bourse. Même s'il reste modéré par rapport aux normes historiques, notre indice de volatilité préféré, le VIX, a enregistré sa valeur la plus élevée en six mois.

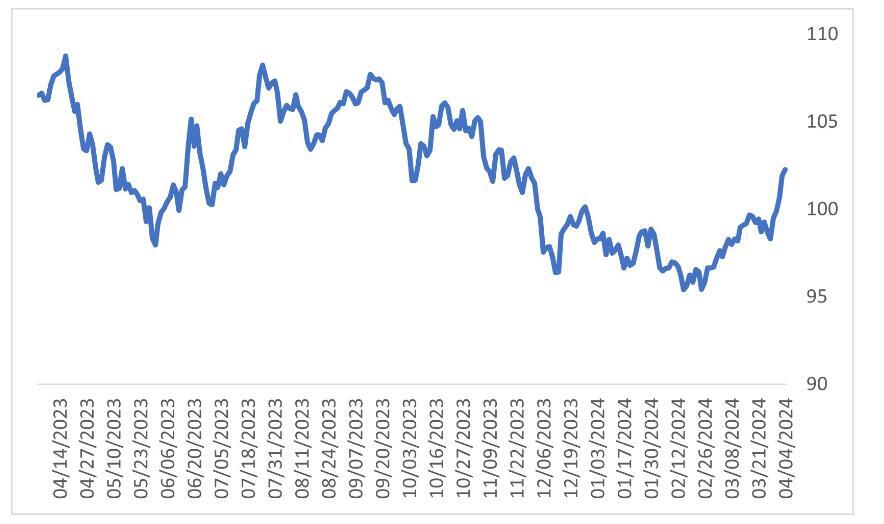

Les courbes obligataires se sont aplaties, avec la partie de la courbe supérieure à 10 ans qui a sous-performé. Les prix des matières premières ont augmenté, les prix des métaux et de l'énergie progressant de plus de 4 %. Après avoir chuté de 12 % entre avril 2023 et février de cette année, les prix des matières premières se sont fortement redressés ces dernières semaines, comme le montre la figure 1. Les effets de cette hausse sont visibles sur le marché des devises, les monnaies des pays producteurs de matières premières dans les marchés émergents affichant des performances supérieures.

Les marchés du crédit ont été mitigés, les titres libellés en euros ayant surperformé, tandis que de nombreux grands marchés d'actions aux États-Unis, au Japon et en Europe ont baissé au cours de la semaine. L'Asie (hors Japon) s'est démarquée de la tendance, car les indices actions en Chine à Hong Kong, en Inde, en Malaisie et à Taiwan ont généré des performances positives.

De l'atterrissage en douceur à l'absence d'atterrissageLes mouvements du marché n'ont pas suivi le schéma habituel du profil de risque. Cependant, il y avait des dynamiques puissantes en jeu qui pouvaient expliquer la hausse de la volatilité. Comme l'a fait remarquer Jeffrey Kleintop, directeur des investissements chez Charles Schwab, "L'histoire nous montre que les risques les plus importants au cours d'une année normale ne sortent généralement pas de nulle part. Au contraire, ils se cachent souvent à la vue de tous "1.

Prenons l'exemple des taux d'intérêt. À l'heure actuelle, la possibilité que la Réserve fédérale, la Banque centrale européenne (BCE) ou la Banque populaire de Chine pivotent de 180 degrés et augmentent les taux directeurs est considérée par beaucoup comme un risque extrême venant de nulle part.

Toutefois, un retard persistant dans la normalisation de la politique monétaire à des niveaux neutres constitue un risque bien visible. C'est particulièrement vrai aux États-Unis, où les attentes d'un "scénario de non-atterrissage" - dans lequel l'inflation se maintient légèrement au-dessus de l'objectif de 2 % de la Fed et la croissance économique reste robuste - prennent de l'ampleur.2

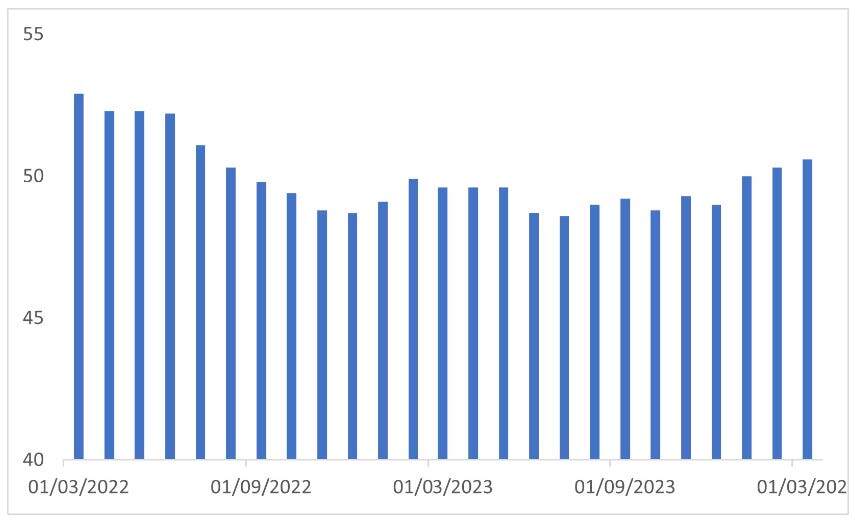

L'industrie manufacturière en hausseLes dernières données économiques confirment ces attentes : les indices des directeurs d'achat (PMI) du secteur manufacturier se sont améliorés dans le monde entier, ce qui indique que l'activité économique et le commerce commencent à se redresser.

En Chine, le Caixin General Manufacturing PMI, étroitement associé à la santé des exportations chinoises, a atteint 51,1 en mars, son rythme d'expansion le plus rapide depuis plus d'un an. Parallèlement, l'indice PMI manufacturier officiel de la Chine, davantage lié à l'activité intérieure, est revenu en territoire expansionniste pour la première fois depuis septembre 2023, passant de 49,1 à 50,8.3

Par ailleurs, l'indice PMI manufacturier américain a progressé pour la première fois depuis le quatrième trimestre 2022, atteignant 50,3 %. Il s'agit d'une énorme surprise à la hausse, étant donné que le consensus prévoyait que l'industrie manufacturière resterait en contraction à 48,3 %. En Chine comme aux États-Unis, les améliorations ont été tirées par la production et la demande, avec une augmentation de la production et des nouvelles commandes.

Dans le même temps, l'industrie manufacturière de la zone euro continue de se contracter, tombant à 46,1 en mars contre 46,5 le mois précédent, mais à un rythme plus lent que prévu. L'indice PMI composite global (reflétant l'activité manufacturière et des services) a progressé pour la première fois depuis mai 2023, passant de 49,2 en février à 50,3 en mars. Les nouvelles commandes ont été le principal facteur de cette évolution, passant de 48,6 à 50,3. Au Royaume-Uni, l'activité manufacturière a progressé pour la première fois depuis mai 2022.

Les conspirationnistes pourraient suggérer qu'il s'agit d'un "effet Trump", les entreprises concentrant leurs stocks en amont d'une nouvelle série de hausses tarifaires si l'ancien président américain est réélu plus tard dans l'année. Toutefois, la reprise des indices PMI manufacturiers est généralisée, l'agrégat mondial étant désormais en expansion (voir figure 2). Cela explique en partie la bonne semaine des actions en Asie, le centre mondial de l'industrie manufacturière, et la hausse des prix des métaux industriels au cours d'une semaine généralement peu propice au risque.

Les banques centrales craindront qu'une reprise générale de l'activité manufacturière, conjuguée à une activité robuste dans les secteurs des services, n'accentue les pressions salariales sur un marché du travail déjà tendu. Le marché des swaps de taux d'intérêt au jour le jour a repoussé la première baisse des taux d'intérêt de la Fed à juillet, avec seulement deux baisses de 25 points de base entièrement prévues pour 2024. Les investisseurs s'attendent toujours à ce que la BCE commence à assouplir sa politique monétaire en juin et que la Banque d'Angleterre suive en août.

N'oublions pas la detteToujours sur le thème des risques cachés, la géopolitique a également été au coeur de l'actualité, les tensions s'étant accrues au Moyen-Orient, ce qui a entraîné une hausse des prix de l'énergie et une baisse de la confiance dans de nombreux actifs à risque. L'effet combiné de l'amélioration de l'activité économique, de la hausse des prix des matières premières et des retards possibles dans l'assouplissement de la politique monétaire a poussé les rendements obligataires à la hausse.

D'autres risques qui n'ont pas fait les gros titres la semaine dernière mais qui restent visibles sont les tensions continues sur l'immobilier chinois et l'immobilier commercial des marchés développés, ainsi que l'augmentation constante de l'endettement mondial. Après avoir augmenté de 15 000 milliards de dollars au dernier trimestre 2023, l'Institutional Institute of Finance a récemment révélé que la dette mondiale a atteint un niveau record de 313 000 milliards de dollars à la fin de 2023 et qu'elle a augmenté de 100 000 milliards de dollars au cours des dix dernières années.4

Figure 1: Indice Bloomberg des matières premières

Source : Bloomberg : Bloomberg, au 5 avril 2024. À des fins d'illustration uniquement.

Source : Bloomberg : Bloomberg, au 5 avril 2024. À des fins d'illustration uniquement.

Source : JP Morgan, S&P, au 5 avril 2024. À des fins d'illustration uniquement.

Source : JP Morgan, S&P, au 5 avril 2024. À des fins d'illustration uniquement.

Références

1 Charles Schwab International, "Top Global Risks of 2022", 19 décembre 2021

2. Fortune, "Nearly half of investors expect a "no landing scenario"", 25 mars 2024.

3. Note : un indice PMI supérieur à 50 indique que la production est en expansion ; un indice inférieur à 50 signifie qu'elle se contracte.

4. Reuters, "Global debt hits record high", 21 février 2024

Ce document ne doit pas être considéré comme une prévision, une recherche ou un conseil en investissement, et ne constitue pas une recommandation, une offre ou une sollicitation d'achat ou de vente de titres ou d'adoption d'une stratégie d'investissement. Les opinions exprimées par Muzinich & Co. datent du 08 arvil 2024 et peuvent être modifiées sans préavis. Toutes les données chiffrées proviennent de Bloomberg au 08 avril 2024, sauf indication contraire. 2024-03-18-13163

Informations importantes

La société Muzinich & Co. mentionnée dans le présent document est définie comme Muzinich & Co., Inc. et ses sociétés affiliées. Ce document a été produit à des fins d'information uniquement et, en tant que tel, les opinions qu'il contient ne doivent pas être considérées comme des conseils d'investissement. Les opinions sont celles de la date de publication et peuvent être modifiées sans référence ni notification. Les performances passées ne sont pas un indicateur fiable des résultats actuels ou futurs et ne doivent pas être le seul facteur à prendre en considération lors de la sélection d'un produit ou d'une stratégie. La valeur des investissements et les revenus qu'ils génèrent peuvent baisser ou augmenter, et ne sont pas garantis. Les taux de change peuvent entraîner une hausse ou une baisse de la valeur des investissements. Les marchés émergents peuvent être plus risqués que les marchés plus développés pour diverses raisons, y compris, mais sans s'y limiter, une instabilité politique, sociale et économique accrue, une volatilité accrue des prix et une liquidité réduite du marché.

Toute recherche contenue dans ce document a été obtenue et peut avoir été mise en œuvre par Muzinich pour ses propres besoins. Les résultats de ces recherches sont mis à disposition à titre d'information et aucune garantie n'est donnée quant à leur exactitude. Les opinions et les déclarations sur les tendances des marchés financiers qui sont fondées sur les conditions du marché constituent notre jugement et ce jugement peut s'avérer erroné. Les points de vue et opinions exprimés ne doivent pas être interprétés comme une offre d'achat ou de vente ou une invitation à s'engager dans une quelconque activité d'investissement, ils sont uniquement destinés à des fins d'information.

Toute information ou déclaration prospective exprimée dans ce document peut s'avérer incorrecte. Muzinich ne s'engage pas à mettre à jour les informations, données et opinions contenues dans ce document.

Emis dans l'Union européenne par Muzinich & Co. (Ireland) Limited, qui est autorisée et réglementée par la Banque centrale d'Irlande. Enregistrée en Irlande, numéro d'enregistrement de la société : 307511. Adresse du siège social : 32 Molesworth Street, Dublin 2, D02 Y512, Irlande. Emis en Suisse par Muzinich & Co. (Suisse) AG. Enregistrée en Suisse sous le numéro CHE-389.422.108. Adresse du siège social : Tödistrasse 5, 8002 Zurich, Suisse. Emis à Singapour et à Hong Kong par Muzinich & Co. (Singapore) Pte. Limited, qui est autorisée et réglementée par l'Autorité monétaire de Singapour. Enregistrée à Singapour sous le numéro 201624477K. Adresse enregistrée : 6 Battery Road, #26-05, Singapour, 049909. Émis dans toutes les autres juridictions (à l'exception des États-Unis) par Muzinich & Co. Limited. qui est autorisée et réglementée par la Financial Conduct Authority. Enregistré en Angleterre et au Pays de Galles sous le numéro 3852444. Adresse enregistrée: 8 Hanover Street, Londres W1S 1YQ, Royaume-Uni.

Pour visiter le site, cliquez ICI.