L’année a été plus que chahutée, mais les supports immobiliers continuent d’intéresser les épargnants, surtout lorsqu’ils peuvent être logés dans les contrats d’assurance-vie et bénéficier de leur régime fiscal favorable. De nouveaux véhicules apparaissent et les thématiques d’investissement autour de la santé sont à la mode. La dimension européenne des investissements est aussi très présente dans les offres récentes, tout comme celle de l’ISR avec l’apparition du nouveau label applicable aux fonds immobiliers.

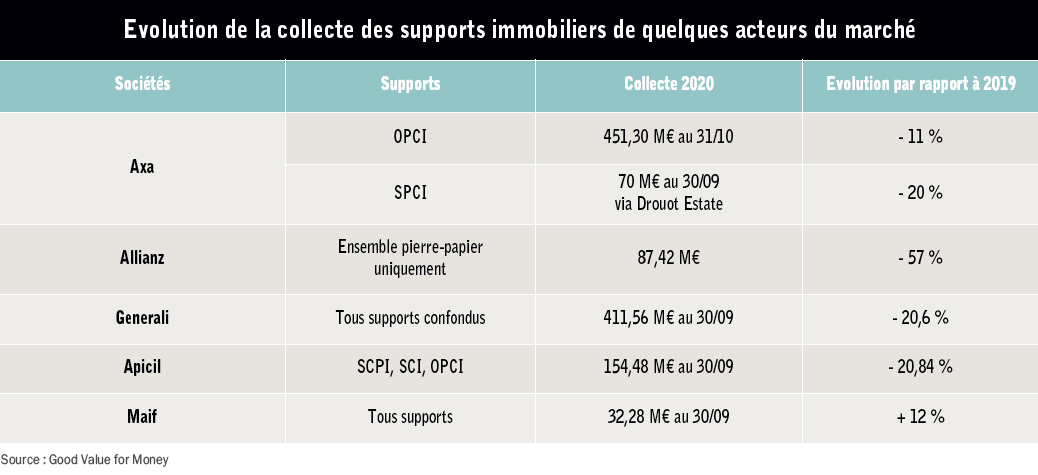

Nous sommes en plein milieu de la crise. D’un côté, la volatilité est élevée sur les marchés, ce qui n 'encourage pas les clients à investir en actions.les fonds en euros se rendement quasi nul. La pierre-papier est une solution alternative pour laquelle, il est vrai, nous sommes partants, à condition de choisir des supports qui tiennent la route en faisant attention à tous les critères classiques liés à ce type de placements. Une SCPI est capable de sortir aujourd'hui des rendements De l’autre, dirigent vers un entre 3 et 4 %, ce qui nous semble un bon compromis entre la sécurité des fonds en euros et la volatilité des marchés». Les propos de Sabine Jiskra, responsable de la gestion de fortune à l’institut du patrimoine, résument assez bien l’état d’esprit actuel des conseillers patrimoniaux.Voilà pourquoi, même si elle est en baisse, la collecte sur les supports immobiliers demeure toujours à un bon niveau. En moyenne, le décrochage tournerait autour de 20 %, avec néanmoins quel-ques différences selon les grands acteurs de l’assurance de la Place.

Différentes catégories de véhicules

Différentes catégories de véhicules

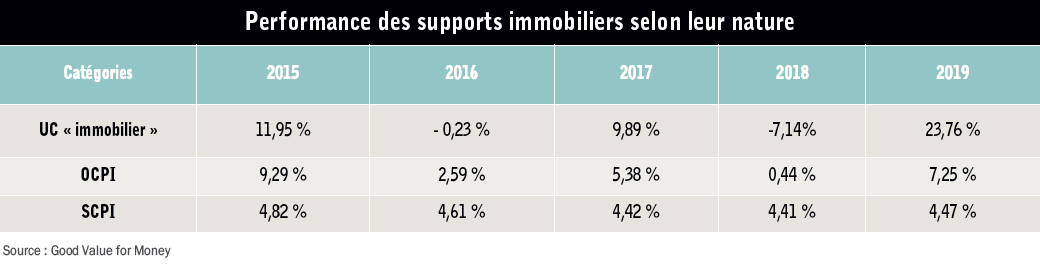

Société civile de placement immobilier (SCPI), organisme de placement collectif immobilier (OPCI), société civile immobilière (SCI), fonds d’actions cotés, la gamme des supports éligibles à l’assurance-vie est vaste, chacun ayant ses propres caractéristiques, à commen- cer par ses allocations d’actifs possibles. Dans cet univers évoluent des SCPI et des SCI, considérées comme les véhicules les plus purs, ce qui leur permet d’afficher une certaine régularité dans leurs performances, mais aussi des OPCI et des foncières cotées qui, moins corrélés au marché immobilier, peuvent accuser des soubresauts liés aux évolutions de la Bourse. Prenons le cas de l’OPCI, «il s’agit d'un véhicule qui rassemble dans sa conception le meilleur des deux mondes -l’immobilier et les placements financiers -, dont la part peut atteindre les 40 %. Dans les faits, lorsque les marchés sont chahutés, les OPCI en subissent plus les effets qu’un véhicule diversifié, sans poche financière», explique-ton chez Primonial. La lecture des rendements fournis par le site comparatif Good Value for Money montre bien les écarts de rendements enregistrés sur la durée (cf.tableau cidessous).Quelles que soient les performances, les avantages de l’immobilier en assurancevie sont nombreux. «Cela commence par l’absence de revenus fonciers imposables, sauf en cas de retraits, mais c’est alors la fiscalité de l’assurance-vie qui s’applique. De plus, les frais d'acquisitions sont moins élevés dans l’assuSabine rance-vie et tournent autour des 3 %, contre 8 à 15 % en direct. Enfin, il y a la liquidité qui est garantie par l’assureur», rappelle Sabine Jiskra.Bien entendu, certains inconvénients demeurent, à commencer par les politiques des compagnies qui, au regard du risque de liquidité, imposent certaines limites d’investissement sur les unités de compte immobilières en pourcentage du total du contrat.Par ailleurs, le choix des supports reste limité, toutes les SCPI ne sont pas référencées, notamment.Souvent une taille critique est demandée avec un niveau d’encours minimum de l’ordre de 30 millions d’euros indiquent plusieurs opérateurs du marché.

Cap sur la société civile immobilière (SCI)

D’où la volonté des gestionnaires de proposer des solutions attractives et plus facilement acceptables par les compagnies. C’est le cas, par exemple, de la nouvelle société de gestion immobilière Theoreim, agréée par l’AMF en septembre dernier, qui s’apprête à lancer ses premiers fonds sur le marché, d’ici à la fin de l’année. L’un d’eux sera spécifiquement destiné à l’assurance-vie. «Cette imité de compte prendra la forme d’une société civile qui sera composée d’actifs diversifiés.Notre objectif est de proposer un véhicule multigestionnaire qui pourra accueillir tous types d’actifs immobiliers directement ou indirectement:des fonds institutionnels, des SCPI, des OPCI, des immeubles en direct ou en club deals, tous gérés par des partenaires eux-mêmes spécialistes sur certaines thématiques ou zones géographiques», précise Marc Emirian, directeur général et institutionnel de Theoreim. «La société civile est le véhicule le plus adapté à la multigestion et à l’assurance-vie, à la fois pour des raisons de flexibilité, mais aussi pour des raisons de liquidité, chères aux assureurs, afin de sécuriser les rachats. Par rapport à un OPCI, la société civile reste un produit pur immobilier qui conserve cependant environ 5 % de ses actifs en monétaire, à la différence d’un OPCI qui détient au moins 40 % en actifs financiers. Nous travaillons déjà avec trois assureurs pour cette phase de lancement et nous cherchons d’autres référencements», complète Gaella Hellegouarch, directrice générale et commerciale de la récente société de gestion.La Française REM, qui figure parmi les leaders du marché, a, elle aussi, lancé trois SCI dédiées. «Une première avec une compagnie d’assurance française de premier ordre basée sur des actifs parisiens, une seconde avec Gresham orientée sur la thématique du Grand Paris et une troisième avec Pro BTP sous forme d’un fonds de fonds diversifié dont les actifs sous-jacents atteignent déjà 250 millions d’euros», se félicite Christophe Descohand, directeur général de La Française Innovative Platform.

D’où la volonté des gestionnaires de proposer des solutions attractives et plus facilement acceptables par les compagnies. C’est le cas, par exemple, de la nouvelle société de gestion immobilière Theoreim, agréée par l’AMF en septembre dernier, qui s’apprête à lancer ses premiers fonds sur le marché, d’ici à la fin de l’année. L’un d’eux sera spécifiquement destiné à l’assurance-vie. «Cette imité de compte prendra la forme d’une société civile qui sera composée d’actifs diversifiés.Notre objectif est de proposer un véhicule multigestionnaire qui pourra accueillir tous types d’actifs immobiliers directement ou indirectement:des fonds institutionnels, des SCPI, des OPCI, des immeubles en direct ou en club deals, tous gérés par des partenaires eux-mêmes spécialistes sur certaines thématiques ou zones géographiques», précise Marc Emirian, directeur général et institutionnel de Theoreim. «La société civile est le véhicule le plus adapté à la multigestion et à l’assurance-vie, à la fois pour des raisons de flexibilité, mais aussi pour des raisons de liquidité, chères aux assureurs, afin de sécuriser les rachats. Par rapport à un OPCI, la société civile reste un produit pur immobilier qui conserve cependant environ 5 % de ses actifs en monétaire, à la différence d’un OPCI qui détient au moins 40 % en actifs financiers. Nous travaillons déjà avec trois assureurs pour cette phase de lancement et nous cherchons d’autres référencements», complète Gaella Hellegouarch, directrice générale et commerciale de la récente société de gestion.La Française REM, qui figure parmi les leaders du marché, a, elle aussi, lancé trois SCI dédiées. «Une première avec une compagnie d’assurance française de premier ordre basée sur des actifs parisiens, une seconde avec Gresham orientée sur la thématique du Grand Paris et une troisième avec Pro BTP sous forme d’un fonds de fonds diversifié dont les actifs sous-jacents atteignent déjà 250 millions d’euros», se félicite Christophe Descohand, directeur général de La Française Innovative Platform.

L’OPPCI et le LuxembourgAutre vecteur à suivre : l’organisme professionnel de placement collectif immobilier (OPPCI). Plus souple, et réservé à l’origine aux professionnels, ce type de fonds d’investissement alternatif a été mis en avant dans le cadre de la loi Pacte en vue de développer d’une manière générale le capital-investissement dans l’assurance-vie.Spécialisée sur le secteur tertiaire , Foncière Magellan, qui gère de l’immobilier de bureau en régions au travers de différentes enveloppes (clubs deals, FPCI, SCPI, etc.), développe aussi des OPPCI et compte, pour l’avenir, jouer cette carte au sein de contrats d’assurancevie luxembourgeois. «Nous disposons à ce jour de fonds OPPCI autour de notre savoir-faire historique en investissement immobilier tertiaire dans les principales métropoles régionales, avec l’OPPCI Immofim 2019 et l'OPPCI Immo 18, plus axé sur des investissements haut de gamme sur Paris et la proche banlieue. Ces formats OPPCI, aujourd'hui, rentrent dans le périmètre de P assurance-vie luxembourgeoise, au sein de laquelle l’allocation immobilière est simplifiée pour les souscripteurs par rapport à l’assurancevie française. Le format OPPCI a l’avantage de permettre d'aller jusqu’à une allocation composée à 100 % en immobilier. Il en est de même pour le contrat de capitalisation en permettant aux entreprises et aux holdings patrimoniales d’introduire jusqu’à 90 % d’immobilier dans l’allocation d’actifs. Ces mêmes règles d’investissement s’appliquent aux FPCI. Nous proposons un support de ce type sur le FPCI Immoval 2020 également éligible au contrat d'assurance-vie et de capitalisation luxembourgeois», met en avant Laurent Chapalain, directeur du développement de Foncière Magellan.

La thématique de la santé a le vent en poupeEffet de la crise sanitaire, mais pas uniquement, les fonds orientés sur l’immobilier de santé et, plus globalement, sur les besoins liés à la démographie se développent.C’est dans ce contexte que Perial AM a mis récemment sur le marché sa SCPI PF Hospitalité Europe qui a enregistré une collecte de 20 millions d’euros depuis le 1"octobre. «Ce bel accueil s’explique parce que ce nouveau véhicule répond au besoin de diversification géographique et typologique des épargnants:ils investissent en Europe et dans un immobilier positionné sur un autre marché que le bureau», avance Marie-Claire Marques, directrice du développement de la société. La nouvelle SCPI est actuellement en phase de référencement auprès des plates-formes d’assurances.PF Hospitalité Europe investit dans des secteurs portés par des tendances démographiques européennes fortes, à savoir le vieillissement de la population, la hausse de la population étudiante, les besoins de mobilités liés notamment aux nouveaux modes de travail ou encore au tourisme. «Les immeubles acquis se situent essentiellement hors de France et se concentrent sur les pays de la zone euro. Sont notamment représentées des crèches, des résidences seniors et étudiantes, des infrastructures de santé. On y trouve aussi des investissements dans F hôtellerie. Sur ce terrain, nous travaillons avec des exploitants et sur la base de baux assez longs. Il s’agit de chaînes assez solides qui offrent des garanties de loyers», complète Marie-Claire Marques. De son côté, Foncière Magellan indique qu’elle travaille, pour les contrats de droit français cette fois, au référencement de sa SCPI Foncière des Praticiens investie sur l’immobilier de santé, dont l’encours devrait atteindre rapidement une petite centaine de millions d’euros. «La thématique de la santé a effectivement le vent en poupe, c’est un sous- jacent intéressant et attractif en rendement qui doit se considérer dans le cadre d’une diversification immobilière. A ce titre, et en complément de la SCPI Pierval Santé que nous commercialisons, notre objectif est de poursuivre le développement de cette thématique, notamment via une unité de compte (UC) sur la santé sous format SCI», déclare Christophe Descohand.

Critères ISR:à la recherche de la labellisationDans les prochains mois, il conviendra de suivre les suites que les assureurs et gérants donneront au tout nouveau label investissement socialement responsable (ISR) réservé aux fonds immobiliers. Validé par arrêté publié le 23 juillet 2020, celui-ci est opérationnel depuis le 23 octobre dernier et s’applique à tout type de fonds immobiliers (SCI, SCPI, OPCI...). Comme le précise l’Association française des sociétés de placement immobilier (Aspim), le label ISR immobilier distingue les fonds qui mettent en oeuvre des pratiques de gestion vertueuses permettant d’améliorer les critères de performance ESG (environnementaux, sociaux et de gouvernance) des actifs dans le temps.« Ces critères sont évalués selon tout un process, par des organismes certificateurs, eux-mêmes agréés. Il ne s’agit pas d’une logique d’exclusion. Une des spécificités du label ISR immobilier est d'imposer aux sociétés de gestion de retenir plusieurs indicateurs obligatoires, dont la performance énergétique des bâtiments, l’émission de gaz à effet de serre, la mobilité, la santé et le confort des occupants et la gestion de la chaîne d’approvisionnement », commente Pierre Chabrol, chef du bureau épargne et marché financier à la direction générale du Trésor.« L’environnement et l’investissement responsable sont devenus des critères majeurs pour la clientèle institutionnelle et les grands comptes. Certains réseaux bancaires veulent à présent des offres à 100 % ISR. Les CGP y sont, quant à eux, de plus en plus sensibilisés », souligne Marie-Claire Marques.Dans cette optique, Perial AM rappelle aux investisseurs qu’elle lance une nouvelle SCI Perial Euro Carbone qui vise la diminution de l’empreinte carbone de son parc immobilier. Pour mémoire, Perial AM dispose d’une antériorité dans le domaine environnemental avec sa SCPI PFO2 commercialisée depuis une dizaine d’années. La société de gestion est en cours d’analyse du dossier de labellisation ISR, selon les nouvelles normes définies à l’été 2020.Il en est de même pour la SCPI Foncière des Praticiens de Financière Magellan. « Cette SCPI vient d’adopter le statut de fonds de partage donnant ainsi la possibilité aux associés de réserver une partie de leur distribution à plusieurs associations. La société de gestion de son côté va rétrocéder 20 % de sa commission de gestion annuelle à ces mêmes associations. Et nous espérons aller encore plus loin avec la labellisation ISR de ce fonds dans les prochains mois», annonce Laurent Chapalain.De son côté, La Française REM fait part de son engagement pour parvenir à l’élaboration du label ISR immobilier et annonce qu’elle a candidaté avec l’une de ses SCPI flagships.D’autres sociétés suivront-elles ? « Nous avons encore peu de recul, mais nous savons que l’Aspim était impatiente de voir arriver la date du lancement du label, tout comme les organismes certificateurs qui affirment avoir déjà reçu beaucoup de demandes de la part des sociétés de gestion », affirme Pierre Chabrol. L’obligation issue de la loi Pacte de développer les fonds ISR dans les contrats d’assurance-vie et d’épargneretraite devrait aussi largement contribuer au succès de la labellisation.

Et maintenant, que faire ?Quelles seront les conséquences de la crise sur les marchés immobiliers? L’avenir le dira. Pour l’heure, un doute sur la fragilité du marché immobilier existe pour 20 % des CGP selon la dernière étude d’Aprédia {Enquête Covid19:comment les CGP gèrent la crise ?). Les conseillers pointent alors particulièrement l’évolution des SCPI assises sur les bureaux, les boutiques et les zones commerciales. Reste que s’ils pensent que les rendements des SCPI seront impactés et que «cette catégorie d’investissement présente des risques, ils ne comptent pas, au moins pour le moment, modifier substantiellement la place de l’immobilier dans leurs préconisations», conclut Aprédia.Sabine Jiskra confirme cette approche pour les SCPI:«la crise peut en effet avoir un impact sur le marché immobilier, mais pour le moment les rapports de gestion sont plutôt rassurants».

❚ Jean-Charles Naimi

« Continuer à innover dans la conception de nouveaux supports »

Rachel de Valicourt, directeur du développement retail du groupe Primonial, assure que le groupe poursuit son engagement sociétal, via ses différentes filiales et structures.

Rachel de Valicourt, directeur du développement retail du groupe Primonial, assure que le groupe poursuit son engagement sociétal, via ses différentes filiales et structures.

Investissement Conseils : Comment se porte la collecte sur vos véhicules immobiliers en 2020 et comment voyez-vous l’avenir ?Rachel de Valicourt : Les préconisations des CGP sont stables d'une année sur l'autre. La part de la collecte consacrée aux fonds immobiliers n’a guère évolué depuis 2019, ce qui n’est pas surprenant:l’immobilier reste, par essence,, une valeur refuge. L’immobilier fait partie de l'ADN de notre groupe depuis trente ans. Il y a une vingtaine d’années, Primonial a été parmi les premiers à intégrer des unités de compte immobilières dans l’assurance-vie et, à présent, tous les supports que nous commercialisons sont éligibles aux contrats de l’ensemble du marché et en particulier à notre contrat d’assurance-vie Target+, assuré par Oradéa Vie.Les SCI, SCPI, OPCI permettent une diversification sur toutes les classes d'actifs:bureau, commerce, résidentiel, santé, éducation, et notamment grâce à la SCI Capimmo qui avoisine les 6 milliards d’euros d'encours. Nos équipes d’investissement et d’asset management, spécialisées par classe d’actifs immobiliers, ont une parfaite connaissance de leurs différents marchés d’intervention, en France et en zone euro. Elles s'appuient lorsque nécessaire sur des entités locales pour le sourcing des actifs ou la gestion technique des immeubles. Bien entendu, il se peut que l’immobilier de commerce subisse les contrecoups de la crise sanitaire en délivrant un peu moins de rentabilité, mais les actifs sont solides.

Quels sont vos projets pour 2021 ?R.d.V. : Le groupe poursuit son engagement sociétal, via ses différentes filiales et structures. A ce titre, Primonial REIM a déposé un dossier pour permettre à la SCPI Primopierre d’obtenir le tout nouveau label ISR immobilier. La démarche ISR et ESG a toujours fait partie de nos préoccupations. Les clients de nos partenaires CGP(I) y sont de plus en plus sensibles.Nos professions gèrent des projets patrimoniaux à moyen et long terme, et les Français ne se désintéressent pas de ces critères sociétaux et environnementaux. Nous allons continuer à innover dans la conception de nouveaux supports, à l’image de ce que nous proposons en Private Equity avec PrimoPacte:la première unité de compte en assurance-vie avec des sousjacents de qualité institutionnelle et une liquidité bimensuelle. Nous proposerons bientôt une nouvelle enveloppe.Un mot enfin sur le fonds en euros Sécurité Pierre Euro du contrat Sérenipierre géré par Suravenir que nous allons fermer à la commercialisation au regard des contraintes de Solvabilité 2. Ces dernières ne nous permettent plus de maintenir la qualité de sourcing et de gestion à laquelle nous sommes attachés et qui ont fait son succès et sa performance. Ouverte en 2012, l’enveloppe prévue pour atteindre 500 millions d'euros est aujourd'hui de 2,3 milliards d'euros. Nous savons d’ores et déjà que la qualité des sous-jacents du fonds va permettre de délivrer dans les années futures une performance qui sera supérieure à la moyenne du marché. Nos partenaires CGP(I) sont bien entendu informés de cette évolution.

« Un bon gérant de SCPI est une personne qui travaille en cheville avec le commercial »

Patrick Le Maire, directeur du développement de l’Unep, assure que son groupe est très prudent sur les phénomènes de mode en matière de référencement.

Patrick Le Maire, directeur du développement de l’Unep, assure que son groupe est très prudent sur les phénomènes de mode en matière de référencement.

Investissement Conseils : Etes-vous satisfait de votre activité sur les placements immobiliers en assurance-vie cette année et quelle est votre appréhension du marché pour l’avenir?Patrick Le Maire : Nous sommes tout à fait dans nos objectifs. Ces derniers avaient été revus à la hausse de 12 % par rapport à 2019, bien avant la Covid, mais en pleine crise des gilets jaunes. Nous devrions terminer avec une collecte d'environ 155 millions, pour un objectif de 135 millions, dont plus de 60 % en unités de compte immobilières. Dans ce domaine, les attentes changent. Il y a encore sept ou huit ans, les demandes de nos partenaires portaient quasi intégralement sur les SCPI. A présent, il y a une recherche de diversification, sur la SCI et l’OPCI. Ce dernier véhicule peut avoir du sens, notamment pour les déçus du fonds en euros. Pour notre part, nous avons décidé de jouer la carte immobilière au travers du nouveau fonds eurocroissance que nous lançons avec Prépar-Vie du groupe Bred et qui permet de choisir un niveau de garantie de capital au terme selon un horizon pouvant aller jusqu’à trente ans. L’allocation du fonds est répartie à 50 % sur des actifs de taux et à 50 % sur des actifs de diversification qui comprennent notamment des actifs immobiliers et du non-coté. Ce contrat, Unep Evolution, bénéficiera également d'une offre SCPI très diversifiée.Quant aux marchés, il peut y avoir des secousses sur les bureaux et les commerces avec, peutêtre, un passage à vide sur un an qui se traduira par une légère baisse de rendement. Mais nous ne nous attendons pas à un scénario catastrophe.Beaucoup de gérants de SCPI ont, par ailleurs, été prudents dans les revalorisations ces dernières années. Cependant, le contexte me semble compliqué pour les sociétés jeunes qui se lancent en ce moment. En effet, lorsque les encours sont faibles et que le parc immobilier est faiblement étendu, les gérants n’ont pas le droit à l’erreur sur la sélection des biens car la dilution du risque est faible. A contrario, dans les grosses SCPI, si quelques locataires cessent de payer, cela n’aura qu’une faible incidence sur la performance globale.

Quels sont vos critères de référencement sur les SCPI ?P.L.M. : Tout d'abord, il y a le gérant. Nous étudions son expérience dans le domaine de l’immobilier.Un bon gérant de SCPI est une personne qui travaille en cheville avec le commercial et qui sait graduer la collecte en fonction des acquisitions de biens en cours. En effet, le plus difficile dans l’exercice du métier n’est pas de collecter mais de savoir freiner la collecte lorsque celle-ci est trop importante. Ensuite viennent les thématiques. Par exemple, nous sommes moins attirés, en matière de référencement, par les SCPI de bureaux car il y en a beaucoup sur le marché. Nous nous méfions aussi des phénomènes de mode, comme les investissements dans les Ehpad, avec des discours simplistes consistant à affirmer que leur succès est garanti dans la mesure où le nombre de personnes très âgées va augmenter et qu’elles auront besoin de se loger. De même, nous sommes très prudents en matière de zones géographiques, tant en France qu’en Europe. En revanche, nous sommes attentifs aux solutions innovantes, comme celles qui tournent autour du viager et du démembrement de propriété. Certains secteurs nous semblent également intéressants, comme celui de la logistique avec le développement conjoint de la vente en ligne et des entrepôts. Par exemple, il y a une forte demande sur les unités de stockage du «dernier kilomètre». Et nous ne pensons pas que cette situation soit uniquement conjoncturelle, mais qu'elle sera, au contraire, durable.