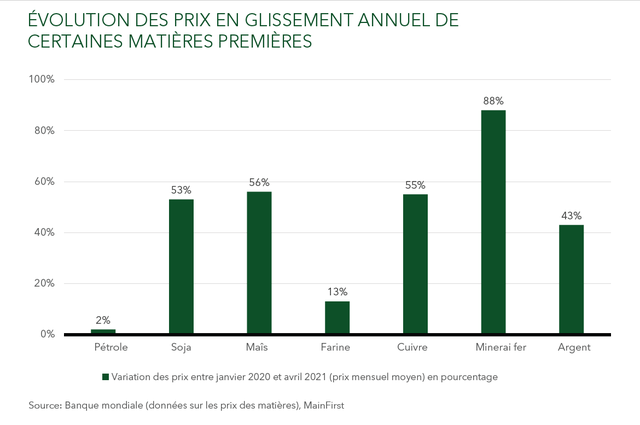

Alors qu'au premier semestre 2020, les prix des matières premières ont accusé un effondrement historique, les signes d'un redressement à plus long terme sont désormais très positifs : les programmes mondiaux massifs de relance économique, le rebond de la demande et une pénurie de l'offre due au sous-investissement structurel de ces dernières années orientent de manière constante les prix des matières premières à la hausse.

Pour de nombreux marchés émergents, les exportations de matières premières constituent un moteur de croissance important. Pour cette raison, la dynamique positive des prix, qui devrait se poursuivre à plus long terme, offre des perspectives très positives pour les marchés émergents dans les années à venir. Par conséquent, la croissance de ces pays devrait réserver de belles surprises en 2021 et au-delà. Particulièrement en Amérique latine, où les matières premières représentent plus de deux tiers des exportations totales pour de nombreux pays.

Une analyse plus détaillée par matière première et par pays montre que les marchés émergents profitent tous de cette reprise. S'il est vrai que la dynamique du marché est différente pour chaque matière première, il apparaît que fondamentalement la demande se rétablit relativement rapidement, tandis que l'offre reste globalement limitée. L'effondrement des prix des matières premières au début de la décennie a contraint beaucoup d’entreprises à faire preuve de discipline financière et de nombreux investissements ne se sont pas concrétisés, en particulier dans les projets greenfield plus risqués. En conséquence, l'ensemble du secteur est désormais confronté à un déficit de l'offre.

Source: OEC, MainFirst

La demande de métaux alimentée par des politiques favorisant le climat

Les prix de nombreux métaux de base en particulier, tels que le cuivre, le nickel et le minerai de fer, devraient rester élevés, même s'ils se négocient déjà à des niveaux records. Outre le déficit structurel de l'offre évoqué plus haut, les métaux devraient bénéficier de plusieurs facteurs. D'une part, les programmes de relance mondiaux massifs alimentent les investissements dans les infrastructures et, de ce fait, la demande de métaux de base dans tous les domaines. Aux États-Unis, notamment, un plan de relance supplémentaire de 1 900 milliards de dollars a été approuvé en avril. D'autre part, l’on s'attend à un accroissement de la demande pour de nombreux métaux en raison de la volonté mondiale croissante de trouver des alternatives écologiques. Aux États-Unis, par exemple, une partie des investissements susmentionnés a déjà été allouée à la protection du climat et aux énergies respectueuses de l'environnement. En Europe et en Chine également, l'accent est mis de plus en plus sur les politiques en faveur de l'environnement. Le plan quinquennal annoncé en Chine prévoit de porter la part des énergies renouvelables du parc énergétique total à 40 % d'ici à 2030 et de faire passer la quantité de véhicules à motorisation alternative à 20 % de tous les nouveaux véhicules d'ici à 2025. Cette évolution devrait profiter aux métaux tels que le cuivre, l'argent, le nickel et le platine, qui sont non seulement nécessaires pour les véhicules électriques, mais aussi pour leurs batteries et les infrastructures de recharge, ainsi que les panneaux solaires et bien plus encore. À elle seule, la demande de véhicules électriques devrait passer de 2 millions à 8 millions d'ici 2025 - et en moyenne, un véhicule électrique contient près de trois fois plus de cuivre qu'un véhicule équipé d'un moteur à combustion interne. Cette évolution devrait avoir un impact particulièrement positif sur des pays comme le Pérou et le Chili, qui sont responsables d'environ 40 % de la production mondiale de cuivre.

Une reprise rapide de la mobilité - et du marché pétrolier

Même si la part des énergies renouvelables dans le paysage énergétique global est en constante augmentation, le Conseil Mondial de l'Energie s'attend toujours à ce que les combustibles fossiles (pétrole, gaz, charbon) prédominent en termes absolus jusqu'en 2050. Dans un tel contexte, le marché pétrolier restera donc pertinent. Et si les métaux se négocient déjà à des niveaux record, le potentiel de hausse des prix du pétrole reste lié à un retour à la normale de l'activité. Après la chute des prix du pétrole au printemps 2020, la reprise rapide a été principalement soutenue par une forte réduction de l'offre, notamment au sein des pays de l'OPEP+. Dans l'ensemble, les pays de l'OPEP+ ont convenu de réduire la production de plus d'un cinquième des niveaux de production habituels. Le respect de ces niveaux de production et les augmentations contrôlées de ces derniers ont été très bons jusqu'à présent. Par ailleurs, grâce au succès des stratégies de vaccination et à l'immunité contre la Covid-19 qui en résulte, la mobilité mondiale reprend progressivement depuis le début de l'année - et avec elle, la demande de pétrole. En conséquence, les prix du Brent ont grimpé à plus de 70 USD par baril, soit une augmentation d'environ 40 % depuis le début de l'année.

Une reprise plus poussée des transports, de l'industrie et des infrastructures est susceptible d'entraîner une hausse supplémentaire de la demande d'énergie. Suite à cette évolution, les prix dans ce secteur devraient continuer à remonter au cours des prochains mois. Le Moyen-Orient et la Russie, qui exportent ensemble environ la moitié du pétrole mondial, seront les premiers à en bénéficier. Toutefois, la hausse des prix aura également un impact positif pour certains pays d'Amérique latine, où le pétrole représente encore une part importante des exportations. La Colombie et l'Équateur en particulier, avec chacun 40% des exportations totales du pays, méritent d'être mentionnés ici, mais pour le Panama (20%) et le Brésil (10%) également, les revenus des exportations de pétrole représentent une partie significative du produit intérieur brut.

Les produits agricoles au plus haut depuis des années.

De nombreuse denrées agricoles, qu'il s'agisse de produits traditionnels tels que le soja, le maïs et le blé, mais aussi d'autres matières premières telles que le café, le sucre ou les huiles végétales, se négocient actuellement à des sommets depuis plusieurs années. Rien qu'en mai, les prix mondiaux des denrées alimentaires ont augmenté de 4,8 %, soit le taux le plus rapide depuis 10 ans. Cette évolution des prix s'explique par les pénuries d'approvisionnement dues, entre autres, à la sécheresse et aux retards de récolte, mais aussi par les perturbations de la chaîne logistique, la forte demande - de la Chine en particulier - et la dépréciation du dollar américain. En outre, la production mondiale de céréales devrait connaître une augmentation record d'environ 2 % en 2021, ce qui, sans autre revers, devrait permettre de maintenir l'équilibre des stocks à moyen terme. Les prochains mois de récolte aux États-Unis et en Europe seront décisifs quant à l'évolution prochaine des prix.

L'Amérique latine, qui fait office de « grenier à blé » du monde, devrait bénéficier largement de la hausse générale du prix des céréales. Le Brésil, par exemple, est le premier producteur mondial de soja, représentant près de 60 % des exportations mondiales. Mais l'évolution des prix devrait également impacter positivement d'autres pays à vocation agricole, tels que l'Argentine, le Panama ou le Paraguay. En parallèle, il est néanmoins important de surveiller de près les tendances inflationnistes consécutives à la montée des prix des denrées alimentaires, car cela peut avoir une influence négative pour les marchés émergents plus pauvres et qui dépendent des importations.

Ne pas perdre de vue la conjoncture macroéconomique

Dans l'ensemble, la reprise des prix des matières premières devrait apporter un nouvel élan et des opportunités de croissance supplémentaires pour de nombreux marchés émergents, ce qui devrait ensuite également avoir une incidence positive sur les placements dans les marchés émergents. Au moment d'investir, tenir compte de chaque contexte s’avère nécessaire : de quelles matières premières le pays profite-t-il et dans quelle mesure est-il dépendant de matières premières spécifiques ou d'un mélange de différentes matières premières ? D'un côté, il y a la Bolivie ou la Colombie, où le secteur pétrolier et du gaz représente encore une grande partie des exportations. Avec des prix historiquement bas en 2020, ces pays manqueraient alors également de recettes correspondantes dans leurs budgets publics. Quant au Brésil, le pays exporte du soja, du pétrole et du gaz, du minerai de fer, des protéines et des produits en bois et en papier ; il peut donc tirer parti d'un mélange largement diversifié de matières premières. Mais le Mexique a également réussi à s'affranchir de sa dépendance au pétrole au fil des années et représente aujourd'hui le premier exportateur de biens industriels d'Amérique latine.

Enfin, la manière dont les recettes fiscales supplémentaires seront utilisées pour les réformes et les investissements afin de préparer le pays à la fin du cycle des matières premières a également son importance. En 2010, nous avons constaté à quel point les actifs des marchés émergents ont souffert de l'effondrement des prix des matières premières. Toutefois, de nombreux pays ont pris conscience entre-temps du problème. Le Pérou, par exemple, a progressivement développé son industrie agricole ces dernières années et investi dans des systèmes d'irrigation et de protection des cultures afin de se rendre moins tributaire du secteur minier.

Auteur: Tanja Kusterer, Portfolio Manager des fonds MainFirst Emerging Markets Corporate Bond Fund Balanced & MainFirst Emerging Markets Credit Opportunities Fund

A propos de MainFirst Asset Management

MAINFIRST ASSET MANAGEMENT est une société de gestion européenne indépendante et multiboutique avec une approche de gestion active. La société gère des fonds communs de placement et des mandats dédiés. Dans le cadre de son approche multi-boutique, MainFirst se concentre sur des stratégies d'investissement au sein de classes d'actifs choisies, à savoir les actions, les obligations et les portefeuilles multi-actifs. Nos équipes de gestion expérimentées, qui affichent un historique de performance de longue date, développent des stratégies individuelles sans contrainte et des processus d'investissement dédiés. MainFirst combine ainsi l'expertise et la flexibilité d'équipes d'investissement concentrées avec les forces et les processus clairement définis d'une vaste plate-forme internationale.

Pour de plus amples informations (dont les mentions légales), veuillez consulter notre site internet www.mainfirst-invest.com

Pour accéder au site, cliquez ICI.