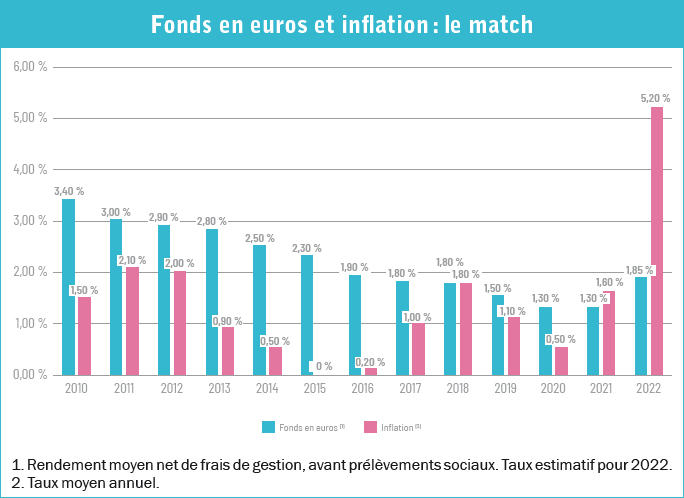

Les rendements ont repris des couleurs en 2022, même si le taux moyen servi – autour de 1,85 % – reste nettement sous l’inflation. Les assureurs tablent désormais sur un rebond durable du fonds en euros. Le point sur un marché en plein chamboulement.

Voilà plus de vingt ans que le fonds en euros s’érodait. De 5,30 % nets en l’an 2000, dernière année de hausse, le sésame de l’assurance-vie était tombé à 1,30 % en 2021, selon les données de France assureurs. La roue aura donc enfin tourné en 2022. Au vu des rendements publiés jusqu’à mi-février, le rendement moyen devrait atterrir à 1,85 % net de frais de gestion. Précisons que cette revalorisation s’entend avant prélèvements sociaux (17,20 % pour l’an dernier), ramenant le taux moyen net proche de 1,55 %, contre 1,07 % en 2021.Ce retour à meilleure fortune – généralisé sur le marché à quelques exceptions près (par exemple, la mutuelle Monceau Assurances a baissé son taux) – ne manque pas d’être mis en avant par les établissements financiers, banques en tête, qui déclament ainsi soutenir le pouvoir d’achat des épargnants. Et tous de saluer l’utilité du fonds en euros, après l’avoir mis au placard ces dernières années. Il faut dire qu’en face, les unités de compte (UC) auront toutes, hormis la pierre-papier (SCPI, SCI), pris le bouillon en 2022 avec des performances négatives, y compris sur les gestions profilées dites prudentes (jusqu’à-10 %). Sans surprise, quasiment aucune communication n’est faite à ce sujet. Preuve que le discours s’adapte au contexte.

Un rendement réel négatifFocus est donc de nouveau mis sur le fonds en euros. C’est somme toute logique, ce pilier sécuritaire de tout contrat (garantie du capital brute ou nette de frais de gestion, liquidité quasi-permanente) représente 60 % de la collecte (sur 2022) en assurance-vie et pèse près de 75 % des encours gérés par les compagnies. Soit peu ou prou 1 400 milliards sur les 1 850 milliards de l’assurance-vie. Le rebond des rendements était-il attendu ? Arithmétiquement, non. Les experts étaient assez unanimes pour prévoir le pire depuis plusieurs années. « Compte tenu de la duration moyenne des portefeuilles obligataires des compagnies d’assurance (autour de sept ans), leur rendement devrait être de 0,80 % en moyenne en 2023 », pronostiquait Philippe Crevel, directeur du Cercle de l’épargne, voici trois ans. La forte hausse des taux obligataires de 2022 a-t-elle tout changé ? Non, pas pour l’heure. Elle aura joué à la marge sur les revenus financiers des actifs en euros. Et la déconfiture des marchés actions n’aura pas permis d’en tirer des plus-values significatives. Assurément, la hausse est avant tout le fruit d’une décision politique des assureurs. Et ce pour deux raisons. Un, le retour de l’inflation, avec son taux moyen annuel de 5,2 % selon l’Insee en 2022 (pas vu depuis quarante ans), les obligeait en ce sens. Tout compte fait, une fois retirée la hausse des prix, le rendement réel des fonds en euros va ressortir à-3,35 % (environ).Sous cet angle, le rebond fait pschitt, puisqu’il faut remonter aux années 1970 pour enregistrer un rendement réel si mauvais. Ce dont convient Hugues Aubry, membre du comité exécutif de Generali France, en charge du marché de l’épargne et de la gestion de patrimoine : « les rendements 2022 de nos fonds en euros sont globalement en hausse par rapport à l’année dernière, ce qui est une bonne nouvelle. Pour autant, cette hausse ne permet pas de compenser à elle seule une inflation moyenne de 5,2 % sur l’année. D’où la nécessité de diversifier ses moteurs de performance. » Ce que, chez l’assureur italien, on appelle la règle des trois tiers : « un tiers en fonds en euros, un tiers en produits alternatifs, un tiers en unités de compte traditionnelles ».

La concurrence des livretsSeconde raison du changement de cap:le livret A. Remonté à 2 % mi-2022 (il était à 0,5 % au premier semestre 2022), son rendement est de 3 % depuis le 1er février dernier, un taux inédit depuis 2009. Idem pour le LDDS (livret de développement durable et solidaire) et mieux, le LEP (livret d’épargne populaire, réservé aux ménages ne payant pas ou peu d’impôt sur le revenu) pointe désormais à 6,1 % ! Le tout net de prélèvements sociaux. C’est bien au-dessus des fonds en euros, avec davantage de souplesse de gestion (rapidité des versements et des virements depuis le compte bancaire), le tout sans aucune contrainte de versement sur des fonds risqués (ce qui est le cas chez certains acteurs pour accéder au fonds en euros), ni frais d’entrée. Les assureurs relativisent le constat sur 2022, rappelant que le taux moyen du livret A y fut de 1,37 %, sous les fonds en euros donc. « Pour 2023, le rendement du livret A pourrait être supérieur à celui des fonds en euros, ce qui constituera un précédent, un produit de court terme étant en principe moins bien rémunéré qu’un produit de long terme », analyse Philippe Crevel. L’hypothèse est plus que probable, même si les fonds en euros vont poursuivre leur ascension, nous y reviendrons. Surtout, les assureurs soulignent que sur la durée, le match tourne à l’avantage du fonds en euros. Coup d’œil dans le rétroviseur : le taux annuel moyen du fonds en euros ressort à 3 % (avant prélèvements sociaux) sur les vingt dernières années, contre 1,7 % pour le livret A. Autre avantage comparatif du fonds en euros : les versements n’y sont pas plafonnés (sauf limites contractuelles fixées par l’assureur), quand le livret A ne doit pas dépasser 22 950 euros (hors intérêts) et le LDDS 12 000 euros.

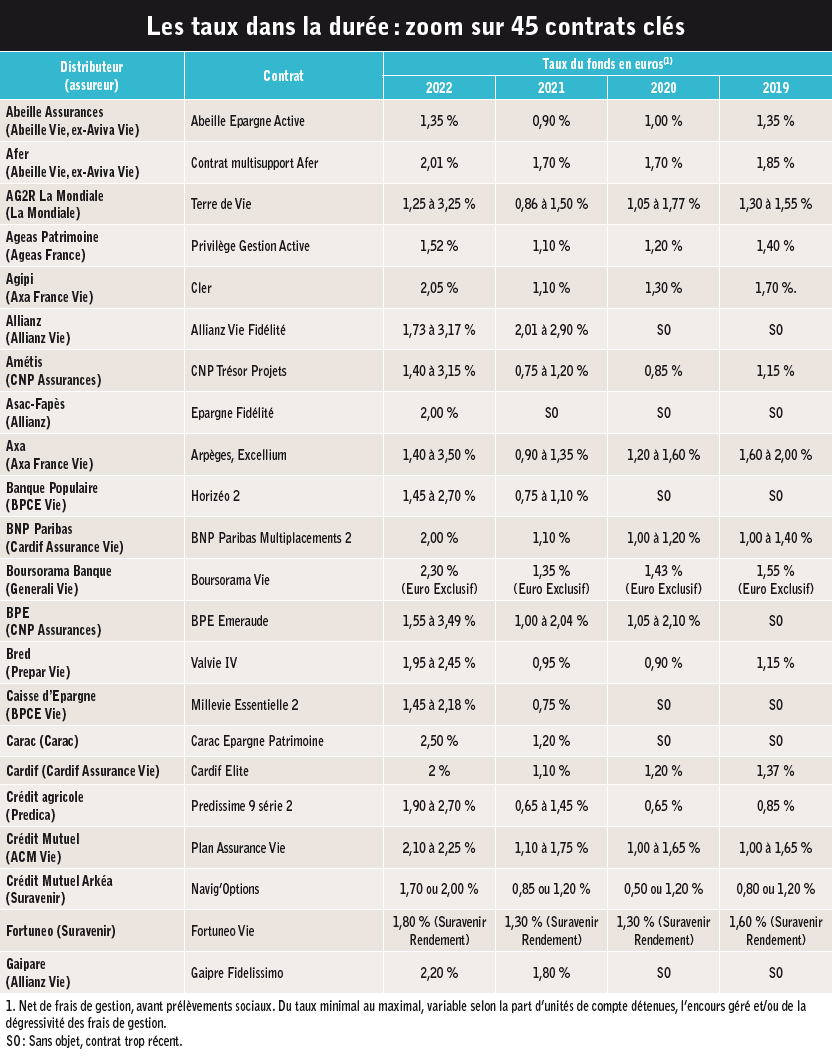

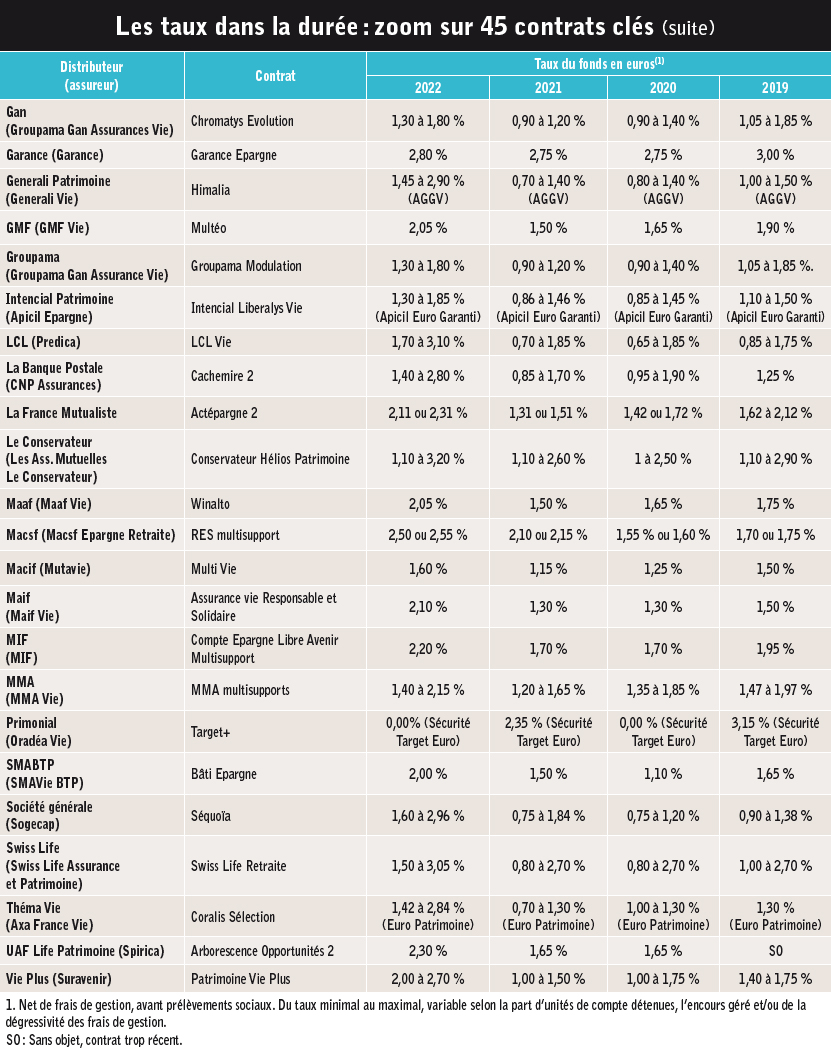

Les mutuelles mènent le balPartant de là, étudions les résultats de 2022. Pas simple, car le marché de l’assurance-vie est un maquis composé de centaines de contrats commercialisés (des milliers, en incluant ceux sortis des linéaires commerciaux) dans lequel l’épargnant, mais aussi le professionnel, pourra vite s’égarer.Inutile de se livrer à une liste sans fin des rendements. Visons plutôt l’essentiel, la hiérarchie des taux servis. Quels sont les contrats les plus performants ? Sans conteste, quelques mutuelles d’assurances continuent de mener la danse du fonds en euros, affichant plus de 2 % de rendement net sans contrainte d’investissement sur des UC. Depuis cinq ans maintenant, hors le cas des bonus servis chez certains assureurs, la mutuelle Garance est le maillot jaune du marché. En 2022, son taux est ressorti à 2,80 % après 2,75 % en 2021 et 2020 (respectivement, le marché a servi 1,80 %, 1,30 % et 1,30 %) sur son contrat grand public Garance Epargne. Point intéressant, la mutuelle se tourne maintenant vers les CGP/courtiers, avec le contrat Celebea Vie, pourvu d’un taux net de 2,45 %. D’autres mutuelles ont sorti les muscles, comme la Macsf (2,50 %), la Matmut (2,50 % sur ses contrats fermés à la commercialisation), la MIF (2,20 %), la Carac (2,50 %), la France mutualiste (2,11 à 2,31 %), ou encore la Maif (2,10 %).Ce n’est toutefois pas systématique. Ainsi la Macif affiche seulement 1,60 % pour son contrat tous publics Livret Vie. Quid des associations d’épargnants, maintenant ? Elles résistent tant bien que mal. Le taux de l’Afer, la plus grosse association autonome (753 245 adhérents fin 2022), pointe à 2,01 %. « Ayant toujours cru dans l’avenir des fonds généraux, pourtant tant décriés par la plupart des compagnies d’assurance, l’Afer se félicite de cette performance qui devrait, à nouveau, la placer parmi les meilleures du marché », commentait son président Gérard Bekerman, le 12 janvier. Ce n’est plus tout à fait le cas. D’une part, d’autres associations font mieux, comme l’Agipi (liée à Axa), avec 2,05 %, et le Gaipare (Allianz), avec 2,20 % (sous condition d’UC toutefois). D’autre part, bien des promoteurs jusqu’ici en retrait, principalement les banques, affichent un taux similaire, voire supérieur.

Les banques bombent le torseCe cru 2022 est sans conteste marqué par le retour au premier plan des bancassureurs qui, depuis quinze ans, affichaient les taux les plus bas du marché.Illustration : le Crédit mutuel a remonté toute sa gamme de fonds en euros d’un point, affichant un rendement de 2,10 à 2,25 % pour son contrat phare (Plan Assurance Vie). Ce rebond d’un point en moyenne, voire plus avec les bonus, a aussi eu lieu au Crédit agricole/LCL (même groupe), à la Banque postale (assureur : CNP Assurances), à la Société générale ou encore chez BNP Paribas dans une moindre mesure (l’établissement partait de moins bas).Des banques plus patrimoniales ont aussi nettement ajusté le tir. Exemple : Milleis Banque Privée annonçait un taux élevé de 2,15 % net avant même la fin de l’année 2022, contre 0,95 % en 2021.En revanche, cette hausse est plus contenue chez les assureurs dits traditionnels. Generali augmente son taux de participation aux bénéfices de 64 centimes, Axa de 60 centimes, Swiss Life de 70 centimes, AG2R La Mondiale de 35 centimes, etc. D’où un resserrement assez général du marché, d’autant plus que les courtiers en ligne, jusqu’ici très offensifs sur les fonds en euros, ne font plus mouche. Exemple : le fonds Eurossima de Generali affiche 1,30 % seulement, le fonds Sécurité Rendement 2 de Suravenir 1,80 %… La plupart des contrats Internet proposent toutefois au moins un second fonds en euros dopé si la part d’unités de compte est importante, parfois de manière significative. Ainsi l’offre en ligne du courtier Placement-direct, gérée par Swiss Life, affiche de 1,70 % à 3,25 % (avec 55 % d’UC en moyenne et 250 000 euros gérés chez l’assureur pour le foyer a minima). Autre exception notable au tableau : Boursorama Banque. Son assurance-vie contient un fonds en euros dit exclusif, accessible sans conditions d’UC, ni frais d’entrée, aux mains de Generali, et ayant rapporté 2,30 % l’an dernier (2,60 % pour les épargnants ayant 50 % d’UC).

Les CGP dans la courseReste un dernier pan du marché, celui des CGP et courtiers. Même si le fonds en euros y pèse moins lourd dans la collecte, autour de 40 %, les professionnels savent son rôle clé dans l’attraction du placement. Les taux servis dans les contrats des CGP s’avèrent assez disparates. Ils pointent à la hausse pour les fonds en euros classiques, ce qu’illustrent le 2 % servi chez Cardif et le 2 à 2,70 % chez Vie Plus.Du côté de Generali, qui avait annoncé la décadence du fonds en euros voici trois ans, la hausse a été rendue nécessaire, concurrence oblige, mais avec mesure. Le taux de base sur Himalia est ainsi de 1,45 %, majoré ensuite selon la part d’unités de compte. Même principe chez Allianz, Axa ou encore Swiss Life.Rares sont les établissements à ne pas faire varier le taux selon les parts d’UC, comme Ageas Patrimoine dont les taux ressortent toutefois nettement sous les 2 %. Dernier constat:les fonds en euros atypiques de par leur fonctionnement ou univers d’investissement n’ont pas été très convaincants. Travaillant avec plusieurs assureurs, Primonial est en première ligne sur ce créneau. Avec 2,30 % sur Sécurité Pierre Euro (fonds à dominante immobilière fermé), géré par Suravenir, le taux reste compétitif, mais c’est à noter, il baisse (2,50 % en 2021). Avec 0 % pour Sécurité Target Euro, géré par Oradéa Vie, c’est le revers d’une mauvaise année boursière, comme en 2019, après le bon 2,35 % de 2021. En revanche, le fonds Sécurité Infra Euro, investi sur les infrastructures, confirme avec 2,50 % après 2,10 % en 2021.Les fonds en euros à garantie partielle laissent aussi sur leur faim. Spirica affiche ainsi 2,30 %, après 1,65 % en 2021, un taux attractif, mais sans éclat au vu des promesses de départ. Déception chez l’assureur Apicil, dont le fonds en euros garanti à hauteur de 96 % sert seulement 1,40 % net, comme en 2021.

De l’importance des réservesIl faut maintenant expliquer comment ce rebond des fonds en euros fut réalisé. De toute évidence, la remontée des taux obligataires observée en 2022 aura permis aux assureurs d’investir sur des titres plus rentables, mais seulement sur une petite partie de leur portefeuille (celui arrivant à échéance). Pas plus, car la quasi-totalité des compagnies ont été en décollecte nette sur leur fonds en euros (20,3 milliards de reflux net en 2022 selon France assureurs). Le rendement aura donc été peu nourri par la hausse des taux, sauf chez les assureurs ayant conservé un volet de liquidités important dans l’environnement de taux bas des années précédentes. Les marchés actions ? Ils auront été très défavorables l’an passé.Certains assureurs avaient toutefois mis en place des protections à la baisse du marché. D’autres auront tiré profit de la structure de leur portefeuille, fortement axé sur l’immobilier ou sur le non-coté. A la Macsf, la classe du non-coté pèse 11,65 % de l’actif, un haut niveau possible grâce aux fonds propres importants de la mutuelle. Résultat, sur le 2,50 % servi l’an dernier, 1,37 % provient des obligations à taux fixe et 1,09 % des plus-values sur le non-coté.Mais l’essentiel n’est pas là. Il tient dans la gestion de la provision pour participation aux bénéfices (PPB), cette réserve de rendement censée soutenir les rendements si besoin. Ce qui a été fait, avec trente centimes pris dans la cagnotte en moyenne. Sans excès donc. François-Régis Bernicot, président du directoire de Suravenir, indique que la compagnie a procédé à « une reprise limitée de la PPB qui laisse des marges de manœuvre pour conserver des taux attractifs dans le futur ». Un discours peu ou prou semblable chez la majorité des acteurs. « Fidèles à nos valeurs mutualistes, nous avons alimenté la provision pour participation aux bénéfices en prévision du jour où les taux obligataires remonteraient, explique Odile Ezerzer, directrice Macif Finance Epargne et directrice générale de Mutavie. Nous y sommes. Cette réserve, qui appartient à nos adhérents, nous la leur restituons en partie.».Autre confirmation : « notre performance (2,20 %, ndlr) repose pour sa plus grande part sur les produits financiers récurrents de l’exercice, explique Olivier Sentis, directeur général de la MIF. Les décisions prudentes de dotation des derniers exercices permettent cette année de solliciter également la provision pour participation aux excédents (PPE), tout en conservant un niveau de réserves élevé (3,16 % des encours épargne) afin de sécuriser les rendements futurs. » Précisément, la MIF aura mis trente centimes de PPE dans le taux final attribué.En piochant dans leur PPB, en ne l’alimentant pas (ce qui fut fait les dix années passées), les assureurs ont pu trouver de quoi nourrir les taux. A la fin 2021, la PPB s’élevait à 4,87 % sur le marché en moyenne selon les données compilées de Good Value for Money. A la fin 2022, elle devrait donc encore flirter avec les 4,50 %. De quoi voir venir. Notons aussi que quelques établissements ont réussi à doter leur PPB, comme la Macsf, la passant de 4,30 %, fin 2021, à 4,42 %, fin 2022, ou la Carac.

Les trompe-l’œil du marchéLa PPB n’est toutefois pas le seul élément à observer pour jauger des marges de manœuvre d’un assureur. Son niveau de plus-values latentes sur les placements non-obligataires est aussi stratégique, avec là aussi des écarts significatifs selon les compagnies.Fin 2021, selon GoodValue for Money, ce niveau valait un peu plus de 8 % des encours. A combien était-il une fois attribué les taux 2022 ? Difficile à dire, pour l’heure. La lecture des rendements ne doit pas faire illusion sur d’autres points. Bien des écueils guettent l’épargnant, mais aussi le professionnel, pour analyser les taux affichés. Premier d’entre eux, la communication des établissements. Illustrons:première banque à tirer début janvier, la Société générale a publié un taux moyen, et non un taux minimal et maximal, pour ses fonds en euros. Ce qui rend toute comparaison avec la concurrence biaisée. Du reste, il faut bien distinguer le taux de participation aux bénéfices attribué à l’ensemble des fonds en euros de celui servi pour tel ou tel contrat. Exemple:Allianz sert 2,12 % en moyenne sur son assurance-vie commercialisée Allianz Vie Fidélité et seulement 1,38 % sur l’ensemble des fonds en euros de tous ses contrats sous gestion (plusieurs dizaines).Deuxième écueil:la multiplicité des taux. Rares sont les enseignes à afficher un rendement unique pour tous leurs clients, à l’instar de l’Afer. Le plus souvent, c’est un catalogue qui s’ouvre avec autant de taux que de contrats, avec des variations selon la part d’unités de compte, le choix ou non d’un mandat d’arbitrage, etc. Du reste, les recommandations de France assureurs, la fédération des compagnies, sur la communication des rendements ne sont guère respectées, notamment celle d’indiquer les encours concernés face aux taux attribués. Troisième problème : quid des contrats fermés ? La rémunération y est souvent moins flatteuse. Exemple:à la Banque postale, les ex-produits vitrine comme Ascendo, GMO ou Vivaccio ont servi 1,30 %, contre 1,50 à 3,00 % pour le produit vedette Cachemire série 2. Enfin, dernier écueil peu commenté, le cru 2023 confirme que les frais de gestion contractuels des fonds en euros sont sans effet (sauf chez quelques acteurs) sur le rendement octroyé. Ce qui signifie qu’un assureur peut octroyer, entre deux contrats, le meilleur rendement à celui ayant le taux de frais le plus élevé. Conclusion d’un CGP irrité, sous couvert : « la communication des assureurs pose vraiment problème. Entre les bonus, les taux d’unités de compte imposés, les frais modifiés, les garanties revues, qui peut s’y retrouver ? »Les bonus se généralisentDernier trait notable de ce cru 2022:la prolifération des taux bonifiés attribués aux épargnants ayant des unités de compte (UC) sous gestion. Cette pratique n’est pas nouvelle, remontant à une bonne dizaine d’années sous l’impulsion de Swiss Life et d’Axa. Mais elle est désormais monnaie courante, y compris chez les bancassureurs.Avec ce critère, force est de constater que les rendements font le grand écart. Reprenons le contrat Cachemire Série 2 de la Banque postale, produit patrimonial à l’origine et désormais décliné à tous les publics. Sans bonification, le taux ressort à 1,40 %. Dès 25 % d’UC dans le contrat, à 1,88 %. Dès 30 % d’UC à 2,25 %. Et dès 40 % d’UC à 2,80 % (taux porté à 3 % pour la version dite Cachemire Patrimoine 2). Du simple au double, voire plus ! La plupart des assureurs disent ainsi rendre monnaie de leur pièce aux assurés prenant des risques sur les UC.Cette politique n’est pas suivie par tous, certaines mutuelles s’y refusant, expliquant sous couvert que c’est «inéquitable»et que c’est l’occasion pour les assureurs de prendre beaucoup de commissions au passage. « C’est bien l’épargnant qui paie ces bonus à l’arrivée ! » Il faut aussi prendre garde à certains travers. Par exemple, le taux majoré s’applique-t-il au capital géré sur le fonds en euros ou seulement aux versements effectués en cours d’année ? La précision est loin d’être toujours clairement apportée. Cette prime aux UC se retrouve aussi dans certains taux majorés quand ils sont inclus dans un mandat d’arbitrage. C’est le cas chez Suravenir notamment qui affiche en moyenne trente centimes en plus par rapport au taux en gestion libre. Le montant des encours gérés peut aussi entrer en ligne de compte, comme chez Swiss Life ou pour Le Conservateur. Parfois, c’est un cumul de différents critères qui est mis en place. Ainsi chez Axa : la compagnie affiche un taux de base de 1,40 % sur ses contrats (hors Coralis Sélection, dédié aux CGP), assez bas donc. Mais quatre bonifications sont possibles, avec un maximum à 3,50 % de rendement pour l’assuré étant en « gestion pilotée euro/fonds croissance/unités de compte ». Côté lisibilité, il faut quand même s’accrocher. « Ces taux multiples sur un même contrat rendent les analyses de plus en plus compliquées sur la durée, poursuit notre CGP. Et les comparaisons entre assurances-vie boiteuses. C’est pourtant bien sur quatre années a minima que doivent être observés les rendements des fonds en euros pour en tirer des conclusions adéquates, non ? »En route vers les 3 % ?Reste l’avenir. Les pros sont unanimes, ce rebond va se confirmer en 2023. Les conditions du marché obligataire lui sont, pour l’heure, favorables, et les niveaux de PPB sont hauts, notamment chez les bancassureurs (par exemple, à 6,78 % chez BNP Paribas et à 7,80 % au Crédit mutuel).Une nouvelle bataille des taux va-t-elle advenir ? Ce serait un « mauvais signal»confie un assureur de poids, pourtant contraint de majorer fortement ses rendements, concurrence oblige. Résultat, la barrière des 2,50 % en moyenne pourrait être franchie dès cette année. « On va rapidement tendre vers du 3 % », avance Olivier Sentis. « Les conditions d’investissement sont désormais beaucoup plus favorables, confirme François-Régis Bernicot, directeur général de Suravenir. L’actif de Suravenir, qui a une duration un peu plus courte que celle de nos concurrents, devrait profiter à plein de cet environnement porteur (hausse des taux obligataires, ndlr). » Et pour cause, la rapidité de rotation du portefeuille est un élément clé pour nourrir l’actif en euros de nouvelles obligations. Mais pas suffisant:engendrer de la collecte nette est l’autre recette pour venir muscler le rendement de l’actif. Après des années passées à dissuader les épargnants d’investir sur les fonds en euros, les assureurs leur font maintenant des appels du pied. D’où les promotions, ici ou là, avec des frais à zéro pour verser sur le fonds en euros. D’où le retour du taux minimum garanti (TMG) sur les versements, avec l’idée d’apporter une promesse de rendement en avance à l‘épargnant. Swiss Life annonce ainsi un TMG de 2,25 % sur les versements sur le fonds en euros réalisés en 2023, sous réserve d’avoir 60 % d’UC en moyenne sur l’année. Encore plus offensive, la mutuelle d’épargne Carac sort un TMG à 3 % pour les versements jusqu’au 30 juin prochain, sans aucune condition d’investissement sur les UC. A qui le tour ? En somme, outre qu’elle est nécessaire pour rester dans la course des rendements, la collecte sur le fonds en euros redevient aussi rentable pour les compagnies, même si, à court terme, la hausse des taux obligataires leur vaut une dépréciation des titres obligataires, donc des moins-values. Ce qu’ils savent gérer.

Débat : deux visions du fonds en euros D’un côté, celle des assureurs traditionnels, qui le voit comme « une poche de liquidités, dans laquelle on ne perdra pas d’argent». Elle est souvent confirmée par les CGP et courtiers, qui réalisent plus de la moitié de leur collecte sur les UC. Ce qu’exprime par exemple Eric Le Baron, directeur général de SwissLife Assurance et Patrimoine et directeur de la distribution : « Chez Swiss Life, nous prônons et ce, depuis 2021, une politique de bonification pour accompagner nos clients dans la diversification de leur épargne qui est garante d’une performance sur le long terme. Avec le taux minimum garanti annoncé pour 2023, nous souhaitons les encourager davantage à investir dans les UC, afin de maintenir une bonne diversification entre lesdits supports et le fonds en euros.»De l’autre côté, les assureurs mutualistes ne manquent pas de répondre. « On défend l’intérêt du fonds en euros, c’est le socle d’une épargne de long terme, définit Stéphane Dessirier, directeur général de la Macsf. C’est aussi l’amortisseur en cas de crise. C’est enfin la base de diversification d’un contrat vers les unités de compte. »

D’un côté, celle des assureurs traditionnels, qui le voit comme « une poche de liquidités, dans laquelle on ne perdra pas d’argent». Elle est souvent confirmée par les CGP et courtiers, qui réalisent plus de la moitié de leur collecte sur les UC. Ce qu’exprime par exemple Eric Le Baron, directeur général de SwissLife Assurance et Patrimoine et directeur de la distribution : « Chez Swiss Life, nous prônons et ce, depuis 2021, une politique de bonification pour accompagner nos clients dans la diversification de leur épargne qui est garante d’une performance sur le long terme. Avec le taux minimum garanti annoncé pour 2023, nous souhaitons les encourager davantage à investir dans les UC, afin de maintenir une bonne diversification entre lesdits supports et le fonds en euros.»De l’autre côté, les assureurs mutualistes ne manquent pas de répondre. « On défend l’intérêt du fonds en euros, c’est le socle d’une épargne de long terme, définit Stéphane Dessirier, directeur général de la Macsf. C’est aussi l’amortisseur en cas de crise. C’est enfin la base de diversification d’un contrat vers les unités de compte. »

« les assureurs n’avaient pas d’autre choix » Cyril Chartier-Kastler, fondateur du site Good Value for Money, dresse un état des lieux indépendant du marché des fonds en euros.

Cyril Chartier-Kastler, fondateur du site Good Value for Money, dresse un état des lieux indépendant du marché des fonds en euros.

Investissement Conseils : Comment expliquer au plan financier le rebond des fonds en euros ?Cyril Chartier-Kastler: Il repose, pour l’essentiel, sur la gestion par les compagnies de leur provision pour participation aux bénéfices (PPB). Au titre de 2022, les assureurs ne l’ont pas dotée, ce qui a engendré une économie de trente à quarante centimes par rapport aux années précédentes. La plupart des établissements ont aussi pioché dans cette réserve, de vingt et trente centimes en moyenne. L’addition de ces deux éléments aura procuré une hausse des rendements de soixante centimes en moyenne. Sur le plan financier, c’est la raison majeure expliquant la remontée des rendements servis, avec un taux moyen qui devrait tourner autour de 1,85 % net, hors prélèvements sociaux. Pour le reste, la hausse des taux obligataires n’a joué qu’à la marge. Les assureurs vie étant plutôt en décollecte sur les fonds en euros, ils n’ont pas profité à plein de cette nouvelle donne. La dilution à la hausse du rendement des actifs en euros est pour l’instant illusoire, puisqu’on observe plutôt une baisse de leur rendement financier brut. Il faut dire que les marchés actions dans le rouge en 2022 ont aussi pesé dans la balance.

Qui de la politique des assureurs sur les fonds en euros ?Il s’agit clairement d’une stratégie défensive. Avec la hausse des taux d’épargne réglementée, dont le livret A à 3 % depuis le 1er février est l’étendard, les assureurs n’avaient pas d’autre choix que de remonter les rendements pour éviter une accélération de la décollecte sur les fonds en euros. Il faut pointer que les opérateurs qui avaient les taux les plus bas en 2021 sont ceux qui les augmentent le plus en 2022. C’est une année de rattrapage, notamment pour les bancassureurs soucieux d’éviter la fuite des épargnants vers les livrets, facilement accessibles dans les banques. Les assureurs doivent aussi faire face aux performances négatives des unités de compte, y compris sur les gestions profilées ou sous mandat. L’effort significatif sur les fonds euros était nécessaire pour conforter les assurés. Cela étant, il faut rappeler que le rendement réel des fonds en euros, inflation déduite, est largement négatif. Tout est affaire de communication !Et pour 2023, à quoi s’attendre ?Le rendement moyen des fonds en euros va très probablement continuer à augmenter, question de contexte. Rappelons que le livret A aurait déjà dû être entre 3,25 et 3,50 % en février. Envisageons aussi que de nouvelles hausses de taux d’intérêt se profilent, que l’inflation va rester élevée, que la guerre en Ukraine est loin d’être terminée… Autant d’éléments qui vont pousser les assureurs à poursuivre cette «nécessaire»hausse des rendements. Nous anticipons pour 2023 un taux moyen autour de 2,50 %. Reste une question:qui va pouvoir suivre le rythme de la hausse ? Les assureurs qui ont beaucoup de PPB, ce sont eux qui vont pouvoir augmenter les taux servis. Sur ce terrain, les bancassureurs sont les mieux placés. Il faudra aussi faire de la collecte nette sur les fonds en euros, pour capter des obligations bénéficiant d’un meilleur rendement, source d’une dilution à la hausse du rendement financier des actifs généraux. Les jeux sont ouverts, mais les opérateurs ayant peu de réserves auront du mal à suivre. Le retour à une collecte nette positive sur les fonds euros sera délicat pour les assureurs ayant eu un discours totalement centré sur les UC ces dernières années.

PER : des fonds en euros offensifsLe fonds en euros garanti est aussi présent dans la quasi-totalité des plans d’épargne-retraite individuels du marché. Logique, ils sont gérés par les assureurs sous le même modèle que les assurances-vie, à quelques ajustements réglementaires près. Là aussi, les rendements affichés pour 2022 pointent majoritairement à la hausse. Le taux moyen pourrait même dépasser les 2 %, net de frais. Sur ce terrain, l’offensive des bancassureurs est évidente. Citons les rendements du Crédit mutuel (2,25 %), de BNP Paribas (2 %), de la Banque postale (1,60 à 3,20 % selon la part d’unités de compte), ou encore du Crédit mutuel Arkéa (2,10 %). En regard, d’autres acteurs du marché sont en retrait, comme l’Afer (1,25 %), Abeille Assurances (1,25 %), Groupama (1,30 %) ou la Macif (1,60 %). Quelques mutuelles d’assurances se distinguent, comme la France mutualiste (2,31 %), la MIF (2,50 %) ou la Macsf (2,50 %). Sur les offres aux mains des CGP/courtiers, la cuvée est plutôt dans le haut du panier. Generali annonce ainsi 2,50 % sur ses deux PER. Chez Vie Plus (Suravenir), le taux est de 2,10 %, chez Spirica de 2,30 %, chez Swiss Life de 1,50 à 3,05 % selon la part d’UC et les encours gérés pour le foyer fiscal. Du côté de Primonial, le taux ressort à 0 ou 2 % selon le fonds en euros, sachant que la plate-forme étudie l’intégration d’un troisième fonds en euros dans son PER. Point clé:depuis le 1er janvier, les fonds en euros des PER sont désormais obligatoirement cantonnés, leur gestion est donc séparée de celle des actifs en euros des assurances-vie épargne. Profitant d’une collecte nette positive et des taux obligataires élevés, il faut s’attendre à des rendements en hausse ces prochaines années.

Eurocroissance : le chaud et le froidAvec des marchés financiers dans le rouge, il ne fallait pas attendre grand-chose des fonds eurocroissance au titre de 2022 chez les quelques compagnies proposant ce support. Rappelons sa différence avec le fonds en euros classique:il propose une garantie à 100 % (fonds eurocroissance) ou à 80 % (fonds croissance) à un terme fixé, par exemple dix ans, quand le fonds en euros classique donne une garantie en capital permanente. Ce qui, selon ses promoteurs, doit permettre d’obtenir de meilleurs rendements sur la durée. Est-ce le cas ? Pas toujours, loin de là. Bien qu’elle ne permette plus aux nouveaux souscripteurs d’y investir, la compagnie Cardif reste leader du marché selon les encours gérés. Sur 2022, la performance nette de frais du fonds eurocroissance Projet/Retraite est fortement négative, à-20,53 %. Depuis son lancement en octobre 2010, la performance nette cumulée du fonds ressort à seulement 13,80 %, à fin 2022. Quant à la performance nette du fonds eurocroissance Patrimoine de Cardif, elle s’élève à-13,65 % sur 2022 (et à seulement 15,71 % cumulés depuis sa création en mars 2012). Ce n’est pas mieux du côté de l’Afer, dont le fonds eurocroissance n’est plus accessible aux nouvelles adhésions depuis octobre 2020. En 2022, la performance ressort à-11,38 %. Et sur cinq ans, à seulement 0,20 % de gain annuel. Generali affiche de son côté-0,94 % en 2022 pour son fonds G Croissance 2014, désormais fermé. Son fonds G Croissance 20, ouvert et notamment accessible via les CGPI, a donné 0,05 %. Et affiche une performance annualisée de 1,63 % depuis son lancement fin 2020. Pas mieux du côté de Spirica qui, après + 4,88 % en 2021, annonce une performance nette de frais de-7,76 % en 2022 pour son fonds croissance ALT (garantie 80 % à huit ans). A rebours, Axa continue de sortir des performances positives sur son fonds eurocroissance. Le gain du fonds aura été de 3,30 % en 2022 (2,92 % par an depuis 2017). « L’eurocroissance s’affirme aujourd’hui pour nos clients et nos réseaux de distribution comme le nouveau pilier de l’assurance-vie aux côtés des fonds en euros classiques et des supports en unités de compte », affirme Patrick Cohen, directeur général d’Axa France. A noter:ce support est accessible dans Coralis Sélection, le contrat Axa Thema pour les CGP. Enfin, la Bred (assureur Prepar Vie) se distingue aussi sur ce marché avec son fonds Croissance Prepar Avenir II, toujours accessible. Le rendement 2022 est sans surprise en baisse, établi de 0,20 à 1,50 % selon les profils. Depuis son lancement en 2016, le rendement net de frais annuel est compris entre 3,72 et 7,42 % selon le profil choisi (échéance et garantie partielle ou totale).