Sous impulsion réglementaire, l’assurance-vie s’empare doucement mais sûrement du Private Equity. Mais l’investissement dans cette classe d’actifs encore nouvelle pour la clientèle privée reste timide, malgré une offre enrichie d’année en année et les efforts pédagogiques de tout l’écosystème.

Donner du sens à son épargne en contribuant au financement de l’économie réelle, c’est ce que permet le Private Equity (capital-investissement en français). A la faveur de l’assouplissement du cadre réglementaire, tout d’abord avec la loi Macron de 2015, puis avec la loi Pacte de 2019, cette classe d’actifs a fait une percée au sein de l’assurance-vie, placement préféré des Français.Auparavant très orientée sur le segment « fiscal » avec les FCPI (fonds communs de placement dans l’innovation) et les FIP (fonds d’investissement de proximité), l’offre en unités de compte sur le capital-investissement, mais aussi sur la dette privée, un autre segment du non coté, s’est progressivement élargie et enrichie.Depuis 2016, mais surtout à partir de 2019, les référencements de fonds de Private Equity, principalement des FCPR (fonds communs de placement à risque), proposant des stratégies auparavant réservées aux investisseurs institutionnels ou clients très fortunés, croissent d’année en année, avec, à la clé, une diversification au sein des unités de compte « non cotées » jusque-là concentrées sur l’immobilier.

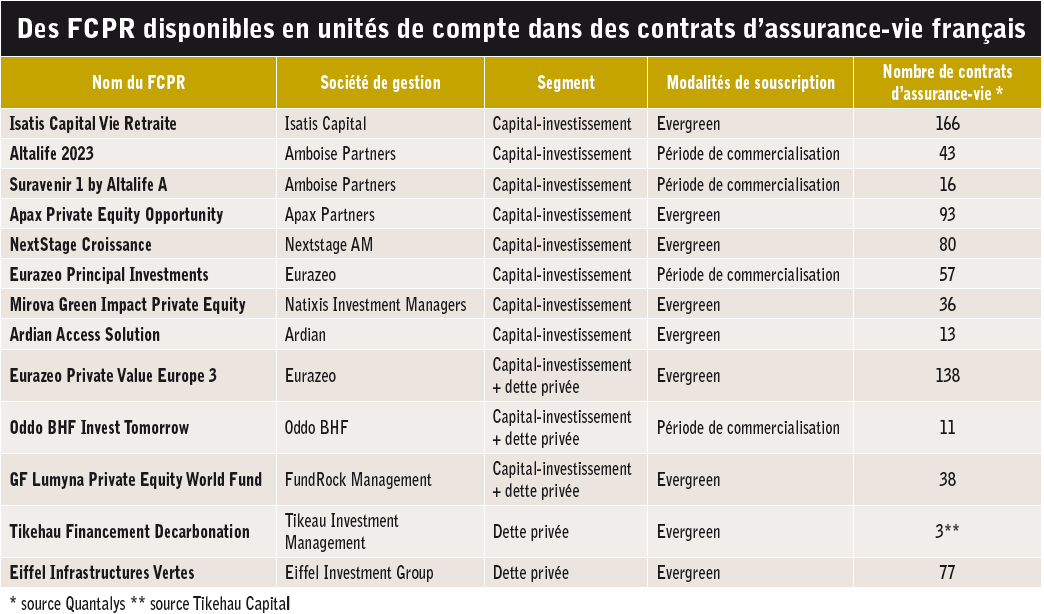

Des rendements attractifs sur le long terme Concrètement, le Private Equity permet de participer au financement et au développement stratégique, en vue de création de valeur dans le temps, d’entreprises non cotées, souvent des ETI et PME françaises et européennes de croissance, dirigées par des entrepreneurs actionnaires. Cette classe d’actifs permet alors de donner du sens à son épargne, notamment à travers la création d’emplois, l’émergence d’innovations, mais aussi l’accompagnement de stratégies de croissance durable et de décarbonation. Porteur de sens, le Private Equity répond également à la recherche de rendement, de diversification, de faible volatilité, mais aussi de décorrélation vis-à-vis des actifs traditionnels.Le taux de rendement interne (TRI) du capital-investissement était, à fin 2022, en moyenne sur dix ans de 14,2 % par an, contre 10,2 % pour le Cac 40 All-Tradable et 5,6 % pour l’immobilier (1). La dette privée a dégagé sur dix ans, jusqu’en 2022, un rendement moyen de 7,8 % (2). Mais avec la remontée des taux, ce rendement dépasse désormais les 10 %. « Les performances passées ne présagent jamais des performances futures, mais de tels rendements offrent également une protection contre l’érosion inflationniste de l’épargne », précise Thomas Riou, directeur d’Axa Thema.Tout en ayant en tête que ces rendements cachent de fortes dispersions, intégrer du non coté en assurance-vie, et ce dans une optique de diversification, semble donc présenter des atouts. « Le Private Equity, c’est le capital patience, souligne Thomas Riou. Avec un horizon d’investissement recommandé de cinq à dix ans selon les FCPR, cette classe d’actifs s’adapte parfaitement aux objectifs moyen-long terme de l’assurance-vie. »Une quarantaine de FCPR en unités de compteSous l’impulsion de Bercy, mais également soucieux de s’assurer des relais de croissance, les acteurs historiques du Private Equity et de la dette privée collaborent depuis quelques années avec les assureurs et les distributeurs pour accéder au marché de l’assurance-vie, évalué à quelque 1 900 milliards d’euros, dont environ 500 milliards en unités de compte.L’objectif est d’offrir la même qualité de gestion institutionnelle que leurs stratégies historiques, avec une forte diversification des investissements, mais à travers des fonds adaptés aux unités de compte, accessibles notamment avec des tickets d’entrée très sensiblement plus faibles, et permettant, sous certaines conditions, d’obtenir de la liquidité sur une classe d’actifs par nature illiquide.NextStage a été le pionnier avec le lancement, dès 2016, du FCPR NextStage Croissance, aujourd’hui très largement référencé. D’autres grands acteurs comme Eurazeo (ex-Idinvest Partners), Ardian, Seven2 (ex-Apax Partners), Isatis Capital, Amundi Private Equity Funds, Tikehau Capital et, bien sûr, Bpifrance ont suivi. Désormais, Eurazeo Private Value Europe 3, Apax Private Equity Opportunity, et Isatis Capital Vie & Retraite sont les FCPR les plus distribués en assurance-vie.Une quarantaine de FCPR est aujourd’hui référencée, ce qui reste quand même très faible par rapport aux autres catégories d’unités de compte.Si les contrats d’Axa Thema, de Generali Patrimoine ou de Vie Plus référencent une dizaine de FCPR, voire plus, d’autres oscillent entre une et quatre unités de compte. L’offre se concentre majoritairement sur le capital-investissement, et plus particulièrement sur les stratégies de capital-développement (Growth), qui financent des sociétés rentables ou en voie de l’être, et/ou celles de capital-transmission (Leverage Buy-Out LBO), qui financent les sociétés matures, établies et rentables avec une forte visibilité sur la croissance et les cash-flows, en Europe mais également, pour certains fonds, aux Etats-Unis et dans le reste du monde; soit en fonds de fonds avec une part de co-investissements, soit principalement en investissements directs au capital des entreprises.Plus récemment, la dette privée, qui consiste à financer des entreprises sans passer par un financement classique (bancaire ou émissions d’obligations cotées), a fait aussi son entrée en unité de compte, soit au travers de FCPR la mixant avec du capital-investissement, soit au travers de FCPR spécialisés.

Concrètement, le Private Equity permet de participer au financement et au développement stratégique, en vue de création de valeur dans le temps, d’entreprises non cotées, souvent des ETI et PME françaises et européennes de croissance, dirigées par des entrepreneurs actionnaires. Cette classe d’actifs permet alors de donner du sens à son épargne, notamment à travers la création d’emplois, l’émergence d’innovations, mais aussi l’accompagnement de stratégies de croissance durable et de décarbonation. Porteur de sens, le Private Equity répond également à la recherche de rendement, de diversification, de faible volatilité, mais aussi de décorrélation vis-à-vis des actifs traditionnels.Le taux de rendement interne (TRI) du capital-investissement était, à fin 2022, en moyenne sur dix ans de 14,2 % par an, contre 10,2 % pour le Cac 40 All-Tradable et 5,6 % pour l’immobilier (1). La dette privée a dégagé sur dix ans, jusqu’en 2022, un rendement moyen de 7,8 % (2). Mais avec la remontée des taux, ce rendement dépasse désormais les 10 %. « Les performances passées ne présagent jamais des performances futures, mais de tels rendements offrent également une protection contre l’érosion inflationniste de l’épargne », précise Thomas Riou, directeur d’Axa Thema.Tout en ayant en tête que ces rendements cachent de fortes dispersions, intégrer du non coté en assurance-vie, et ce dans une optique de diversification, semble donc présenter des atouts. « Le Private Equity, c’est le capital patience, souligne Thomas Riou. Avec un horizon d’investissement recommandé de cinq à dix ans selon les FCPR, cette classe d’actifs s’adapte parfaitement aux objectifs moyen-long terme de l’assurance-vie. »Une quarantaine de FCPR en unités de compteSous l’impulsion de Bercy, mais également soucieux de s’assurer des relais de croissance, les acteurs historiques du Private Equity et de la dette privée collaborent depuis quelques années avec les assureurs et les distributeurs pour accéder au marché de l’assurance-vie, évalué à quelque 1 900 milliards d’euros, dont environ 500 milliards en unités de compte.L’objectif est d’offrir la même qualité de gestion institutionnelle que leurs stratégies historiques, avec une forte diversification des investissements, mais à travers des fonds adaptés aux unités de compte, accessibles notamment avec des tickets d’entrée très sensiblement plus faibles, et permettant, sous certaines conditions, d’obtenir de la liquidité sur une classe d’actifs par nature illiquide.NextStage a été le pionnier avec le lancement, dès 2016, du FCPR NextStage Croissance, aujourd’hui très largement référencé. D’autres grands acteurs comme Eurazeo (ex-Idinvest Partners), Ardian, Seven2 (ex-Apax Partners), Isatis Capital, Amundi Private Equity Funds, Tikehau Capital et, bien sûr, Bpifrance ont suivi. Désormais, Eurazeo Private Value Europe 3, Apax Private Equity Opportunity, et Isatis Capital Vie & Retraite sont les FCPR les plus distribués en assurance-vie.Une quarantaine de FCPR est aujourd’hui référencée, ce qui reste quand même très faible par rapport aux autres catégories d’unités de compte.Si les contrats d’Axa Thema, de Generali Patrimoine ou de Vie Plus référencent une dizaine de FCPR, voire plus, d’autres oscillent entre une et quatre unités de compte. L’offre se concentre majoritairement sur le capital-investissement, et plus particulièrement sur les stratégies de capital-développement (Growth), qui financent des sociétés rentables ou en voie de l’être, et/ou celles de capital-transmission (Leverage Buy-Out LBO), qui financent les sociétés matures, établies et rentables avec une forte visibilité sur la croissance et les cash-flows, en Europe mais également, pour certains fonds, aux Etats-Unis et dans le reste du monde; soit en fonds de fonds avec une part de co-investissements, soit principalement en investissements directs au capital des entreprises.Plus récemment, la dette privée, qui consiste à financer des entreprises sans passer par un financement classique (bancaire ou émissions d’obligations cotées), a fait aussi son entrée en unité de compte, soit au travers de FCPR la mixant avec du capital-investissement, soit au travers de FCPR spécialisés.

De plus en plus de fonds « Evergreen »Traditionnellement, ces FCPR sont des produits millésimés avec des maturités comprises entre cinq à dix ans. Mais contrairement aux FPCI (fonds professionnels de capital-investissement), proposés aux investisseurs institutionnels et en assurance-vie luxembourgeoise, qui fonctionnent par appel de fonds successifs, les FCPR fermés éligibles en assurance-vie française reposent sur des appels de fonds immédiats avec une période de commercialisation limitée, et quelques points de TRI de performance en moins.L’essor de la classe d’actifs dans l’assurance-vie s’accompagne aussi de celui des fonds à maturité perpétuelle dits Evergreen. « Ce format, désormais très répandu en unité de compte, permet aux particuliers d’investir à tout moment et en une seule fois avec, qui plus est, un portefeuille le plus souvent déjà constitué », explique Mathilde des Courtis, directrice associée chez SeaBird. Ce dernier point peut notamment atténuer la fameuse courbe en J, forme typique du rendement d’un fonds de capital-investissement millésimé tout au long de sa vie. « Un fonds Evergreen permet d’investir sur plusieurs millésimes, et donc de lisser et/ou de profiter des différents cycles du Private Equity, avec in fine une optimisation de la diversification du risque de la classe d’actifs », pointe Martin Alix, directeur du développement produits chez Primonial Ingénierie et Développement.Par ailleurs, avec un fonds Evergreen, les investisseurs peuvent, théoriquement, céder leurs positions lors de « fenêtres de liquidité », généralement trimestrielles voire mensuelles.Dans les faits, les distributeurs proposent désormais souvent les deux formats. « Lorsque nous avons conçu la gamme Tremplin de fonds non coté, lancée en septembre 2022, nous souhaitions proposer à la fois des fonds Evergreen, qui sont d’ailleurs parmi ceux qui collectent le plus actuellement en non-coté, et des fonds à période de commercialisation limitée, explique Dominique Collot, directrice du marketing et de la communication chez Suravenir. Ces derniers permettent de faire évoluer la gamme en fonction de la demande de nos partenaires CGP, notamment. » BNP Paribas Cardif et BNP Paribas Banque Privée, de leur côté, ont lancé l’an dernier Ardian Access Solution, une unité de compte en Private Equity Evergreen. Primonial, qui propose depuis 2019 au sein de son contrat Target+ un fonds à période de commercialisation géré par Eurazeo (tout d’abord Primo-Pacte 1, aujourd’hui fermé, et désormais PrimoPacte 2 jusqu’en juin 2024), a intégré à l’automne dernier, au sein de son contrat Sérénipierre, une première unité de compte sur le Private Equity et précisément sous format Evergreen avec le FCPR Edmond de Rothschild Private Equity Opportunities.

De nouveaux entrants en assurance-vieCe FCPR, proposé exclusivement auprès de Primonial, marque aussi l’arrivée d’Edmond de Rothschild Private Equity dans l’univers de la distribution et de l’assurance-vie. Cet acteur historique du capital-investissement n’est pas le seul à avoir cédé l’an dernier aux sirènes de la démocratisation du Private Equity. Un peu plus tôt dans l’année, Altaroc a lancé son premier FCPR dédié à l’assurance-vie, Altalife 2023, permettant d’investir à hauteur de 50 à 80 % dans des fonds mondiaux de Private Equity premier quartile, catégorie qui affiche sur dix ans des TRI moyens supérieurs à 20 %. Avec une stratégie lancée au départ en exclusivité avec Suravenir (FCPR Suravenir 1 by Altalife A, intégré à la gamme Tremplin en mai), Altalife 2023 est aujourd’hui référencé chez neuf autres assureurs.Avec Capza Private Equity Selection, unité de compte accessible uniquement via les contrats Coralis et Amadeo assurés par son partenaire Axa, Capza fait ses premiers pas dans la distribution. Ces derniers mois, les référencements se sont également poursuivis, notamment sur le segment de la dette privée. AIS Financement Entrepreneurs et Tikehau Financement Décarbonation ont rejoint la gamme Tremplin de Suravenir, Eurazeo Private Value Europe 3 a été référencé par Intencial Patrimoine. Oddo BHF Invest Tomorrow et Entrepreneurs & Rendement n° 8 sont en cours de référencement par Axa Thema.

Pédagogie et accompagnementMais près de cinq ans après l’assouplissement réglementaire pour démocratiser le Private Equity, le marché se cherche encore. « L’avenir du Private Equity en assurance-vie française sera-t-il le fonds millésimé, le format Evergreen ou l’appel de fonds successifs jusque-là uniquement possible au sein des contrats luxembourgeois, mais qu’Altaroc propose désormais, avec Neuflize Vie, avec le FPCI Altaroc 2023 ? C’est encore trop tôt pour le dire, estime Frédéric Stolar, Managing Partner d’Altaroc. Mais ma conviction est que dans dix ans, l’épargne des Français sera investie à hauteur de 10 % en Private Equity.»On en est encore loin. Pour le moment, la classe d’actifs représente 0,1 % de l’épargne des Français, contre quelque 10 % pour les particuliers américains. Si, les personnes physiques sont désormais les premiers souscripteurs du capital-investissement français(3), la collecte en assurance-vie, même si elle progresse, reste très timide. En 2022, 613 millions ont été levés via des unités de compte, contre 393 millions en 2021. Sur le premier semestre 2023, ces levées étaient de 231 millions d’euros.Pourtant, les tickets d’entrée continuent de baisser. De plus en plus de FCPR sont désormais accessibles dès 1 000 euros, et même dès 50 euros pour le FCPR Edmond de Rothschild Private Equity Opportunities au sein de Sérénipierre, ou sans aucun minimum pour les FCPR de la gamme Tremplin de Suravenir.Pour accélérer la démocratisation du non-coté, certains comptent sur la promulgation récente de la loi Industrie verte, mais aussi sur l’entrée en vigueur depuis le 10 janvier de la réglementation Eltif 2.0 et de l’éligibilité de ces fonds aux unités de compte qui pourrait intervenir. « Tous les facilitateurs, y compris réglementaires, sont les bienvenus. Mais avec le FCPR, la France a déjà une législation très favorable qui remplit quasiment toutes les requêtes des réseaux de distribution et des assureurs, tempère Frédéric Stolar. Le vrai sujet, c’est l’acculturation à cette classe d’actifs qui est nouvelle pour les clients privés et de nombreux conseillers, alors qu’elle a soixante ans d’historique auprès des investisseurs institutionnels et des grandes familles. » Depuis sa création en 2021, Altaroc a donc déployé d’importants moyens humains et technologiques pour favoriser cette acculturation, mais aussi la confiance envers une classe d’actifs souvent perçue comme complexe. « La démocratisation du Private Equity passe inévitablement par la formation des réseaux de distribution », ajoute Mathilde des Courtis.France Invest, l’association des investisseurs pour la croissance, a ainsi mis en place un programme de formation 100 % digital à destination des CGP, conseillers financiers et distributeurs pour mieux comprendre le capital-investissement et avoir les clés pour proposer cette classe d’actifs aux clients particuliers. Les intermédiaires redoublent également d’efforts auprès de leurs partenaires. En sus des formations déjà proposées, Axa Thema va, par exemple, initier cette année, sur une dizaine de dates, un « tour de France » sur la classe d’actifs en collaboration avec trois sociétés de gestion.

Liquidité et fraisSi la pédagogie est plus que nécessaire sur les vertus de la classe d’actifs, mais aussi sur son horizon d’investissement qui s’inscrit sur le long-terme, elle l’est tout autant sur son fonctionnement spécifique, notamment en unités de compte. La liquidité « offerte » sur la classe d’actifs au sein de l’assurance-vie résulte d’un partenariat entre l’assureur, la société de gestion et le distributeur, que le fonds soit fermé ou Evergreen. En cas de demande de rachat de la part d’un assuré, l’assureur assure le rachat des parts et les garde à son bilan, le temps d’obtenir une fenêtre s’il souhaite les céder. C’est d’ailleurs pourquoi l’assureur doit valider tout référencement de FCPR. « Même si la durée de détention d’un contrat d’assurance-vie est en moyenne de douze années, assurer cette liquidité est psychologiquement important pour rassurer les particuliers sur leurs investissements sur la classe d’actifs », estime Martin Alix.« La liquidité du Private Equity en unités de compte est un vrai atout supplémentaire par rapport à la détention en direct, ajoute Anthony Calci, CGP, fondateur du cabinet Calci Patrimoine. Mais elle amoindrit la performance long terme, car le fonds doit être construit pour disposer de plus de trésorerie en cours de vie. » La pédagogie est également nécessaire sur les frais globaux d’un FCPR, qui peuvent aussi constituer un frein. Selon Seabird, le taux maximum de frais de gestion annuels prélevé par l’assureur sur le capital investi dans le contrat d’assurance-vie s’élève en moyenne à 2,6 %, contre 1,86 % pour un échantillon de dix produits de type Sicav. « Structurer des portefeuilles de qualité institutionnelle, éligibles aux contraintes réglementaires et à l’assurance-vie française, tout en satisfaisant les exigences en matière de communication et de reporting en rémunérant les réseaux de distribution coûte au moins 2 % par an », explique Frédéric Stolar.

Une classe d’actifs résilienteAvec une quarantaine de FCPR proposés en unité de compte et d’autres référencements en cours d’étude, les conseillers doivent accompagner leurs clients dans la sélection. Il est encore difficile d’évaluer leurs performances sur le temps long qui caractérise le non-coté, la plupart ayant vu le jour après 2019. « Nous privilégions des gérants établis depuis plusieurs décennies, dont la performance est dans le premier quartile, et donc capable de délivrer de la performance sur longue période », souligne Anthony Calci. Lors de la sélection de fonds millésimés, investir successivement sur plusieurs échéances est conseillé « en raison de la forte corrélation entre actifs non cotés au sein d’un même millésime », précise Thomas Riou.Mais tous les contrats ne proposent pas encore une offre très diversifiée. « Détenir plusieurs contrats d’assurance-vie étant possible, la diversification intercontrat sur la classe d’actifs peut être vertueuse », fait valoir Martin Alix.Reste à savoir si les perspectives de la classe d’actifs sont toujours attractives. Le léger repli du taux de rendement interne moyen annuel à 14,2 % fin 2022, contre 14,4 % un an plus tôt, s’explique, selon France Invest et EY, par un repli du secteur de la Tech, un environnement économique plus incertain et des tensions inflationnistes.D’ailleurs, la littérature commence à être nombreuse depuis quelques mois sur les nuages qui s’amoncelleraient sur la classe d’actifs en raison des incertitudes sur les conséquences de la forte remontée des taux sur les stratégies de LBO. Mais les spécialistes relativisent en mettant notamment en avant que l’une des vertus de la classe d’actifs est de ne pas avoir de market timing.D’ailleurs, France Invest et EY soulignent « la résilience du capital-investissement au travers des cycles économiques et la capacité des acteurs à avoir accompagné efficacement les équipes de management des entreprises dans lesquelles ils investissent dans la situation de tensions inflationniste et géopolitique connue en 2022 ». Pour Anthony Calci, la baisse des valorisations, tant sur les stratégies de capital-développement que de capital-transmission, crée aussi des points d’entrée intéressants sur des fonds en cours de levée. « Ils vont pouvoir déployer leurs liquidités dans des conditions intéressantes, et ce d’autant plus si une récession se matérialise cette année », ajoute-t-il.La dette privée, segment présenté par les spécialistes comme l’un des plus porteurs pour 2024, offre également des perspectives de diversification attractives en unités de compte. Mais là encore pédagogie et accompagnement seront nécessaires.1. Performance nette des acteurs français du capital-investissement, 29e édition, juillet 2023, France Invest et EY.2. Indice Cliffwater Direct Lending Index-Senior Only.3. Activité des acteurs du capital-investissement français, 37e édition, octobre 2023, France Invest et Grant Thornton.

Et en assurance-vie luxembourgeoise ?Souvent présentés comme le Graal pour profiter du meilleur du Private Equity, les contrats d’assurance-vie luxembourgeois donnent accès à un très large éventail de supports d’investissement… sous réserve de disposer d’un patrimoine financier supérieur à 1,25 million d’euros (investisseur de type C) pour des fonds semi-liquides, ou de 2,5 millions d’euros (investisseur de type D) pour tous les fonds existants sans limitation ; auxquels s’ajoutent les minimums d’investissement fixés par les compagnies d’assurance, souvent d’au moins 100 000 €. Aux côtés des FCPR, les contrats luxembourgeois donnent aussi accès à des FPCI (fonds professionnels de capital-investissement) avec des frais allégés, mais fonctionnant par appel de fonds successifs. FCPR et FPCI sont éligibles au sein des fonds internes dédiés (présence d’un gérant discrétionnaire) et des fonds d’assurance spécialisés (le choix des supports est laissé au souscripteur). « Au-delà de l’accompagnement nécessaire sur la sélection des stratégies et des fonds, il y a aussi beaucoup de pédagogie à réaliser sur la classe d’actifs en assurance-vie luxembourgeoise, souligne Jean-Baptiste Brette, cofondateur du cabinet de gestion privée Only Finance. Le mécanisme des appels de fonds successifs et comment le capital est réellement engagé pendant la période d’investissement doivent être expliqués aux clients. Des conseils en ingénierie patrimoniale et fiscale, notamment sur les atouts des contrats de capitalisation, sont également souvent nécessaires. » Des plates-formes d’investissement, comme Altaroc, Peqan ou Private Corner, se sont positionnées sur le Private Equity pour en faciliter l’accès à la clientèle privée avertie, avec, en assurance-vie, une offre accessible via des contrats luxembourgeois.

Des frontières qui s’estompentPour la clientèle privée avertie et haut de gamme, les frontières entre l’offre de contrats français et luxembourgeois commencent à s’estomper. Althos Patrimoine, qui a développé depuis 2016 une expertise sur le Private Equity à travers Althos Invest, se positionne, en assurance-vie, uniquement sur des contrats luxembourgeois mais en proposant essentiellement des fonds Evergreen, format sur lequel le cabinet a de très fortes convictions. « A l’inverse des fonds fermés à appels de fonds successifs, qui obligent à conserver les montants engagés, mais non appelés, en cash ou à les investir dans des stratégies à faible rendement compte tenu du peu de visibilité sur le calendrier d’appels de capitaux, les fonds Evergreen permettent à l’investisseur de mettre son capital au travail instantanément, fait valoir Bertrand Tourmente, gérant-associé chez Althos Patrimoine. Ils assurent également une stabilité de l’allocation en Private Equity, sans risque, contrairement aux fonds fermés, de réinvestissement et de sous-performance lorsque les redistributions sont effectuées. » Althos Invest a d’ailleurs lancé, il y a un an, trois portefeuilles-types de fonds Evergreen, ultra-diversifiés et accessibles dès 250 000 euros, dont un dédié au capital-investissement.Plus complexes à gérer, les produits à appels de fonds progressifs sont difficilement éligibles aux unités de compte des contrats français. Mais Neuflize Vie fait exception en proposant depuis septembre, au sein de son contrat haut de gamme Triptis, le FPCI Altaroc 2023. « L’expertise sur les appels de fonds successifs que nous avons développée en assurance-vie française depuis 2021 pour les clients de la banque Neuflize OBC, et ce à travers trois millésimes, nous permet d’investir au plus près des appels de fonds, avec la possibilité de placer les liquidités non encore appelées, soit dans le fonds en euros du contrat, soit en unités de compte, selon l’appétence au risque du souscripteur, explique Arnaud de Dumast, directeur général de Neuflize Vie. L’enveloppe de capitalisation est particulièrement adaptée pour gérer les appels de fonds successifs, mais également le remboursement du millésime à échéance et le réinvestissement dans d’autres millésimes. »