La classe d’actifs obligataire a fait son retour en force dans les allocations. Les fonds à échéance tirent leur épingle du jeu grâce à leur lisibilité. L’offre actuellement ouverte se veut pléthorique, avec une grande diversité d’approches. De quoi satisfaire les investisseurs en quête de rendement !

Dans le dur. Le marché des petites et moyennes capitalisations européennes souffre depuis quelque temps désormais, après avoir connu, jusqu’en 2018, une surperavoir connu, jusqu’en 2018, une surperformance remarquable par rapport aux grandes capitalisations.Clémence de Rothiacob, gérante chez Richelieu Gestion, nous retrace ce parcours : « Depuis 2018, le marché des petites valeurs est déprimé, avec un écart de performance de près de 27 % entre le Stoxx Small 200 et le Stoxx Large 200. Après des années de surperformance, la fin d’année 2018 avait marqué un important sell-off sur la classe d’actifs. Pour nous, ce mouvement était plutôt sain, car les valorisations étaient devenues excessives. La prime des small caps européennes – qui s’explique par des sociétés de croissance opérant sur des niches et une moindre liquidité – était alors de plus de 25 % par rapport aux large caps, alors que sa moyenne historique est de 20 %. Quant à 2019, une fois les valorisations redevenues attractives, un rebond s’est fait ressentir, avec une croissance des bénéfices par action de nouveau au rendez-vous. L’année suivante, les small caps ont surperformé par rapport aux large caps. Depuis lors, elles ne cessent de sous-performer. » Et plus les valeurs sont de petite taille, plus elles souffrent du désamour des investisseurs, estime Raphaël Moreau, gérant chez Amiral Gestion : « nous avons pu observer une corrélation entre la performance boursière des sociétés et leur taille de capitalisation : plus elles étaient grosses, plus elles performaient, phénomène qu’on constate également aux Etats-Unis et au Japon. Or cela n’est pas lié à une sous-performance économique des small caps ; au contraire, les bénéfices par action des small européennes ont continué de progresser davantage que ceux des grandes ». Plusieurs raisons permettent d’expliquer la moindre performance de ces valeurs aux caractéristiques pourtant attractives.

Une classe d’actifs sous pression Une hausse des taux pénalisanteTout d’abord, la remontée des taux d’intérêt, entamée en mars 2021 aux Etats-Unis, puis en juillet 2021 en Europe, a détourné les investisseurs des actifs risqués et de croissance. « La sortie de la politique de taux à 0 % a raréfié la liquidité, assure Marie Fournier, Branch Manager France de Lupus Alpha AM, ce qui a conduit les investisseurs à se tourner vers les actifs plus liquides, en priorité les ETF et grandes capitalisations, tandis que la hausse des taux les a conduits à s’intéresser aux produits obligataires. Depuis le retournement des taux d’intérêt, les flux sont également négatifs, même si les grands institutionnels sont structurellement investisseurs. »Tensions géopolitiquesLes tensions en Ukraine et la crise énergétique qui a suivi ont également détourné les investisseurs internationaux des marchés européens. « Des sociétés, souvent plus exposées à l’Europe, ont davantage cristallisé les craintes d’impact de la crise énergétique », note Clémence de Rothiacob.Saad Benlamine, gérant chez Kirao AM, ajoute également qu’« entre-temps, de nombreuses IPO ont été réalisées, souvent de mauvaise qualité. De plus, des effets de mode ont porté certaines valeurs, mais leur parcours a finalement été décevant ».

Une hausse des taux pénalisanteTout d’abord, la remontée des taux d’intérêt, entamée en mars 2021 aux Etats-Unis, puis en juillet 2021 en Europe, a détourné les investisseurs des actifs risqués et de croissance. « La sortie de la politique de taux à 0 % a raréfié la liquidité, assure Marie Fournier, Branch Manager France de Lupus Alpha AM, ce qui a conduit les investisseurs à se tourner vers les actifs plus liquides, en priorité les ETF et grandes capitalisations, tandis que la hausse des taux les a conduits à s’intéresser aux produits obligataires. Depuis le retournement des taux d’intérêt, les flux sont également négatifs, même si les grands institutionnels sont structurellement investisseurs. »Tensions géopolitiquesLes tensions en Ukraine et la crise énergétique qui a suivi ont également détourné les investisseurs internationaux des marchés européens. « Des sociétés, souvent plus exposées à l’Europe, ont davantage cristallisé les craintes d’impact de la crise énergétique », note Clémence de Rothiacob.Saad Benlamine, gérant chez Kirao AM, ajoute également qu’« entre-temps, de nombreuses IPO ont été réalisées, souvent de mauvaise qualité. De plus, des effets de mode ont porté certaines valeurs, mais leur parcours a finalement été décevant ».

Crise bancaireEn ce début d’année, la crise bancaire a pénalisé les actifs risqués. Si les large caps ont rebondi, les petites et moyennes valeurs restaient à la traîne : « elles ont rebondi jusqu’en février dernier, car l’Europe a finalement été bien approvisionnée en gaz et les Etats ont largement participé au soutien de l’économie. Mais la crise bancaire aux Etats-Unis a de nouveau pénalisé les actions, les large caps ont ensuite mieux rebondi que les small, celles-ci donnant l’impression d’être plus dépendantes du secteur financier », observe Don Fitzgerald, gérant chez DNCA Finance.

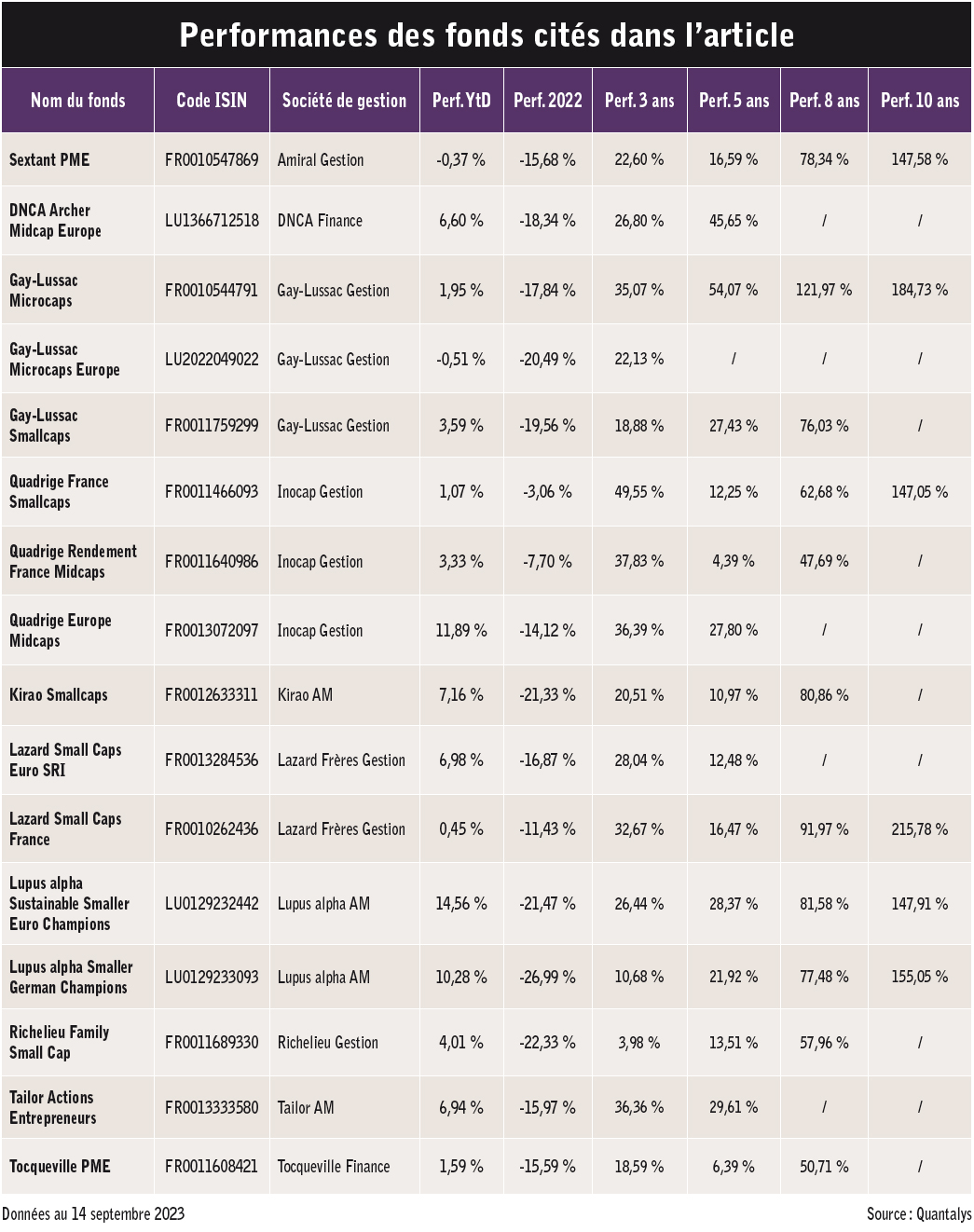

Sorties massivesDès lors, les investisseurs sont massivement sortis de la classe d’actif au profit des actifs liquides.« Depuis 2017, les encours des petites et moyennes valeurs ont fondu de 9 milliards d’euros, passant de 27 à 18 milliards, ce qui est colossal, note Saad Benlamine. Les investisseurs se sont notamment davantage orientés vers les ETF ou les fonds thématiques. »Des motifs d’espoirCes difficultés connues et intégrées, alors que les petites et moyennes valeurs n’en restent pas moins attirantes de façon structurelle pour un investisseur et que les valorisations sont jugées, à l’unanimité, attractives, le contexte pourrait redevenir propice à la prise de risque.« Sur les vingt dernières années, la surperformance des petites valeurs s’est vérifiée quatorze fois. Ainsi, sur la période, le MSCI Europe Small Caps a délivré une performance de + 488 %, contre +143 % pour l’indice MSCI Europe Large Caps », note Emeric Blond, gérant chez Tailor AM.

Des qualités intrinsèquesHistoriquement, les small et mid-caps délivrent une performance supérieure à celle des large caps grâce à leurs caractéristiques propres.« Elles ont une plus forte croissance; elles sont plus innovantes ; elles ont une meilleure structure actionnariale, avec une famille ou un management actionnaire développant une vision stratégique sur le long terme ; et elles profitent également d’OPA. Trois années sur quatre, leur performance boursière est supérieure », rappelle Don Fitzgerald.Saad Benlamine note, par ailleurs, la résilience des small et midcaps : « Malgré l’environnement économique difficile, les petites et moyennes valeurs ont prouvé leur capacité à traverser les difficultés : elles ont notamment su maintenir leurs marges et réduire leur niveau d’endettement. Nos valeurs en portefeuille ne sont pas en décroissance, même si parfois leur croissance ralentit ».

Une sous-valorisation historique Pour tous les spécialistes du marché, elles sont aujourd’hui largement sous-valorisées. Marie Fournier expose : « Le marché des small caps européennes souffre d’une décote de 20 à 25 % par rapport aux grandes capitalisations – elle est même de 25 à 30 % pour les microcapitalisations –, et elle nous semble fondamentalement injustifiée et nous conduit à penser que les petites capitalisations sont finalement moins risquées que ce que les investisseurs peuvent penser, y compris dans un contexte de récession car les sell-off (mouvements de vente) ont déjà eu lieu. Le potentiel de hausse est en effet bien plus important que le potentiel de baisse. » Clémence de Rothiacob confirme : « Le PER 2024 des small caps est inférieur à celui des large caps et, dans le même temps leur croissance des BPA 2024 est attendue en hausse de 17 %, contre 5 % pour les large caps (indices Stoxx). Les petites valeurs sont donc aujourd’hui moins chères et offrent plus de croissance ! » Jean-François Cardinet, gérant chez Lazard Frères Gestion, ajoute : « la décote avec les large caps s’est creusée jusqu’à un niveau record depuis vingt ans de 15 % sur le PE. S’agissant de la croissance des résultats, les small caps ne souffrent pas d’une sous-performance économique, au contraire:entre 2019 et 2022, elle est supérieure à celle des grandes capitalisations (8,6 % par an, contre 7,5 %) ».

Pour tous les spécialistes du marché, elles sont aujourd’hui largement sous-valorisées. Marie Fournier expose : « Le marché des small caps européennes souffre d’une décote de 20 à 25 % par rapport aux grandes capitalisations – elle est même de 25 à 30 % pour les microcapitalisations –, et elle nous semble fondamentalement injustifiée et nous conduit à penser que les petites capitalisations sont finalement moins risquées que ce que les investisseurs peuvent penser, y compris dans un contexte de récession car les sell-off (mouvements de vente) ont déjà eu lieu. Le potentiel de hausse est en effet bien plus important que le potentiel de baisse. » Clémence de Rothiacob confirme : « Le PER 2024 des small caps est inférieur à celui des large caps et, dans le même temps leur croissance des BPA 2024 est attendue en hausse de 17 %, contre 5 % pour les large caps (indices Stoxx). Les petites valeurs sont donc aujourd’hui moins chères et offrent plus de croissance ! » Jean-François Cardinet, gérant chez Lazard Frères Gestion, ajoute : « la décote avec les large caps s’est creusée jusqu’à un niveau record depuis vingt ans de 15 % sur le PE. S’agissant de la croissance des résultats, les small caps ne souffrent pas d’une sous-performance économique, au contraire:entre 2019 et 2022, elle est supérieure à celle des grandes capitalisations (8,6 % par an, contre 7,5 %) ».

Normalisation économiqueSelon Pierrick Bauchet, directeur de la gestion et directeur général d’Inocap Gestion, tous les feux semblent passer au vert pour que les investisseurs se repositionnent sur la classe d’actifs, même si le contexte économique reste difficile : « L’environnement nous semble plus favorable à la prise de risque. Nous devrions prochainement sortir de dix-huit mois de hausses de taux successives aux Etats-Unis, qui semblent avoir porté leurs fruits. En effet, l’inflation poursuit sa baisse ; depuis quelques semaines, le marché de l’emploi se calme ; les entreprises voient leurs marges se contracter et les taux de défaut augmentent, même s’ils restent à un faible niveau. Les hausses de taux ont donc fini par avoir un impact sur l’économie réelle, ce qui suppose que nous sommes arrivés à leur pic et que les banques centrales pourraient devenir moins restrictives et adopter un biais plus neutre dans la phase de pause. Ce contexte de marché serait donc plus favorable à la prise de risque et propice à la reprise de la surperformance des small et mid-caps. Néanmoins, en tant que gérant, il convient d’être toujours plus sélectif dans le stock-picking car la dynamique de la croissance économique à court terme reste sous pression. » Pour Clémence de Rothiacob, le point bas semble derrière nous : « un retour en grâce des petites capitalisations nécessite certaines forces motrices, notamment une amélioration de la macroéconomie en Europe. Parmi les indicateurs que nous scrutons, celui des bonnes surprises économiques semble avoir atteint un point bas en juillet dernier, alors que les PMI, notamment celui manufacturier, sont toujours en contraction, faisant craindre une récession. » Un sentiment partagé chez Gay-Lussac Gestion : « Le pic de la hausse des taux semble avoir été atteint au regard des commentaires de la BCE, analyse Hugo Voillaume, gérant. Nous devrions opérer sur un plateau élevé pendant un certain temps. De plus, le point bas n’est pas loin d’être atteint pour les PMI en Europe. Dans ce contexte – proximité de la fin de la politique monétaire rigoureuse et des indicateurs macroéconomiques avancés au plus bas –, il peut être opportun de reprendre du risque en anticipant la reprise, donc de se positionner notamment sur les small caps et de façon progressive. Si le marché repassait en risk-on, les flux pourraient rapidement revenir sur la classe d’actifs, d’autant plus que les opportunités sont fortes. »Vers un retour des flux ?Néanmoins, ce retour en grâce des petites et moyennes valeurs nécessitera une dynamique de flux positive. Ce n’est pas encore le cas, même si les investisseurs, conscients du potentiel de la classe d’actifs, multiplient les marques d’intérêt depuis quelques mois. « Il est difficile d’attirer les flux vers une classe d’actifs qui a sous-performé sur une période récente, admet Jean-François Cardinet. Nous avons de nombreuses marques d’intérêt d’investisseurs réfléchissant à s’exposer davantage au segment, mais beaucoup sont dans l’attente que le cercle vicieux soit brisé avant de se positionner. » Marie Fournier confirme : « Nous observons un léger changement dans le sentiment des investisseurs, avec des marques d’intérêt depuis le début du printemps, sans pour autant que les investissements soient significatifs. Mais cela pourrait s’intensifier dans les mois à venir». Raphaël Moreau conseille de se positionner de façon graduelle : « Ces valeurs sont en bonne santé, avec des bilans solides et peu d’endettement. A moyen/long terme, l’opportunité est réelle vu les niveaux actuels de valorisation, ce qui, en tant que stockpicker, est une bonne nouvelle. Nous conseillons donc d’être présents sur le segment, peut-être en s’exposant de façon progressive. »Une offre pléthorique de fonds Chez Lupus AlphaLupus Alpha Sustainable Smaller Euro Champions créé en 2001 est investi sur les valeurs européennes. Son gérant principal depuis 2007, Marcus Ratz, est présent dans l’équipe de gestion depuis l’origine. Sur la classe d’actifs des petites et moyennes capitalisations, la société de gestion allemande gère 6,5 milliards d’euros d’encours avec neuf gérants aux profils différents.« L’approche de la stratégie est fondamentale, et elle associe différents styles de gestion, croissance, GARP et value, assure Marie Fournier. La grande valeur ajoutée de l’équipe est clairement sa taille et sa grande capacité de recherche. Les gérants expérimentés sont tous membres de l’équipe depuis quasiment le lancement de Lupus Alpha. La couverture de l’univers des petites et moyennes capitalisations est très fine. La stratégie peut s’adapter à des changements d’environnement de marché grâce à une stratégie plutôt blend et basée sur une analyse bottom-up des entreprises : jusqu’en 2021, le fonds avait un biais sur des valeurs de croissance, et depuis la hausse de l’inflation, le gérant a renforcé ses investissements dans des valeurs peu chères, aux activités résilientes parfois même cycliques, tout en privilégiant des valeurs peu endettées. Pour des investisseurs français, il offre une bonne diversification vis-à-vis des fonds français souvent fortement pondérés sur des valeurs françaises. » Son exposition géographique ne traduit pas de biais domestique particulier, c’est-à-dire pas de surpondération massive sur son pays d’origine, l’Allemagne. Pour les investisseurs recherchant une exposition aux petites et moyennes valeurs allemandes, la société basée à Francfort dispose également d’un fonds, Lupus Alpha Smaller German Champion.

Chez Lupus AlphaLupus Alpha Sustainable Smaller Euro Champions créé en 2001 est investi sur les valeurs européennes. Son gérant principal depuis 2007, Marcus Ratz, est présent dans l’équipe de gestion depuis l’origine. Sur la classe d’actifs des petites et moyennes capitalisations, la société de gestion allemande gère 6,5 milliards d’euros d’encours avec neuf gérants aux profils différents.« L’approche de la stratégie est fondamentale, et elle associe différents styles de gestion, croissance, GARP et value, assure Marie Fournier. La grande valeur ajoutée de l’équipe est clairement sa taille et sa grande capacité de recherche. Les gérants expérimentés sont tous membres de l’équipe depuis quasiment le lancement de Lupus Alpha. La couverture de l’univers des petites et moyennes capitalisations est très fine. La stratégie peut s’adapter à des changements d’environnement de marché grâce à une stratégie plutôt blend et basée sur une analyse bottom-up des entreprises : jusqu’en 2021, le fonds avait un biais sur des valeurs de croissance, et depuis la hausse de l’inflation, le gérant a renforcé ses investissements dans des valeurs peu chères, aux activités résilientes parfois même cycliques, tout en privilégiant des valeurs peu endettées. Pour des investisseurs français, il offre une bonne diversification vis-à-vis des fonds français souvent fortement pondérés sur des valeurs françaises. » Son exposition géographique ne traduit pas de biais domestique particulier, c’est-à-dire pas de surpondération massive sur son pays d’origine, l’Allemagne. Pour les investisseurs recherchant une exposition aux petites et moyennes valeurs allemandes, la société basée à Francfort dispose également d’un fonds, Lupus Alpha Smaller German Champion.

Chez Inocap GestionInocap Gestion dispose de trois fonds dédiés aux petites et moyennes valeurs : Quadrige France Smallcaps, Quadrige Rendement France Midcaps et Quadrige Europe Midcaps. « Dans tous nos fonds, nous recherchons des leaders mondiaux qui réunissent quatre conditions pour pouvoir performer dans l’environnement de marché actuel complexe et exigeant, annonce Pierrick Bauchet. Il doit s’agir des valeurs les plus différenciantes, dont les innovations contribuent au progrès industriel (ODD 9), tout en réduisant la consommation de ressources naturelles (ODD 12). Ce critère dépasse le simple Pricing Power, dans un environnement plus inflationniste. L’intelligence apportée par ces innovations doit permettre à leurs clients d’accroître leur productivité et de restaurer leurs marges. D’autre part, les valeurs doivent avoir une situation financière saine qui leur permettra de réaliser des opérations de croissance externe, à l’heure où les fonds de Private Equity pourraient être contraints de se concentrer sur les refinancements de leurs investissements. Le recours au crédit est plus onéreux et certains grands groupes pourraient se séparer de certaines de leurs activités. Troisième élément, nous nous concentrons sur les entreprises dont la croissance accélère dans une économie qui décélère. Enfin, nous sommes vigilants quant à la valorisation des sociétés, qui ne doit pas être supérieure à sa moyenne des quinze dernières années. Nous concentrons l’hyper-sélectivité de nos investissements sur les leaders mondiaux qui bénéficient d’un retour sur capitaux employés très élevé et contribuent à rendre le monde meilleur par la vertu de leur positionnement.»Sur le fonds Quadrige France Small Caps, selon les estimations de l’équipe de gestion, « 82 % des entreprises en portefeuille sont des leaders mondiaux sur des marchés de niche. La croissance moyenne du résultat opérationnel est estimée à +26 % au cours des douze prochains mois, pour un multiple de valorisation EV/EBIT de 13,5x sur cette période. Le ratio dette nette/Ebitda est limité à 1,3x ».

Chez Kirao AMLe fonds Kirao Smallcaps investit dans des valeurs jusqu’à 10 milliards d’euros de capitalisation, avec une médiane à 1,3 milliard d’euros : « 70 % du fonds est investi dans des titres, dont la taille se situe entre 500 millions et 5 milliards d’euros de capitalisation », expose Saad Benlamine, son gérant. .Pour constituer son portefeuille, l’équipe de gestion filtre l’univers d’investissement en privilégiant les secteurs du luxe, des logiciels, de l’automobile, de la consommation, des médias ou encore de la santé. Elle privilégie ainsi les valeurs de croissance ayant un bon niveau de retour sur capitaux. « Nous nous écartons des biotechs, trop spéculatives, des matières premières peu créatrices de richesses, des bancaires, des utilities trop réglementées ou encore des secteurs, comme l’aérien, où la concurrence sur les prix est trop vive, énumère-t-il. Nous nous focalisons sur la notion de rupture, en privilégiant les valeurs qui vivent ou vont vivre un changement qui suscite déjà débat ou incompréhension. Cet événement sème alors le doute chez les investisseurs, mais augure d’un potentiel de revalorisation important. » Il s’agit, par exemple, d’une acquisition d’envergure, d’un cycle d’investissement qui arrive à son terme, d’un changement actionnarial ou de management, d’une innovation produit ou encore d’une pénétration sur un nouveau marché. D’un point de vue financier, les gérants s’assurent de la solidité des valeurs.Au final, le portefeuille est concentré autour d’une quarantaine de lignes, principalement des valeurs françaises (70 % du fonds). Les convictions sont marquées:les dix premières lignes représentent pour 50 % de l’actif et les vingt premières pour 70 %.

Chez Gay-Lussac Gestion Parmi les fonds gérés par Gay-Lussac Gestion se trouvent les fonds Gay-Lussac Microcaps, Gay-Lussac Microcaps Europe et Gay-Lussac Smallcaps qui sont gérés selon le même processus d’investissement. L’équipe de gestion applique tout d’abord un filtre quantitatif à l’univers d’investissement sur trois facteurs que sont une volatilité faible, un beta faible et le momentum.Pour le fonds de microcapitalisations européennes, l’univers d’investissement est alors réduit à deux cents valeurs. Ensuite, une touche macroéconomique est ajoutée en visant les valeurs qui opèrent sur les grands thèmes structurels d’investissement définis par l’équipe de gestion. Aujourd’hui, ces thèmes sont la transition numérique et environnementale, les sociétés value de qualité disposant d’actifs cachés au bilan, les valeurs décorrélées qui opèrent sur des niches de marché et donc faiblement corrélées à la macro, les situations spéciales et enfin la réouverture de la Chine.L’équipe de gestion constituée de huit personnes réalise son stock-picking sur les critères financiers au premier rang desquels se trouve la génération de free cash-flows. Une cinquantaine de valeurs sont alors sélectionnées et leur poids en portefeuille varie selon différents critères quantitatifs en surpondérant les valeurs les moins risquées en relatif selon leur niveau de volatilité et leur beta au marché. Le portefeuille est alors composé de trois poches:le premier est constitué de valeur jouant pour 2 à 5 % de l’actif du fonds, le deuxième tiers de 1 à 2 % et le dernier tiers de 0,5 à 1 %. « Cette gestion en budget de risque permet d’éviter les biais humains », note Hugo Voillaume. D’un point de vue géographique, Gay-Lussac Microcaps Europe est constitué pour un tiers de valeurs françaises, un tiers de valeurs de la zone euro et un tiers des pays nordique. « Les valeurs des pays nordiques ont souffert en 2022 après avoir été plébiscitées les années précédentes. Selon nous, ces valeurs sont souvent en avance dans le cycle. Leur visibilité devrait d’ores et déjà s’améliorer en cette fin d’année », annonce Hugo Voillaume.Adrien Blum, directeur général de la société de gestion, ajoute : « Plus de 86 % des valeurs en portefeuille sont des sociétés dites familiales, ce qui apporte de la résilience dans la gestion grâce à une approche patrimoniale et un fort alignement d’intérêts avec les investisseurs ».

Parmi les fonds gérés par Gay-Lussac Gestion se trouvent les fonds Gay-Lussac Microcaps, Gay-Lussac Microcaps Europe et Gay-Lussac Smallcaps qui sont gérés selon le même processus d’investissement. L’équipe de gestion applique tout d’abord un filtre quantitatif à l’univers d’investissement sur trois facteurs que sont une volatilité faible, un beta faible et le momentum.Pour le fonds de microcapitalisations européennes, l’univers d’investissement est alors réduit à deux cents valeurs. Ensuite, une touche macroéconomique est ajoutée en visant les valeurs qui opèrent sur les grands thèmes structurels d’investissement définis par l’équipe de gestion. Aujourd’hui, ces thèmes sont la transition numérique et environnementale, les sociétés value de qualité disposant d’actifs cachés au bilan, les valeurs décorrélées qui opèrent sur des niches de marché et donc faiblement corrélées à la macro, les situations spéciales et enfin la réouverture de la Chine.L’équipe de gestion constituée de huit personnes réalise son stock-picking sur les critères financiers au premier rang desquels se trouve la génération de free cash-flows. Une cinquantaine de valeurs sont alors sélectionnées et leur poids en portefeuille varie selon différents critères quantitatifs en surpondérant les valeurs les moins risquées en relatif selon leur niveau de volatilité et leur beta au marché. Le portefeuille est alors composé de trois poches:le premier est constitué de valeur jouant pour 2 à 5 % de l’actif du fonds, le deuxième tiers de 1 à 2 % et le dernier tiers de 0,5 à 1 %. « Cette gestion en budget de risque permet d’éviter les biais humains », note Hugo Voillaume. D’un point de vue géographique, Gay-Lussac Microcaps Europe est constitué pour un tiers de valeurs françaises, un tiers de valeurs de la zone euro et un tiers des pays nordique. « Les valeurs des pays nordiques ont souffert en 2022 après avoir été plébiscitées les années précédentes. Selon nous, ces valeurs sont souvent en avance dans le cycle. Leur visibilité devrait d’ores et déjà s’améliorer en cette fin d’année », annonce Hugo Voillaume.Adrien Blum, directeur général de la société de gestion, ajoute : « Plus de 86 % des valeurs en portefeuille sont des sociétés dites familiales, ce qui apporte de la résilience dans la gestion grâce à une approche patrimoniale et un fort alignement d’intérêts avec les investisseurs ».

Chez Richelieu GestionLe fonds Richelieu Family Small Cap se positionne sur les petites et moyennes capitalisations familiales, c’est-à-dire celles dont la famille fondatrice, ses héritiers ou le management détiennent au moins 10 % du capital et un siège au board. L’univers d’investissement compte près de cinq cents valeurs européennes. « Ces sociétés se distinguent par une forte discipline dans l’allocation du capital ; leurs dépenses d’investissement sont ainsi moins volatiles et elles sont aussi moins endettées, confie Clémence de Rothiacob. Notre fonds a une approche de gestion qui nous semble pertinente dans des phases de stagflation/récession comme nous pouvons vivre actuellement : grâce à leur vision long terme, leur stabilité managériale, gage de création de valeur pérenne, les entreprises familiales bénéficient souvent d’un modèle économique de qualité, prisé par les investisseurs lorsque la visibilité fait défaut. » Si la majorité du portefeuille est composée de petites et moyennes valeurs, les grandes entreprises familiales représentent 20 % de l’encours, comme un groupe italien « au profil unique », Ferrari. « Lorsque nous intégrons une valeur, celle-ci doit avoir un potentiel de hausse d’au moins 15 % selon notre valorisation et nous privilégions des sociétés de croissance à deux chiffres, au positionnement unique permettant un fort Pricing Power. Néanmoins, nous adoptons une gestion opportuniste et agile, nous ne nous interdisons pas d’investir dans des valeurs familiales dites value selon les configurations de marché. Ainsi, nous détenons actuellement quelques valeurs bancaires et sociétés de services aux entreprises. » Le fonds se compose d’une soixantaine de sociétés afin de limiter le risque spécifique d’une valeur et de garder une bonne liquidité. D’un point de vue géographique, le fonds est assez diversifié, avec un poids des valeurs françaises, généralement autour de 25 %. « Nous nous sommes écartés des valeurs nordiques en 2021, car les valorisations étaient, selon nous, trop élevées. Depuis, cette bulle a éclaté, mais les cours restent parfois élevés et volatils. Nous sommes également à l’écart des sociétés anglaises afin de ne pas ajouter le risque de change dans notre fonds ».

Chez Amiral Gestion Sextant PME éligible au PEA-PME qui se positionne sur les PME et ETI européennes dont la capitalisation boursière est inférieure à 1 milliard d’euros (230 millions d’euros d’encours-FR0010547869). Actuellement, il est principalement exposé à des valeurs françaises (45 %), suédoises (20 %) et allemandes (20 %). « La valorisation des titres est notre principal critère de prise de décision, considère Raphaël Moreau. Ce côté value nous distingue des autres fonds du marché qui sont généralement des fonds growth. Cela ne veut néanmoins pas dire que nous nous écartons des sociétés de croissance, au contraire, mais que nous adoptons une gestion GARP : nous nous portons acquéreurs de titres raisonnablement valorisés. La valorisation du MSCI Small Zone Euro est d’aujourd’hui 1,2 fois leurs fonds propres, ce qui est un niveau historiquement bas puisque celle-ci a varié entre 1 et 2,5 depuis la création du fonds. Cela correspond aux niveaux de crises, comme l’éclatement de la bulle Internet, la crise de la zone euro ou celle de mars 2020. » Aujourd’hui, le portefeuille est constitué à 50 % de sociétés, dont la croissance organique est supérieure à 5 %, et pour 50 % de valeurs value au sens traditionnel (cycliques, ayant eu un accident de parcours, mal-aimées par le marché, etc.).Comme le veut la norme chez Amiral Gestion, le portefeuille est géré par cinq gérants, chacun détenant un sous-portefeuille. Si le nombre de lignes est important (soixante-dix à quatre-vingts positions), les convictions communes aux gérants sont les premières positions du fonds. Ainsi, les dix premières lignes du fonds représentent 35 à 40 % de son actif. « Nous n’avons pas d’exposition sectorielle ou thématique dominante. La constitution du portefeuille est le résultat de notre stock-picking. »Chez Lazard Frères GestionLazard Small Caps Euro SRI investit sur les small caps de la zone euro. Ce fonds se positionne sur des valeurs qui, au moment de leur entrée dans le portefeuille, ont une taille de capitalisation boursière comprise entre 100 millions et 2 milliards d’euros, soit un univers d’investissement de mille valeurs. « Nous opérons dans une sphère large et hétérogène, en investissant exclusivement sur des sociétés rentables opérant dans un contexte favorable, à savoir un marché de niche, dotée d’un actionnariat familial ou d’un actionnaire de référence personne physique et disposant d’une certaine ancienneté de cotation, indique Jean-François Cardinet. Ainsi, nous participons rarement aux introductions en Bourse et nous restons à l’écart des valeurs en déclin ou en hyper-croissance. Aujourd’hui, le niveau de PE de notre portefeuille se situe à 13,3, contre 16 pour notre moyenne historique. » Pour être éligible, une valeur doit couvrir le coût de son capital et est généralement peu endettée. Elle peut être conservée en portefeuille, dès lors qu’elle reste rentable et que sa valorisation demeure modérée.Le fonds se veut assez diversifié autour d’une quarantaine de lignes, même si les dix principales convictions représentent 30 à 35 % de l’encours (5 % du fonds maximum pour une valeur). « Nous sommes principalement investis sur des valeurs industrielles (50 % du fonds), mais avec une grande diversification car il existe de nombreuses niches répondant à des dynamiques et des cycles différents, indique Jean-François Cardinet. En revanche, nous nous écartons des valeurs où les barrières à l’entrée sont faibles, notamment les matières premières et l’immobilier puisque nous disposons d’un fonds dédié aux foncières cotées. » Notons que le fonds est labellisé ISR. Dans ce cadre, la note ESG moyenne du portefeuille doit être supérieure à la moyenne des 80 % des valeurs les mieux notées de son univers d’investissement (notations attribuées par Ethifinance). La société de gestion dispose d’un fonds dédié aux petites valeurs françaises : Lazard Small Caps France, géré selon la même méthodologie. Un tiers des valeurs présentes dans le fonds français sont également intégrées dans le fonds investi sur la zone euro.

Sextant PME éligible au PEA-PME qui se positionne sur les PME et ETI européennes dont la capitalisation boursière est inférieure à 1 milliard d’euros (230 millions d’euros d’encours-FR0010547869). Actuellement, il est principalement exposé à des valeurs françaises (45 %), suédoises (20 %) et allemandes (20 %). « La valorisation des titres est notre principal critère de prise de décision, considère Raphaël Moreau. Ce côté value nous distingue des autres fonds du marché qui sont généralement des fonds growth. Cela ne veut néanmoins pas dire que nous nous écartons des sociétés de croissance, au contraire, mais que nous adoptons une gestion GARP : nous nous portons acquéreurs de titres raisonnablement valorisés. La valorisation du MSCI Small Zone Euro est d’aujourd’hui 1,2 fois leurs fonds propres, ce qui est un niveau historiquement bas puisque celle-ci a varié entre 1 et 2,5 depuis la création du fonds. Cela correspond aux niveaux de crises, comme l’éclatement de la bulle Internet, la crise de la zone euro ou celle de mars 2020. » Aujourd’hui, le portefeuille est constitué à 50 % de sociétés, dont la croissance organique est supérieure à 5 %, et pour 50 % de valeurs value au sens traditionnel (cycliques, ayant eu un accident de parcours, mal-aimées par le marché, etc.).Comme le veut la norme chez Amiral Gestion, le portefeuille est géré par cinq gérants, chacun détenant un sous-portefeuille. Si le nombre de lignes est important (soixante-dix à quatre-vingts positions), les convictions communes aux gérants sont les premières positions du fonds. Ainsi, les dix premières lignes du fonds représentent 35 à 40 % de son actif. « Nous n’avons pas d’exposition sectorielle ou thématique dominante. La constitution du portefeuille est le résultat de notre stock-picking. »Chez Lazard Frères GestionLazard Small Caps Euro SRI investit sur les small caps de la zone euro. Ce fonds se positionne sur des valeurs qui, au moment de leur entrée dans le portefeuille, ont une taille de capitalisation boursière comprise entre 100 millions et 2 milliards d’euros, soit un univers d’investissement de mille valeurs. « Nous opérons dans une sphère large et hétérogène, en investissant exclusivement sur des sociétés rentables opérant dans un contexte favorable, à savoir un marché de niche, dotée d’un actionnariat familial ou d’un actionnaire de référence personne physique et disposant d’une certaine ancienneté de cotation, indique Jean-François Cardinet. Ainsi, nous participons rarement aux introductions en Bourse et nous restons à l’écart des valeurs en déclin ou en hyper-croissance. Aujourd’hui, le niveau de PE de notre portefeuille se situe à 13,3, contre 16 pour notre moyenne historique. » Pour être éligible, une valeur doit couvrir le coût de son capital et est généralement peu endettée. Elle peut être conservée en portefeuille, dès lors qu’elle reste rentable et que sa valorisation demeure modérée.Le fonds se veut assez diversifié autour d’une quarantaine de lignes, même si les dix principales convictions représentent 30 à 35 % de l’encours (5 % du fonds maximum pour une valeur). « Nous sommes principalement investis sur des valeurs industrielles (50 % du fonds), mais avec une grande diversification car il existe de nombreuses niches répondant à des dynamiques et des cycles différents, indique Jean-François Cardinet. En revanche, nous nous écartons des valeurs où les barrières à l’entrée sont faibles, notamment les matières premières et l’immobilier puisque nous disposons d’un fonds dédié aux foncières cotées. » Notons que le fonds est labellisé ISR. Dans ce cadre, la note ESG moyenne du portefeuille doit être supérieure à la moyenne des 80 % des valeurs les mieux notées de son univers d’investissement (notations attribuées par Ethifinance). La société de gestion dispose d’un fonds dédié aux petites valeurs françaises : Lazard Small Caps France, géré selon la même méthodologie. Un tiers des valeurs présentes dans le fonds français sont également intégrées dans le fonds investi sur la zone euro.

Chez DNCA FinanceDNCA Archer Midcap Europe (350 millions d’euros d’encours) investit sur des valeurs de taille moyenne avec une capitalisation moyenne pondérée à 5 milliards d’euros et une médiane à 3 milliards d’euros.« Notre stock-picking vise à ne sélectionner que des valeurs créant de la valeur, le tout avec une démarche ESG privilégiant les valeurs améliorant leurs caractéristiques extra-financières, indique Don Fitzgerald. Nous sommes d’ailleurs très sensibles à la bonne gouvernance des entreprises. Nous apprécions tout particulièrement les valeurs dont le management est un actionnaire de référence ou détient beaucoup de titres. Nous sommes disciplinés sur la valorisation des titres. C’est pourquoi notre fonds a un style plutôt blend, contrairement à la majorité de nos concurrents davantage orientés sur les valeurs de croissance. » Le fonds se compose ainsi de trois poches : la première (50 % du fonds) est constituée de titres ayant une croissance des résultats jugée « correcte », autour de 10 à 15 % sur plusieurs années ; et deux poches value, la première sur des valeurs en transformation c’est-à-dire dont le modèle économique évolue ou qui changent de périmètre et la deuxième sur des sociétés en retournement, bien positionnées, mais qui ont souffert d’un facteur externe amené à se normaliser. Deux tiers du portefeuille sont investis en zone euro et un tiers dans le reste de l’Europe. « Nous n’avons pas de biais sectoriel important, avec la volonté d’avoir un fonds bien diversifié même si nous sommes actuellement en dehors des secteurs immobiliers et des utilities. Cette diversification de notre portefeuille avec notre style blend nous permet d’afficher de bonnes performances et de traverser les différentes périodes des marchés. »Chez Tailor AMLa société de gestion dispose du fonds Tailor Actions Entrepreneurs. Son gérant, Emeric Blond, assure que ce fonds, « tout comme les autres fonds actions de notre gamme, se positionne sur les mégatendances afin de s’affranchir des cycles ou des effets de mode sur certains thèmes et des styles de valeurs. Nous investissons donc sur des valeurs positionnées sur des cycles longs qui performent dans la durée. Cinq grands thèmes ont été identifiés : les ruptures technologiques et industrielles, l’urbanisation, les évolutions démographiques, la transition écologique et l’enrichissement des pays émergents. Ces mégatendances vont alimenter la croissance des thématiques que nous allons sélectionner. Ne voulant pas tomber dans le piège de nous enfermer dans un thème ou un sous-thème et subir les hauts et les bas de ceux-ci, nous faisons évoluer les thématiques au sein du portefeuille pour générer de la performance en continu. » Par exemple, le gérant a mis entre parenthèses le luxe et la production de batterie, mais a repris des positions sur le secteur de la santé. Les sous-thèmes actuellement dominants sont les énergies alternatives, l’externalisation de services, la mobilité durable, la digitalisation des banques et l’industrie 4 .0.Le fonds labellisé France Relance est actuellement – ce n’est pas toujours le cas – principalement investi sur des valeurs françaises, à plus de 50 %. La capitalisation moyenne des valeurs se situe autour de 3,8 milliards d’euros.

Chez Tocqueville FinanceTocqueville PME (64 millions d’euros d’encours) est un fonds investi sur la zone euro, mais principalement en France (81 % du fonds). Eligible au PEA-PME, il se positionne donc sur des sociétés de moins de cinq mille salariés, réalisant moins de 1,5 milliard d’euros de chiffre d’affaires ou ayant un bilan de moins de 2 milliards d’euros. Sa capitalisation médiane est aujourd’hui à un milliard d’euros.

« Chez Tocqueville, nous privilégions différents thèmes porteurs à long terme pour les petites et moyennes valeurs, signale Pierre Schang, son gérant. Le premier intitulé “ France is back ” repose sur la croissance des classes moyennes dans le monde. Ainsi, nous visons les valeurs de “ l’art de vivre à la française ” qui tirent profit de l’augmentation du pouvoir d’achat et de l’émancipation des femmes. Le deuxième est la démondialisation – ou plutôt une moindre mondialisation. Ici, dans un monde multipolaire et protectionniste, nous visons les sociétés opérant sur certains secteurs stratégiques, comme l’énergie ou la défense. Le troisième est la disruption. A l’image de l’IA, la connaissance et la technologie circulent toujours plus vite et les grands leaders ne s’adaptent pas toujours. Ces disruptions sont souvent favorables aux small caps. Le dernier thème est celui des OPA qui permettent d’engranger des primes de l’ordre de 20 à 40 %. » Les deux premiers thèmes représentent plus de la moitié du fonds ; la disruption 25 % et les OPA 15 %. Le portefeuille est constitué de soixante-cinq lignes, notamment car le fonds a participé à plusieurs introductions en Bourse du fait de son label Relance, mais pour de petites positions. « Nous adoptons une gestion active afin de saisir les opportunités de marché. Aujourd’hui, plus de 50 % des valeurs en portefeuille sont, selon nous, des leaders de demain, et le reste des valeurs défensives et cycliques. Il peut s’agir de valeurs en forte croissance, pas encore rentables, mais présentant de belles perspectives de développement. L’un des points communs à l’ensemble des titres que nous détenons est aussi la qualité de leur management. Dans tous les cas, notre objectif est de viser les petites valeurs qui seront les large caps de demain », conclut Pierre Schang.