L’objectif de l’étude « 40 ans de performances comparées – 1983-2023 » de l’IEIF sur les performances comparées des placements sur longue période est de mettre en perspective l’immobilier avec son écosystème sous l’angle des niveaux de performance et de risque.

Depuis la crise sanitaire, la guerre en Ukraine et la crise énergétique qui a suivi, l’environnement économique mondial a rapidement évolué : inflation élevée, croissance économique atone, taux d’intérêt qui remontent, autant d’éléments qui marquent la fin d’un cycle et auxquels s’ajoutent les mutations structurelles que la crise sanitaire a accéléré – dé-globalisation, évolution des modes de vie et de travail, urgences climatiques…

Cette édition 2024, avec les caractéristiques des placements à fin 2023, montre les prémices d’un nouveau cycle. Alors que les taux d’intérêt et l’inflation commencent à se stabiliser, et que les actions et l’obligataire ont fait une grande partie du chemin pour s’ajuster à ce nouvel environnement, l’immobilier est entré à son tour dans cette phase de correction.

Un niveau d’épargne des ménages qui reste élevéLe taux moyen d’épargne des ménages en France s’établit à un niveau élevé, 17,9 % en 2023. Cette épargne s’oriente encore vers les produits d'épargne réglementée que la hausse de leurs taux d'intérêt depuis 2022 a rendu plus attractifs. Les livrets A et les livrets de développement durable et solidaire (LDDS) représentent désormais un encours de 565 milliards d’euros selon la Caisse des dépôts (CDC). La collecte nette en assurance-vie s’établit à +2,4 milliards d’euros en 2023 et l’encours atteint un niveau record à 1 923 milliards d’euros.

Comme le souligne le Baromètre AMF de l’épargne, une étude annuelle sur les attitudes et opinions des épargnants à l’égard des produits financiers, le niveau de connaissance des épargnants en matière d’investissement demeure faible et beaucoup rencontrent des difficultés de compréhension pour leurs placements, par exemple sur l’effet de l’inflation sur le pouvoir d’achat de l’épargne.

Des classements de performances différents selon les périodesSur 5 ans (2018-2023) : les performances des locaux industriels (couvrant la logistique et les locaux d’activité) sont particulièrement élevées, en raison de la forte appréciation des valeurs vénales de la Logistique sur la période. Plusieurs classes d’actifs présentent des TRI inférieurs à l’inflation : assurance-vie, commerces, logement Paris, Livret A, monétaire, OPCI, obligations et foncières, illustrant cette phase d’ajustement face au retour de l’inflation et la montée des taux d’intérêt.

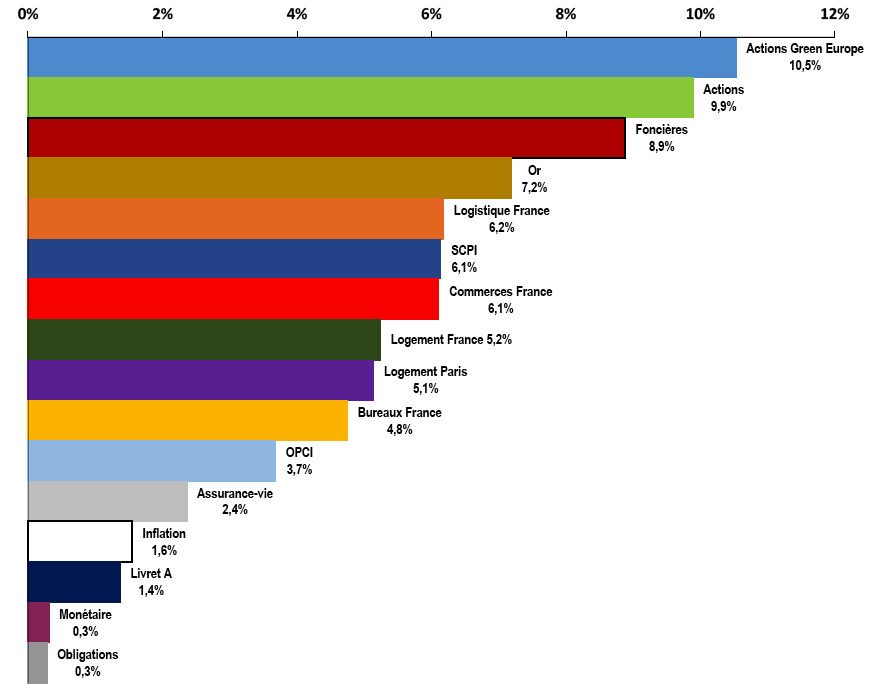

Sur 15 ans (2008-2023) : les actions présentent sur 15 ans des performances nettement supérieures à celles des autres classes d’actifs, en particulier les actions Green. L’immobilier direct enregistre des performances comprises entre 5 et 6 %, en particulier les commerces, les SCPI et l’industriel (avec respectivement des TRI 15 ans de 6,1 % pour les 2 premiers et de 6,2 % pour le dernier).

Sur 30 ans (2003-2023) : le logement et les foncières devancent les actions avec des TRI respectifs de 9,3 %, 8,2 % et 7,7 % ; en 2003, le statut SIIC est entré en vigueur, leur permettant de diversifier et d’internationaliser leurs patrimoines. De plus, Les Foncières majoritairement exposées au Commerce ont également bénéficié de la forte appréciation des valeurs durant la décennie 2000.

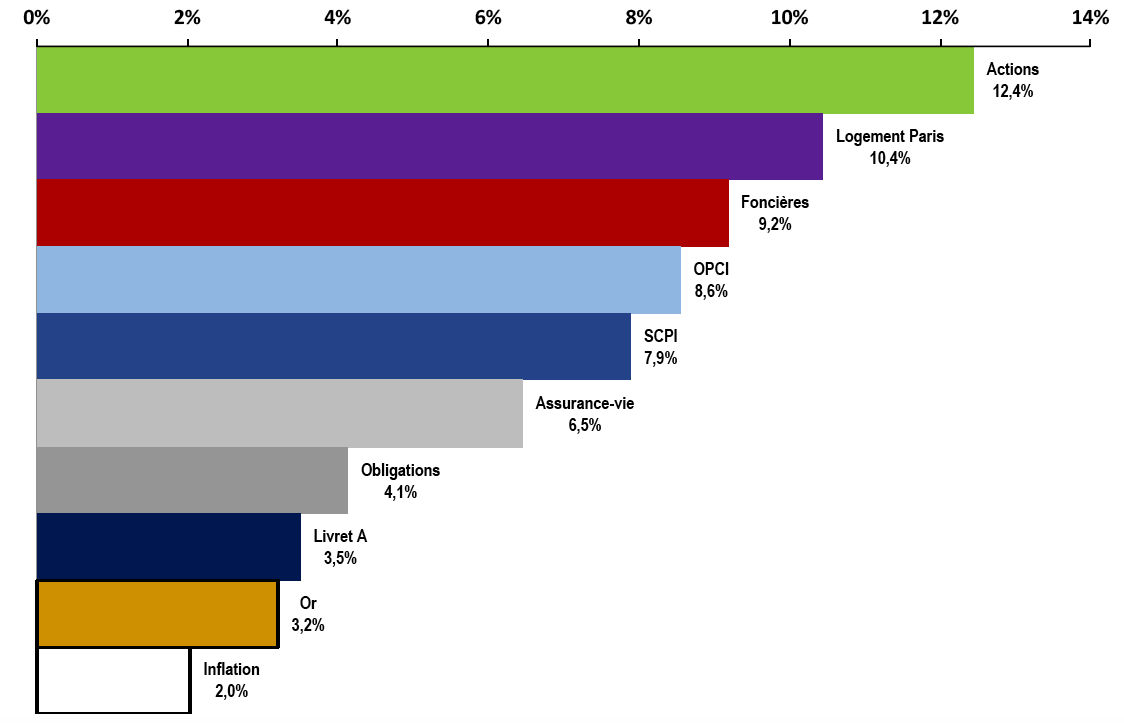

Sur longue période : sur 40 ans (1983-2023), les placements en Bourse sont les plus performants : les actions et l’immobilier coté distancent les autres classes d’actifs. Le logement à Paris s’intercale entre les deux et présente un TRI 40 ans supérieur à 10 %.

TRI 40 ans (1983-2023)

Compte tenu de ces caractéristiques, l’immobilier se positionne à mi-chemin entre les actions d’une part et les obligations d’autre part et présente un couple rendement-risque attractif par rapport à ces 2 références.

Les couples rendement-risque permettent de positionner les différents placements les uns par rapport aux autres selon les durées observées, en distinguant, pour un niveau de risque comparable, les niveaux de performances obtenus des différents placements ou à niveau de performance comparable, les placements qui se révèlent plus volatils, donc plus risqués.

Sur 15 ans, les actions, en particulier les actions Green, et l’immobilier coté présentent des performances supérieures à celles des autres classes d’actifs.

Sur 40 ans, les actions présentent des niveaux de performances et de volatilités plus élevés que ceux des autres actifs. Le Logement à Paris délivre de très belles performances, supérieures aux Foncières, pour un niveau de volatilité bien moindre

ConclusionStéphanie Galiègue, directrice générale déléguée de l’Ieif, souligne que « la dichotomie forte entre les classes d’actifs immobiliers dont on percevait les premiers signes l’année dernière se confirme : d’une part, l’industriel (en particulier la logistique) et le logement dont les performances ont été très robustes jusqu’en 2022 et d’autre part, celles dont le modèle a été sensiblement fragilisé par la crise sanitaire : bureaux, commerces. 2023 montre les prémices d’un nouveau cycle, dont le cadre se définit par une inflation élevée, une croissance économique atone, et des taux d’intérêt qui remontent. Alors que les actions et l’obligataire ont fait une grande partie du chemin pour s’ajuster à ce nouvel environnement macroéconomique et financier, l’immobilier est entré à son tour dans cette phase de correction. »