Édito

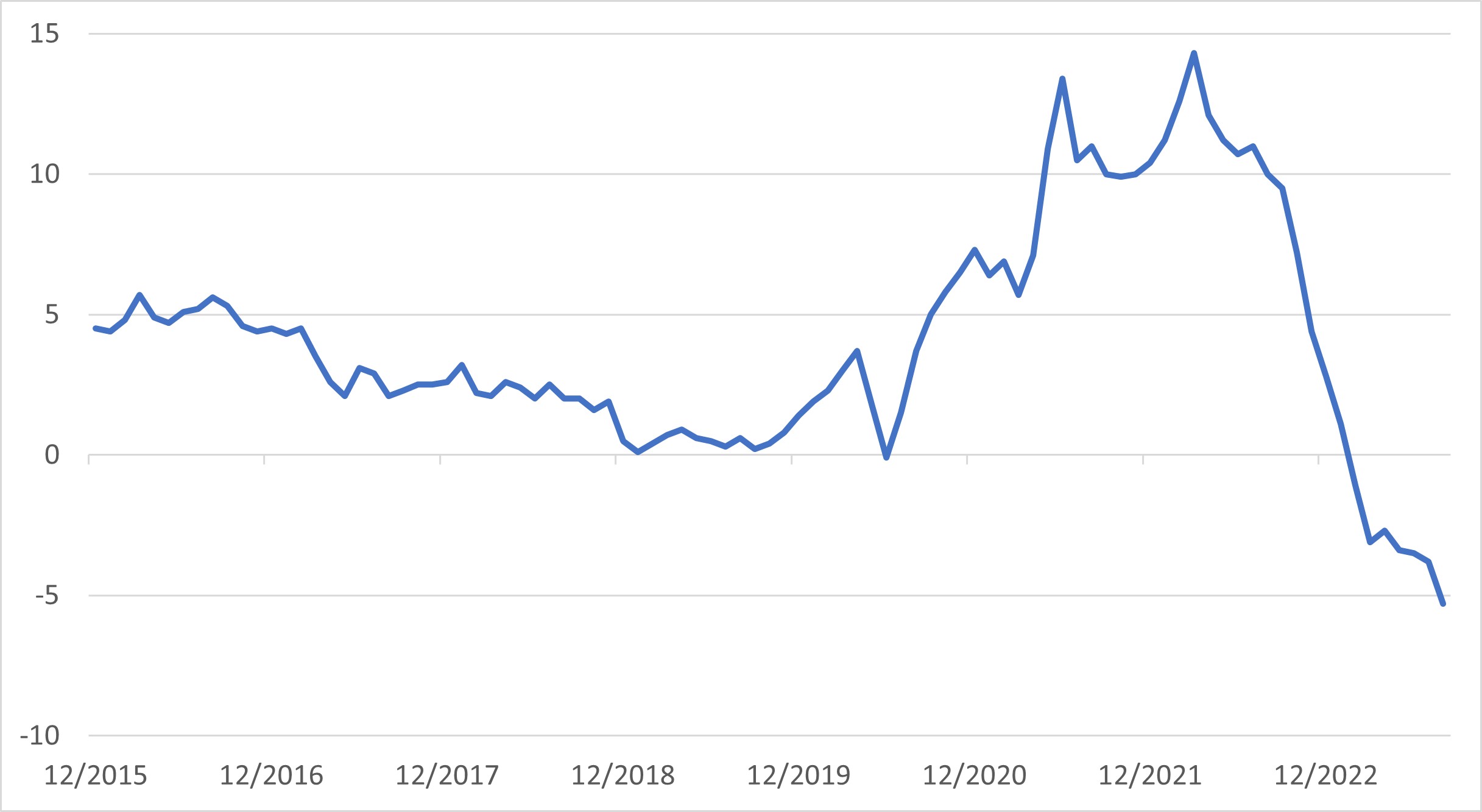

Sur les bancs des marchés, la semaine passée, flottait une certaine excitation. Une agitation de pré-rentrée qui n'était pas étrangère à la rumeur qui enfle désormais dans les couloirs. Il se pourrait que le programme monétaire évolue prochainement. Finis les cours pratiques sur le relèvement des taux et l'austérité des banquiers centraux ! "À nous la liberté, la clé des champs !"... Certes, on pourra toujours opposer à cela que les investisseurs en culottes courtes ont toujours l'imagination débordante. Qu'ils aiment se bercer de leurs propres anticipations. Mais il faut reconnaître que, la semaine dernière, une salve d'indicateurs semblait leur donner raison. Outre-Atlantique, tout d'abord, où la confiance des consommateurs (Conference Board) a pris un petit coup dans l'aile et où le marché du travail fanfaronne moins (rapport JOLTS et créations d'emplois ADP). Outre-Manche ensuite où, à l'avant poste continental, l'immobilier voit son vague à l'âme se renforcer avec des prix en baisse de 5,3 % (voir graphique). Enfin sur le Vieux continent où le dernier PMI manufacturier (43,5) a confirmé être très en-deçà de la ligne de flottaison.

Tout va mal, donc, tout va pour le mieux. Les marchés poursuivent leur phase paradoxale où les intervenants se repaissent des mauvaises nouvelles conjoncturelles en les encensant comme de bons signes monétaires. Et même si, en fin de semaine, les créations d'emplois non-agricoles aux États-Unis (187 000) ont un peu refroidi leur émoi, ils gardent bon espoir que les probables hausses de taux de septembre seront les dernières. Outre le marasme conjoncturel, un faisceau de facteurs concordants sur le front de l'inflation peut en effet justifier leur émoustillement. Aux États-Unis, tout d'abord, où la croissance des revenus tend désormais à ralentir tandis que le consommateur est sur le point d'avoir liquidé son excédent d'épargne post-covid. En Chine, ensuite, dont l'économie baigne depuis juillet dans une déflation qui pourrait rapidement s'exporter et infuser les économies occidentales. Bref, autant de facteurs qui laissent à penser qu'en cette rentrée, les investisseurs ne sont effectivement pas loin de trouver la clé des champs.

Le graph. de la semaine :

Evolution annualisée des prix de l’immobilier en Grande-Bretagne (maisons)

Source : Bloomberg, 31/12/2006 - 31/08/2023

Performances

Classes d'actifs

Cette fin d'été met toutes les classes d'actifs d'accord. Pour la deuxième semaine consécutive, toutes ont terminé dans le vert. Une tendance qui tend à traduire aussi un manque clair d'orientation de la part d'intervenants, circonspects quant à l'issue des rendez-vous monétaires de septembre et la probabilité d'une pause dans le cycle des taux. Du reste, les indicateurs publiés la semaine dernière étaient plutôt de nature à conforter cette dernière hypothèse et leur redonner de l'appétit pour le risque. Une tendance qui a surtout profité aux actions qui, sur la semaine, s'octroient la plus forte hausse.

Pour accéder à l'intégralité de l'article, cliquez ICI.

Pour accéder au site, cliquez ICI.