L’évolution des taux à long terme est déterminée par l’inflation à moyen terme (2023 et 2024) et la trajectoire des taux directeurs qui en découle.

Les taux d’inflation en Europe et aux États-Unis devraient encore augmenter ce trimestre, mais rediminuer vers la fin de l’année et surtout début 2023.

La Fed et la BCE relèveront leurs taux directeurs.

Une augmentation au moins temporaire du rendement des Bunds à 10 ans à 1,25 % et des bons du Trésor à 10 ans à 3,25 % au deuxième trimestre 2022 est envisageable.

Une nouvelle hausse des taux directeurs et des taux d’intérêt à long terme est possible.

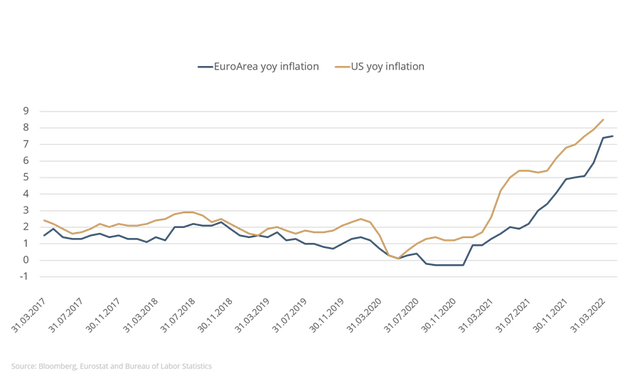

En avril, le taux d’inflation annuel a atteint 8,3 % aux États-Unis et 7,5 % dans la zone euro. Une chose est certaine : l’inflation reste pour le moment très élevée. Ce que l’on ignore en revanche, c’est jusqu'à quel point elle va continuer à augmenter dans les mois à venir. Cette évolution préoccupe sérieusement la BCE et la Fed. Que feront les banques centrales pour lutter contre l’inflation et dans quelle mesure les taux d’intérêt à long terme pourraient-ils augmenter ?

Graphique 1 : Inflation annuelle dans la zone euro et aux États-Unis

Graphique 1 : Inflation annuelle dans la zone euro et aux États-Unis

La Fed a déjà mis un terme à son programme d’achats obligataires et relevé ses taux directeurs en mars ainsi qu'en mai afin de casser la dynamique de l’inflation. C’est une certitude : d’autres hausses suivront. Par ailleurs, la Fed réduira son bilan en vendant des emprunts d’État et des obligations adossées à des créances hypothécaires sans réinvestir les montants issus des remboursements. Mais jusqu’à présent, les mesures et les annonces de la banque centrale américaine n’ont pas eu beaucoup d’effet sur la dynamique de l’inflation. Si l’inflation annuelle s’établissait encore à 7,5 % en janvier, elle a grimpé à 7,9 % en février avant de se hisser à 8,3 % en avril, du jamais-vu depuis le début des années 1980. Même chose dans la zone euro : l’inflation est passée de 5,1 % en janvier à 7,5 % en avril. La BCE a réduit le rythme de ses achats obligataires nets sans y mettre un terme, mais a laissé ses taux directeurs inchangés.

« La phase de taux négatifs appartient au passé pour les rendements annuels à 10 ans. »

Les rendements des obligations à long terme se sont inscrits en forte hausse et les conditions des nouveaux crédits se sont durcies. En Allemagne, pour les crédits immobiliers avec une garantie de premier rang et un taux d'intérêt fixe à 10 ans, il faut désormais verser plus de 2 % d’intérêts. Aux États-Unis, les conditions applicables aux hypothèques à 30 ans en cours s’établissent à 5,25 % – un niveau inédit depuis 2010.

Ce à quoi nous pouvons nous attendreDans ce contexte, il est relativement simple de prédire le comportement des banques centrales. Aussi bien la Fed que la BCE relèveront leurs taux directeurs. La Fed augmentera significativement le Fed Funds Rate d’ici la fin de l’année. La nouvelle fourchette de fluctuation cible devrait s’échelonner entre 2,5 % et 2,75 %, voire un peu au-delà. La BCE devrait également relever les taux d’intérêt négatifs pour sa facilité de dépôt d’ici la fin de l’année. Un relèvement du taux repo est même envisageable dès cette année. En revanche, l’évolution de l’inflation est plus difficile à pronostiquer. Alors que, aux États-Unis, les différentes composantes entrant dans le calcul de l’inflation sont déjà en baisse ou en forte décélération, les coûts des loyers et de construction des logements individuels s’envolent. Les effets de second tour induits par la hausse des salaires, des prix de l’énergie et des coûts de transport continueront d’alimenter l’inflation des produits et des services, mais l’on ignore à quel rythme. En Europe, la flambée des prix de l’énergie joue un rôle déterminant dans l’évolution de l’inflation. Sa trajectoire ultérieure est difficilement prévisible en raison des possibles boycotts et d’une production d’électrique dépendante des conditions de vent et du niveau des eaux. Les interventions des autorités, dont l’ampleur n’est pas encore chiffrable, réduiront certes l’inflation, mais feront gonfler la dette publique. En revanche, nous estimons que l’inflation annuelle, aux États-Unis comme en Europe, devrait augmenter encore un peu au deuxième trimestre, sans toutefois dépasser la barre des 10 %. Nous nous attendons à ce qu’elle recule légèrement en fin d’année 2022. Mais des taux d’inflation supérieurs à 5 %, voire à 6 %, restent tout à fait envisageables en décembre 2022.

Ce que nous ne pouvons pas (encore) savoirL’évolution des taux à long terme est toutefois encore plus déterminée par l’inflation à moyen terme (2023 et 2024) et la trajectoire des taux directeurs qui en découle Nous pouvons spéculer à l’infini sur ce point, mais rien n’est certain. La réduction du bilan de la Fed et les achats résiduels de la BCE peuvent également déclencher des perturbations. Personne ne sait qui remplacera les banques centrales dans leur fonction d’acheteur. Une augmentation au moins temporaire du rendement des Bunds à 10 ans à 1,25 % et des bons du Trésor à 10 ans à 3,25 % au deuxième trimestre est envisageable. Mais par la suite, le marché devrait marquer une pause. Les hausses de rendement actuelles sont impressionnantes et l’incertitude entourant l’évolution en 2023 est immense. Dans tous les cas, une reprise économique est exclue, que ce soit aux États-Unis ou dans la zone euro, compte tenu des niveaux stratosphériques de l’inflation. Soit l’économie va vaciller, ce qui fera ensuite diminuer l’inflation et le besoin d’intervention des banques centrales, soit une inflation durablement élevée pèsera sur le moral des consommateurs et induira un net repli de la croissance. Quoi qu’il en soit, la croissance a déjà sensiblement ralenti au premier trimestre 2022. Aux États-Unis, le produit national brut a même légèrement reculé par rapport au trimestre précédent.

Graphique 2 : Rendements des emprunts d’État à 10 ans

Graphique 2 : Rendements des emprunts d’État à 10 ans

Même si les taux d’inflation en Europe et aux États-Unis devraient encore augmenter ce trimestre, ils reculeront vers la fin de l’année et surtout début 2023. En revanche, nous ignorons si les mesures restrictives attendues des banques centrales ramèneront l’inflation sur la trajectoire souhaitée des 2 %. Si les anticipations d’inflation pour 2023 et 2024 tendaient à osciller entre 3 et 4 %, les banques centrales seraient contraintes d’ajuster une nouvelle fois leur politique. Il s’ensuivrait une nouvelle hausse des taux directeurs et des taux d’intérêt à long terme.

Dr. Volker Schmidt, SENIOR PORTFOLIO MANAGER

Pour accéder au site, cliquez ICI.

Disclaimer

Le présent document est une communication publicitaire. Le présent document promotionnel est uniquement destiné à fournir des informations sur le produit concerné et n'a pas été préparé sur la base d'une obligation légale ou réglementaire. Les informations contenues dans ce document ne constituent en aucun cas une sollicitation, une offre ou une recommandation en vue de l'achat ou de la vente de parts du fonds ou de la réalisation d'une quelconque transaction. Elles visent uniquement à présenter au lecteur les principales caractéristiques du fonds, telles que son processus d'investissement par exemple, et n'ont pas été pensées comme un conseil en investissement, que ce soit en tout ou en partie. Elles ne remplacent nullement la réflexion personnelle ou des informations ou conseils juridiques, fiscaux ou financiers. La responsabilité de la société de gestion, de ses collaborateurs ou de ses organes ne peut être engagée au titre de pertes découlant directement ou indirectement de l'utilisation du contenu du présent document ou de toute autre circonstance en lien avec ce document. La seule base juridiquement contraignante pour l'acquisition de parts est constituée par les documents de vente en vigueur rédigés en langue allemande (prospectus, DICI et, en complément, rapports annuels et semestriels), qui fournissent des informations détaillées sur l'acquisition de parts du fonds ainsi que sur les risques et les opportunités qui y sont associés. Les documents de vente en langue allemande cités (ainsi que des traductions non officielles dans d'autres langues) sont disponibles gratuitement à l’adresse www.ethenea.com ainsi qu’auprès de la société de gestion ETHENEA Independent Investors S.A. et de la banque dépositaire ainsi qu'auprès des agents payeurs et d'information nationaux correspondants et auprès du représentant en Suisse. Il s’agit de : Allemagne : DZ BANK AG, Deutsche Zentral-Genossenschaftsbank, Frankfurt am Main, Platz der Republik, D-60265 Frankfurt am Main ; Autriche : ERSTE BANK der österreichischen Sparkassen AG, Am Belvedere 1, A-1100 Wien ; Belgique : CACEIS Belgium SA/NV, Avenue du Port / Havenlaan 86C b 320, B-1000 Bruxelles ; Espagne : ALLFUNDS BANK, S.A., C/ stafeta, 6 (la Moraleja), Edificio 3 – Complejo Plaza de la Fuente, ES-28109 Alcobendas (Madrid) ; France : CACEIS Bank France, 1-3 place Valhubert, F-75013 Paris ; Italie : State Street Bank International – Succursale Italia, Via Ferrante Aporti, 10, IT-20125 Milano ; Société Génerale Securities Services, Via Benigno Crespi, 19/A - MAC 2, IT-20123 Milano ; Banca Sella Holding S.p.A., Piazza Gaudenzio Sella 1, IT-13900 Biella ; Allfunds Bank S.A.U – Succursale di Milano, Via Bocchetto 6, IT-20123 Milano ; Liechtenstein : SIGMA Bank AG, Feldkircher Strasse 2, FL-9494 Schaan ; Luxembourg : DZ PRIVATBANK S.A., 4, rue Thomas Edison, L-1445 Strassen ; Suisse : Représentant : IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zürich ; Agent payeur : DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zürich. La société de gestion peut, pour des raisons nécessaires d'une point de vue stratégique ou juridique, dans le respect d’éventuels préavis, résilier des contrats de distribution existants avec des tiers ou retirer des autorisations de distribution. Les investisseurs peuvent s'informer au sujet de leurs droits sur le site Internet www.ethenea.com ainsi que dans le prospectus de vente. Les informations sont disponibles en allemand et en anglais ainsi que, dans certains cas, dans d’autres langues également. Publié par : ETHENEA Independent Investors S.A. Il est défendu de transmettre ce document à des personnes basées dans un Etat dans lequel le fonds n'est pas autorisé à la distribution ou dans lequel une autorisation de commercialisation est nécessaire. Les parts ne peuvent être proposées à des personnes situées dans de tels pays que si cette offre est conforme aux dispositions juridiques applicables et que si la diffusion/publication du présent document ainsi que l'achat/vente de parts dans la juridiction concernée ne sont soumis à aucune limitation. En particulier, le fonds ne peut pas être proposé aux Etats-Unis d'Amérique, ni à des Ressortissants américains (au sens de la règle 902 du règlement S de la Loi américaine sur les valeurs mobilières (Securities Act) de 1933, dans sa version en vigueur), ni à des personnes agissant sur ordre, pour le compte ou au profit de Ressortissants américains. La performance passée ne constitue ni une indication ni une garantie des résultats futurs. Les fluctuations au niveau de la valeur et du rendement des instruments financiers sous-jacents ainsi que des taux d'intérêt et des taux de change signifient que la valeur et le rendement des parts d'un fonds peuvent évoluer à la hausse comme à la baisse et ne sont pas garantis. Les valorisations indiquées aux présentes tiennent compte de plusieurs facteurs, parmi lesquels le cours actuel, la valeur estimée des actifs sous-jacents et la liquidité de marché, ainsi que d'autres anticipations et informations accessibles au public. En principe, le cours, la valeur et le rendement peuvent évoluer à la hausse comme à la baisse, jusqu'à la perte totale du capital investi, et les anticipations et informations peuvent changer sans préavis. La valeur du capital investi, le cours des parts du fonds ainsi que les revenus et distributions en découlant peuvent fluctuer, voire s'avérer nuls. Une performance positive enregistrée par le passé ne garantit donc en rien qu'une performance positive sera obtenue à l'avenir. La préservation du capital investi ne saurait notamment pas être garantie. En outre, aucune garantie ne peut être donnée quant au fait que la valeur du capital investi ou des parts détenues lors d'une vente ou d'un rachat correspondra au capital initialement investi. Les placements en devises étrangères sont par ailleurs exposés aux fluctuations des taux de change et aux risques de change. En d'autres termes, la performance de tels placements dépend également de la volatilité de la devise étrangère, qui peut avoir un impact négatif sur la valeur du capital investi. Les positions et les allocations peuvent évoluer. Les commissions de gestion et de banque dépositaire ainsi que tous les autres frais facturés au fonds conformément aux dispositions contractuelles sont inclus dans le calcul. Le calcul de la performance est réalisé selon la méthode BVI, c.-à-d. que la prime d’émission, les frais de transaction (tels que les frais d’ordre et les commissions de courtage) ainsi que les frais de garde et autres commissions de gestion ne sont pas inclus dans le calcul. La performance serait moins élevée s’il était tenu compte de la prime d’émission. Il ne saurait être garanti que les prévisions de marché se réaliseront. Les informations concernant les risques contenues aux présentes ne doivent pas être interprétées comme une divulgation exhaustive des risques ni comme une présentation définitive des risques mentionnés. Une description détaillée des risques figure dans le prospectus. Aucune garantie ne peut être donnée quant à l'exactitude, l'exhaustivité ou la pertinence du présent document. Son contenu et les informations qu'il contient sont protégés par le droit d'auteur. Il ne saurait être garanti que le présent document satisfait à l'ensemble des exigences légales et réglementaires définies par les pays autres que le Luxembourg. Avertissement : Les termes techniques les plus importants se trouvent dans le glossaire à l’adresse https://www.ethenea.com/glossaire/ Informations pour les investisseurs en Suisse : L'organisme de placement collectif est domicilié au Luxembourg. Le représentant en Suisse est IPConcept (Schweiz) AG, Münsterhof 12, Postfach, CH-8022 Zurich. L’agent payeur en Suisse est DZ PRIVATBANK (Schweiz) AG, Münsterhof 12, CH-8022 Zurich. Le prospectus, les documents d'information clé pour l'investisseur (DICI), les statuts et les rapports annuels et semestriels peuvent être obtenus gratuitement auprès du représentant. Copyright © ETHENEA Independent Investors S.A. (2022) Tous droits réservés. Munsbach, 03/05/2022