Par Eric Pinon, président de l’AFG

Par Eric Pinon, président de l’AFG

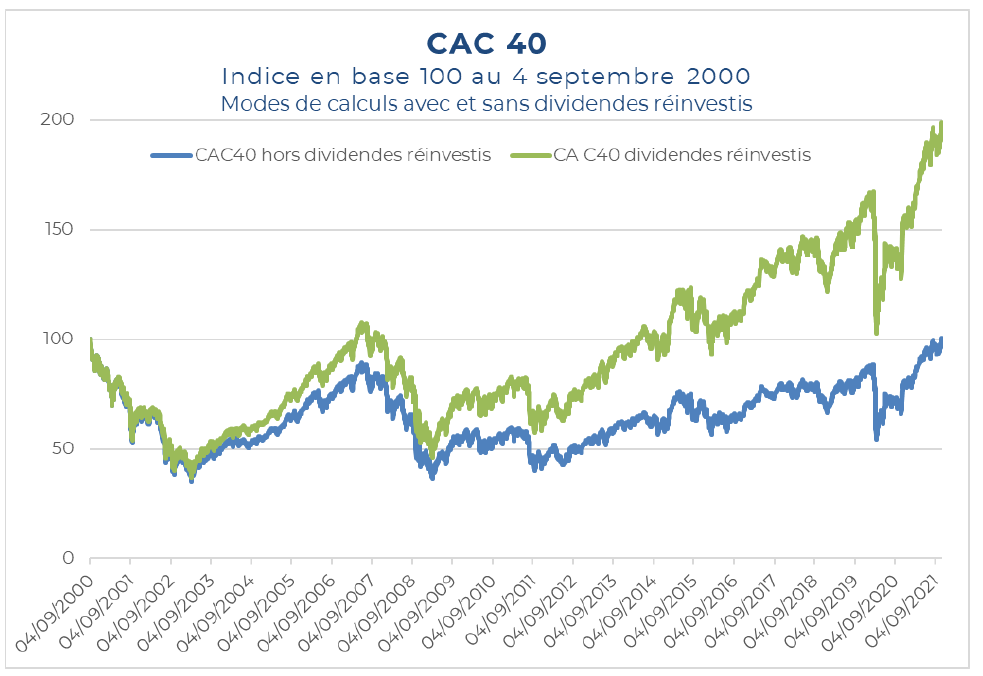

L’AFG fédère les professionnels de la gestion d’actifs, un métier à part entière, au service de la gestion de l’épargne, au profit du développement de l’économie. Profitant de l’actualité récente sur l’évolution positive du CAC 40 qui « dépasserait son record historique du début des années 2000 », Eric Pinon, son président, précise que la performance des actions se mesure en tenant compte de l’évolution du prix de celles-ci mais aussi des dividendes distribués et réinvestis ; et que sur longue période, par exemple pour le CAC 40 depuis l’origine (soit fin 1987), les dividendes représentent un tiers de la performance globale de l’indice. En moyenne, les seuls dividendes ont ainsi apporté chaque année sur cette période une rémunération de +3,3%.

Les gérants d’actifs et leurs clients le savent bien, les performances des OPC actions sont comparées à des indices tenant compte du réinvestissement des dividendes. Le CAC 40 est malheureusement trop souvent présenté dans les médias hors dividendes réinvestis, ce qui fausse d’une part l’image de la performance du marché actions pour les épargnants et d’autre part les comparaisons internationales avec d’autres marchés/indices qui sont présentés dividendes réinvestis (par exemple l’indice des valeurs allemandes DAX 30).

L’indice CAC 40 (hors dividendes réinvestis) avec 6 950 points en clôture a en effet dépassé le 3 novembre dernier son record du 4 septembre 2000. Or l’indice CAC 40 calculé dividendes réinvestis a doublé sur la même période et ce malgré les crises du début des année 2000 (valeurs technologiques), de 2007 (Lehman Brothers) et de 2020 (Covid) pour ne citer qu’elles. Ce mode de calcul est bien celui dont il faut tenir compte pour se rapprocher au mieux de la performance livrée aux épargnants.

Depuis l’origine (soit 34 ans), l’indice CAC 40, calculé dividendes réinvestis, a été multiplié par près de 20, soit une performance annuelle moyenne correspondant à +9,2%.

Sur les dix dernières années, l’indice a été multiplié par 3, soit cette fois une performance annuelle correspondant à +11,7%.

Ces résultats montrent que même si les marchés actions sont volatiles à court-terme, ils offrent à long terme des performances supérieures à tous les autres placements. Dans le cadre d’une épargne de long terme, cette classe d’actifs devrait occuper une part importante de l’allocation.

C’est l’affaire de tous que d’apporter aux français une information compréhensible dans un langage clair et cohérent afin qu’ils deviennent acteur de leur épargne. Fidèle à son rôle de promotion de l’éducation financière, l’AFG rappelle quelques principes aux épargnants :

- commencez tôt à investir pour bénéficier des gains générés et réinvestis à chaque période (par exemple les dividendes) ;

- investissez régulièrement pour lisser les fluctuations des marchés ;

- plus votre durée d’investissement est longue plus votre risque de perte diminue (ainsi que la volatilité) ;

- diversifiez vos investissements en profitant de la poche actions pour optimiser votre allocation.

La période des produits d’épargne qui offraient du rendement sans risques est terminée. La plus large diffusion des solutions d’épargne longue est la clé pour permettre aux français de diversifier leur épargne et la valoriser au profit de leurs besoins futurs. Le rôle des gestionnaires d’actifs, comme celui des distributeurs, est essentiel, grâce à la confiance et à la proximité qu’ils entretiennent avec leurs clients, pour rétablir des ponts entre l’épargne patrimoniale longue et le financement de notre économie et notamment des entreprises.