Retour sur une année éprouvante. Beaucoup de choses se sont passées en 2023. Au premier trimestre, les faillites de la Silicon Valley Bank et de la Signature Bank aux Etats-Unis ont été à l'origine des mouvements de marché les plus marquants de l'année. Afin d’apaiser les inquiétudes et pour mettre fin à la spirale baissière La Fed s'est empressée de mettre en place un programme de financement à terme des banques.

Malik Haddouk, Directeur de la Gestion Diversifiée de CPRAM

Malik Haddouk, Directeur de la Gestion Diversifiée de CPRAM

L'inflation est restée sous les feux de la rampe en 2023. Cette dernière s'est globalement modérée, bien que l'inflation des services se soit montrée plus tenace, en particulier dans le monde développé. L'inflation des biens, en revanche, a décéléré plus rapidement, les goulots d'étranglement de la chaîne d'approvisionnement s'étant largement dissipés.

Le durcissement des politiques monétaires de la majorité des banques centrales pour faire face à l’inflation s’est poursuivie au cours du premier semestre. La Fed a remonté ses taux de +100 bps entre début janvier et mi-juillet pour les maintenir dans l’ensemble des réunions suivantes dans la fourchette de 5,25-5,50 % (après +425 bps de hausse en 2022). La BCE a marqué une pause dans sa série de hausses des taux en octobre après les avoir fait passer de 0 % au printemps 2022 à 4 %/4,75 % en septembre 2023 (soit une hausse de +200 bps sur l’année après +250 bps en 2022). A la fin de l’année, les principales banques centrales ont maintenu le niveau des taux directeurs inchangé (Fed à 5,25 % - 5,50 %, BCE à 4 % pour le taux de dépôt et à 4,5 % pour le taux de refinancement et BOE à 5,25% comme attendu). Entre-temps, la banque centrale chinoise a pris des mesures de soutien pour tenter de stimuler l'activité dans un contexte de ralentissement de la reprise et compte tenu des difficultés du marché de l’immobilier. La Banque centrale japonaise a été la seule au monde à ne pas modifier le niveau de ses taux directeurs entrainant une force dépréciation du yen qui a retrouvé le niveau des 150 dollars.

Les marchés de taux ont donc logiquement connu une année volatile. Les rendements ont baissé au premier et au quatrième trimestre, mais ont augmenté rapidement au deuxième et surtout au troisième trimestre. Les rendements des obligations du Trésor américain se sont effondrés en mars, les marchés ayant commencé à évaluer les baisses de taux en raison de l'émergence des craintes concernant le système bancaire. Les rendements des obligations américaines à 10 ans ont augmenté de manière significative en août, sous l'effet d'une augmentation de l'offre d'obligations et d'une dégradation de la qualité du crédit du marché américain. La hausse des rendements s'est accélérée après la réunion de septembre 2023, les investisseurs commençant à s'attendre à ce que les taux d'intérêt restent élevés plus longtemps. Dans le même temps, les rendements des obligations japonaises à 10 ans ont atteint des sommets inégalés depuis dix ans proches des 1 %, la Banque centrale du Japon ayant assoupli sa politique de contrôle de la courbe des taux. Cependant, le scénario d'une hausse prolongée s'est inversé et les rendements ont rapidement chuté, les marchés commençant à évaluer les réductions pour le premier semestre 2024 par les différentes banques centrales des pays développés à la faveur de la baisse de l’inflation et des perceptions de ralentissement économique. À la midécembre, la plupart des rendements à 10 ans n'étaient que légèrement supérieurs à leur niveau du début de l'année 2023, les rendements des Bunds à 10 ans s’établissant à 2,01 % fin 2023 contre 2,55 % fin décembre 2022.

Les performances des marchés du crédit ont été la bonne surprise de 2023. Les écarts se sont davantage resserrés sur le crédit à haut rendement que sur le crédit de qualité, tant en USD qu'en EUR. Le premier trimestre a été le seul au cours duquel les écarts se sont élargis en raison des craintes de contagion liées au stress bancaire. Toutefois, les écarts se sont resserrés par la suite, tant pour le crédit IG que pour le crédit HY, à mesure que les espoirs d'un atterrissage en douceur s'intensifiaient.

Les actions mondiales ont connu une année 2023 nettement différente de celle de 2022. Les facteurs de soutien ont été multiples : de la maîtrise des pressions inflationnistes à la gestion de la crise bancaire régionale américaine, à l'optimisme en matière d'intelligence artificielle et à la bonne résilience des économies. Tous ces éléments ont engendré de la volatilité mais la tendance haussière a été maintenue. Les actions mondiales terminent l’année en hausse d'environ 20 % sur 2023 (MSCI World) propulsées par une baisse de l'inflation et une forte baisse des taux nominaux des obligations d'État en fin d’année. Fin 2023, de nombreux indices régionaux avaient récupéré la majeure partie du terrain perdu en 2022. Le Japon a été le pays le plus performant (en monnaie locale +28,5 %), la faiblesse du yen ayant contribué à soutenir la croissance des bénéfices des entreprises. Seul l’indice des valeurs technologiques américains Nasdaq fait mieux avec une progression de 44,5 %.

En revanche, la situation est différente dans les pays émergents. Une grande partie des pertes subies en 2022 n'a pas encore été récupérée. Les marchés émergents d'Asie et de la région EMEA sont restés modérés, avec des gains d'environ 3,39 % et 1,24% respectivement. L'Amérique latine a fait beaucoup mieux avec un gain impressionnant d'environ 24 %. Le pétrole est resté assez stable et les matières premières ont subi les effets des difficultés de l’économie chinoise ainsi que l’appréciation du dollar.

Quid de 2024 ?L’année 2023 a été marquée par une volatilité extrême des marchés obligataires sur fond d’inflation persistante et de remontée des taux directeurs par les banques centrales. Les tensions géopolitiques ont été très omni présentes et se sont même intensifiées au cours de l’année. Les investisseurs se demandent si l'année 2024 peut à nouveau surprendre tout le monde. 2024 ne s’annonce pas comme une année de plaisir pour les marchés financiers. Le consensus mise sur une légère récession de l'économie américaine vers le milieu de l'année. Si l'on part du principe que le consensus se trompe toujours, il y aurait alors deux possibilités pour 2024 : un scénario d'atterrissage brutal lorsque l’impact des taux d'intérêt élevés finira par se faire sentir, ou une réaccélération de la croissance de l'économie mondiale

Concernant 2024, les classes d’actifs devraient afficher des rendements modestes mais positifs en 2024 tout en ayant à l’esprit que les risques augmenteront si l’économie réaccélère. La direction du marché dépendra alors de l’évolution de l’inflation. Une résurgence de l’inflation induirait un durcissement des politiques monétaires avec des implications négatives pour toutes classes d’actifs confondues. En 2024 une gestion méthodique du risque de change sera aussi une des clés d’une stratégie d’investissement performante. Nous anticipons sur l’année 2024 une dépréciation du dollar vis-à-vis de l’euro autour de 1,12 $ et une appréciation du yen autour de 130 $. Cette configuration devrait permettre aux indices matières premières de regagner une partie du terrain perdu en 2023 et à l’or de retrouver ses caractéristiques de diversification. Sur la partie obligataire avec la normalisation en cours des politiques monétaires on devrait assister à terme à une repentification de la courbe des taux. Néanmoins la pression du financement du déficit jumeau américain devrait au cours de la deuxième moitié de l’année peser sur la prime de terme d’autant plus que le contexte politique et électoral aux États-Unis s’accélérera. Quant aux perspectives actions, elles sont assez contrastées.

Avec une décélération de l’activité économique sans hard landing, et des politiques monétaires qui devraient s’assouplir et des marges d’entreprises sous pressions nous nous attendons à des progressions modérées des indices actions pour 2024 avec une surperformance attendue des marchés émergents dont la performance au final dépendra en grande partie du retour ou non sur le devant de la scène de l’intérêt pour les marchés actions chinois.

Les marchés actions ne sont pas bon marché en termes de valorisation, mais la reprise attendue du secteur manufacturier (et la baisse attendue des taux nominaux) devrait servir de soutien à ces derniers avec des progressions de bénéfices attendues une nouvelle fois en progression en 2024.

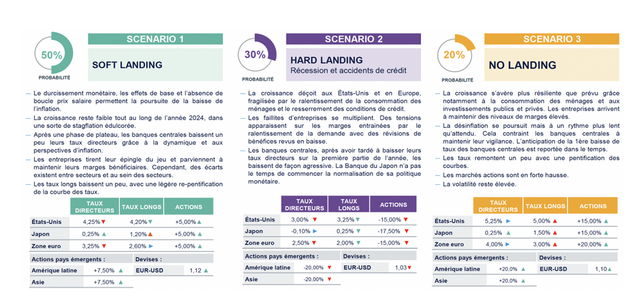

Scénarios de marché à 12 mois au 22 novembre 2023

Pour accéder au site de CPR AM, cliquez ICI.